C’est le grand chamboulement fiscal de ce début d’année. Depuis le 1er janvier 2026, les revenus du capital et plusieurs placements sont davantage taxés. En cause : une hausse de la contribution sociale généralisée (CSG) votée dans le cadre de la loi de financement de la Sécurité sociale pour l’année 2026 (PLFSS 2026).

➡️ Quels sont les revenus concernés, les placements plus lourdement mis à contribution et ceux qui sont épargnés ? Combien est-ce que cela va vous coûter ? Décryptage.

Hausse de la CSG : quelle est la mécanique à l’œuvre ?

La CSG (contribution sociale généralisée) est l’une des composantes de la bien connue « flat tax » de 30%, composée de deux parties :

- Les prélèvements sociaux :

- La contribution sociale généralisée (CSG), qui passe donc de 9,2% à 10,6%

- Le prélèvement de solidarité de 7,5%.

- La contribution au remboursement de la dette sociale (CRDS) de 0,5%.

- Résultat : la hausse de la CSG fait passer les prélèvements sociaux de de 17,2% à 18,6%.

- L’impôt sur le revenu : 12,8% (inchangé)

➡️ Ainsi, la flat tax, au total, passe de 30% à 31,4%, avec cette hausse de la partie “prélèvements sociaux”. Toutefois, ces derniers ne doivent pas être confondus avec la partie “cotisations sociales” de votre fiche de paie.

La hausse de la CSG ne concerne pas les revenus du travail, uniquement les revenus du capital, c’est-à-dire tirés de vos placements. Seule exception : les entrepreneurs qui se rémunèrent sous forme de dividendes, qui devront bien acquitter la flat tax rehaussée à 31,4%.

Mais ne plus avoir en tête un nombre rond n’est pas la seule chose qui se complexifie. En effet, même au sein de vos placements, tous ne sont pas concernés par cette hausse. Certains continueront de bénéficier d’un taux “réduit” de flat tax à 30%. Un différentiel qui peut amener à adapter sa stratégie patrimoniale. Pour y voir plus clair, procédons à un rapide passage en revue.

À l’origine, le prélèvement forfaitaire unique (PFU), aussi appelé « flat tax » avait été instauré par Emmanuel Macron en 2018, pour imposer au même taux de 30% à tous les revenus du capital.

Livrets, fonds euros, comptes à terme : la hausse de la CSG sur votre épargne sans risque

Cela va mieux en le disant, mais parmi les placements qui échappent à la hausse de la CSG, on compte bien entendu ceux qui n’étaient déjà pas imposables. C’est le cas des livrets défiscalisés :

- Livret A

- Livret de développement durable et solidaire (LDDS)

- Livret d’épargne populaire (LEP)

- Livret jeune.

Première subtilité pour le Plan d’épargne logement (PEL) et le Compte épargne logement (CEL). Ces deux produits d’épargne réglementés – disponibles dans toutes les banques aux mêmes conditions – sont depuis 2018 soumis à la flat tax. Mais leur fiscalité (qui les pénalise déjà) ne sera pas alourdie : elle restera à un taux de 30%.

Flat tax plus élevée pour les produits bancaires fiscalisés

En revanche, c’est la douche froide pour les autres placements bancaires sans risque : livrets dits “ordinaires”, “super livrets” et comptes à terme. Leurs intérêts seront bien amputés de la nouvelle flat tax à 31,4%. Placer sa trésorerie à court terme quand ses livrets défiscalisés sont pleins va donc devenir plus coûteux.

Ce qui va sans doute encore davantage relancer l’intérêt des épargnants pour le fonds en euros de l’assurance vie, sur lequel votre capital est garanti. Le placement préféré des Français en termes d’encours (2 000 milliards d’euros) est en effet dispensé de hausse d’imposition. Et ce dans sa totalité : aussi bien sur la partie fonds euros – sans risque – que sur les unités de compte (UC), qui vous permettent d’investir en actions, obligations, immobilier, etc.

| Placements | Hausse de la fiscalité | Fiscalité jusqu’au 31/12/2025 | Fiscalité à partir du 01/01/2026 | Rendement actuel (01/02/2025) | Taux net de la nouvelle fiscalité | Commentaire |

|---|---|---|---|---|---|---|

| Livret A | Non ✅ | Défiscalisé | Défiscalisé | 1,50% | 1,50% | Risque d’une nouvelle baisse le 1er août 2026 |

| LDDS | Non ✅ | Défiscalisé | Défiscalisé | 1,50% | 1,50% | Risque d’une nouvelle baisse le 1er août 2026 |

| LEP | Non ✅ | Défiscalisé | Défiscalisé | 2,50% | 2,50% | Risque d’une nouvelle baisse le 1er août 2026 |

| PEL | Non ✅ | Flat tax 30% | Flat tax 30% | 2,00% | 1,40% | Même préservé de hausse de la CSG, le rendement est insuffisant. |

| CEL | Non ✅ | Flat tax 30% | Flat tax 30% | 1% | 0,70% | Même préservé de hausse de la CSG, le rendement est insuffisant. |

| Livrets ordinaires | Oui ❌ | Flat tax 30% | Flat tax de 31,4% | 0,75%** | 0,51% | Pour faire mieux qu’un Livret A, un livret ordinaire doit au moins vous rapporter 2,2% bruts sur l’année. |

| Comptes à terme (CAT) | Oui ❌ | Flat tax 30% | Flat tax de 31,4% | 2,33%*** | 2,33% | Plus votre épargne est bloquée longtemps, plus le rendement est élevé. Pour un CAT sur un an, comptez plutôt sur un taux de 2% brut, soit 1,37% net. |

| Assurance vie | Non ✅ | Flat tax 30% avant 8 ans, 17,2% après 8 ans | Flat tax 30% avant 8 ans, 17,2% après 8 ans | 2,6%**** | 2,15% (après 8 ans) | Les meilleurs fonds euros ont distribué 3,5% ou plus en 2025, soit 2,9% nets de 17,2%. |

*Rendements Livret A, LDDS, LEP : à partir du 1er février 2026

**Banque de France : rémunération des dépôts bancaires, 6 janvier 2026

***Banque de France : rémunération des dépôts bancaires, 6 janvier 2026 (comptes à terme de moins de deux ans)

****Taux moyen attendu sur le fonds euros en 2025

Plus que jamais, il faut bien être attentif au rendement d’un produit d’épargne, mais aussi à sa fiscalité. Pour un livret, par exemple, elle peut varier de 0% (Livret A) à 31,4% (livret ordinaire), malgré un niveau de risque équivalent. Dans les conditions actuelles, un bon fonds en euros est le meilleur placement sans risque. Vous pouvez en effet espérer un rendement de 3,5% avec les meilleurs contrats, et un taux de prélèvements sociaux réduit à 17,2%. Vous pouvez consulter notre comparatif 2026 des meilleurs fonds euros.

Bourse, PER, PEA, compte-titres, cryptos : hausse de CSG généralisée

Dernier volet : les enveloppes fiscales permettant d’investir en Bourse, qui subissent une hausse généralisée :

- Compte-titres ordinaire (CTO) : ce support d’investissement, qui ne dispose d’aucun avantage fiscal, subit de plein fouet la hausse de la CSG de 17,2% à 18,6%. Les dividendes et plus-values seront ainsi soumis à la nouvelle flat tax de 31,4%, et non plus à 30%.

- Plan d’épargne en actions (PEA) : le couperet est moins sévère pour ce produit d’épargne réglementé. Car passé 5 ans de détention, son détenteur n’est soumis qu’aux prélèvements sociaux en cas de retrait. Certes, l’imposition s’alourdit ici aussi à 18,6%, mais toujours sans impôts sur le revenu.

➡️ À lire aussi : Compte-titres ou PEA ? On vous aide à choisir

Le plan d’épargne retraite (PER), est, lui aussi, visé. Que vous ayez ou non choisi de déduire vos versements de votre revenu imposable, les gains sont en effet imposés à la flat tax lors de la sortie en capital. Avec la hausse de la CSG, la fiscalité s’élèvera donc désormais à 31,4% sur ce que vous avez empoché.

✅ Parmi les quatre grandes enveloppes fiscales permettant d’investir en Bourse (Assurance vie, PER, PEA, CTO), seule l’assurance vie est préservée de la hausse de la CSG.

Pour finir, notons que, dans cet univers des placements financiers, les plus-values générées par la cession de vos cryptomonnaies (Bitcoin, Ethereum, Tether…) seront également redevables de la nouvelle flat tax de 31,4% induite par la hausse de la CSG.

| Enveloppe fiscale pour investir en Bourse | Hausse de la fiscalité | Fiscalité 2025 | Fiscalité 2026 | Impact sur un gain de 10 000 euros (2025) | Impact sur un gain de 10 000 euros (2026) | Commentaire |

|---|---|---|---|---|---|---|

| Compte-titres (CTO) | Oui ❌ | Flat tax 30% | Flat tax de 31,4% | 7 000 € | 6 860 € (-140 €) | Le CTO subit de plein fouet la hausse, mais c’est une enveloppe avec peu de frais. ➡️Trouvez le CTO le moins cher. |

| PEA | Oui ❌ | Prélèvements sociaux 17,2% (après 5 ans) | Prélèvements sociaux 18,6% (après 5 ans) | 8 280 € (après 5 ans) | 8 140 € (-60 €) | Subissant seulement la hausse de 1,4% de la CSG, la différence est minime avec un PEA. ➡️Notre comparatif des meilleurs PEA. |

| Assurance vie | Non ✅ | Flat tax 30% avant 8 ans, 17,2% après 8 ans | Flat tax 30% avant 8 ans, 17,2% après 8 ans | 8 671,2 € (après 8 ans) | 8 671,2 € (-0€) | Avec l’abattement de 4 600 euros passé 8 ans (pour une personne seule), les 17,2% ne s’appliquent que sur 5 400 euros. ➡️Notre classement 2026 des assurances vie. |

| PER | Oui ❌ | Flat tax 30% (sur les gains) | Flat tax de 31,4% | 7 000 € | 6 860 € (-140 €) | En plus de la hausse de la CSG, le PER subit des frais annuels sur la durée. Mais il vous permet de déduire vos versements de votre revenu annuel. ➡️Les meilleurs PER. |

| Cryptos | Oui ❌ | Flat tax 30% | Flat tax de 31,4% | 7 000 € | 6 860 € (-140 € | Notre guide 2026 : ➡️Comment investir dans la crypto monnaie. |

La fiscalité grimpe pour tous les placements permettant d’investir en Bourse. Seule l’assurance vie passe à travers, mais cette enveloppe supporte en général des frais annuels plus élevés que le compte-titres et le PEA. À défaut de pouvoir agir sur la fiscalité, choisir le produit le moins chargé permet de préserver au maximum sa performance.

Revenus fonciers, SCPI, crowdfuding : le grand imbroglio de l’immobilier

L’investissement dans la pierre peut prendre différentes formes. La première, la plus évidente, est l’investissement locatif. Dans son amendement qui liste les dérogations à la hausse de la flat tax, le gouvernement a bien précisé qu’il “ne souhaite pas pénaliser les épargnants et l’investissement locatif”. Toutefois, les propriétaires bailleurs ne sont pas tous logés à la même enseigne, en fonction du type de bien qu’ils louent.

Bonne nouvelle d’abord pour les revenus fonciers (loyers) issus d’une location nue (non meublée) : ils ne seront pas davantage imposés. En revanche, l’augmentation de 1,4% de la CSG va bien s’appliquer à certaines locations meublées.

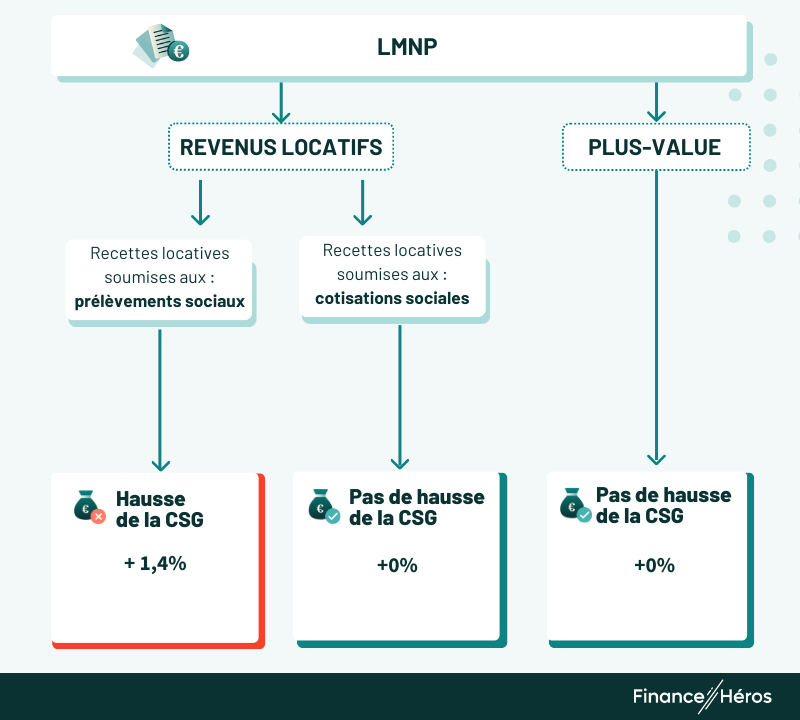

Pour les locataires de meublés non professionnels (LMNP), dont les revenus sont soumis aux prélèvements sociaux (lorsqu’ils sont inférieurs à 23 000 euros par an), c’est bien le nouveau taux qui s’applique : 18,6%. En revanche, lors de la cession du bien, la plus-value est encore soumise à l’ancien taux de 17,2%… Il y a de quoi s’y perdre !

Les choses sont un peu plus lisibles en ce qui concerne la pierre papier, c’est-à-dire les placements financiers ayant l’immobilier pour support. Du côté des fonds grand public, les dividendes distribués par les Sociétés civiles de placement immobilier (SCPI) ne subiront pas la hausse de la CSG. En revanche, ce sera le cas des intérêts tirés du crowdfunding immobilier. Ces derniers sont en effet généralement issus de l’émission d’obligations. Il s’agit donc de revenus de capitaux mobiliers.

| Type de biens ou d’investissement | Hausse de la fiscalité | Ancienne fiscalité 2025 | Nouvelle fiscalité 2026 | Commentaire |

|---|---|---|---|---|

| Location nue | Non ✅ | TMI + 17,2% sur les revenus locatifs | TMI + 17,2% sur les revenus locatifs | Les locations non meublées échappent à la hausse de CSG. |

| Location de meublés non-professionnelle (LMNP) | Oui ❌ | 17,2% | 18,6% (voir infographie ⤵️) | Les LMNP assujettis aux prélèvements sociaux subissent bien la hausse de CSG. |

| SCPI | Non ✅ | TMI + 17,2%* | TMI + 17,2%* | ➡️Pour réduire la fiscalité d’une SCPI vous pouvez acheter vos parts via une assurance vie ou investir en nue-propriété. |

| Crowdfunding immobilier | Oui ❌ | 30% | 31,4% | Les intérêts d’une opération de crowdfunding sont des revenus mobiliers, ils subissent donc la hausse de la flat tax. ➡️Découvrez comment investir dans le crowdfunding. |

*Pour les SCPI investies dans des pays ayant signé un accord fiscal avec la France, les revenus échappent aux prélèvements sociaux.

Les investisseurs, perdants du budget 2026

En somme, les placements sans risque sont globalement préservés, à l’exception des livrets ordinaires et des comptes à terme. L’assurance vie en fonds euros est finalement sauvée, elle qui a un temps failli être intégrée au projet de nouvel Impôt sur la fortune improductive (IFI) – finalement abandonné – au même titre que les lingots d’or, les yachts et les cryptomonnaies.

En revanche, prendre des risques sera moins payant pour les investisseurs en Bourse, dont une partie de la performance sera amputée de prélèvements sociaux plus élevés ou d’une flat tax alourdie. Il en va de même pour ceux qui financent l’économie en investissant dans des entreprises non cotées (private equity ou dette privée), dont la nouvelle imposition sur les gains sera aussi de 31,4%. Enfin, la réforme pénalise aussi les entrepreneurs qui se rémunèrent sous forme de dividendes, qui paieront davantage d’impôts sur leurs revenus.