Depuis que les marchés financiers se sont organisés autour de grandes places boursières, les différents types d’investissements boursiers se sont multipliés. Des simples actions aux produits dérivés complexes, en passant par les trackers, la liste est longue. A quoi servent-ils ? Quand les utiliser ? Décortiquons ensemble les caractéristiques des principaux placements boursiers !

Les grandes familles d’investissements boursiers

Pour vous donner une vision d’ensemble des différents placements boursiers, sachez qu’on peut les regrouper en trois grandes familles :

- Les titres vifs ou individuels : vous y trouverez principalement les actions et les obligations.

- Les placements boursiers collectifs : les fonds d’investissement et leurs déclinaisons (fonds indiciels et ETF). Avec ces placements, vous n’êtes pas directement détenteur de titres, mais plutôt d’une partie d’un portefeuille géré par une société.

- Les produits dérivés : CFD, futures, options, warrants, turbos et quelques autres encore.

Détaillons le fonctionnement de ces placements boursiers, leurs avantages et leurs inconvénients.

Les investissement boursiers individuels

Les actions et les obligations individuelles sont le point de départ de presque tous les autres investissements financiers.

Les fonds d’investissement sont des paniers d’actions ou d’obligations. Les produits dérivés prennent, eux aussi, comme sous-jacents des actions et des obligations. Les seules exceptions concernent le Forex (achat et vente de devises) et le marché des matières premières.

Les actions individuelles

Les actions sont les placements boursiers les plus courants. En achetant une action, vous devenez propriétaire d’une fraction d’une entreprise et, à ce titre, vous recevez une partie des bénéfices sous forme de dividende. Si le cours de l’action s’apprécie, vous pouvez aussi revendre l’action pour engranger une plus-value.

Le problème des actions, c’est que prises individuellement, elles représentent un risque important. C’est pour cette raison qu’on préfère utiliser des fonds d’investissement. Mais pas n’importe lesquels, on vous en dit plus après. Voici les avantages et les inconvénients des titres vifs :

- Vous détenez le titre en direct, vous ne payez donc pas de frais de gestion.

- Les actions européennes sont éligibles au PEA, ce qui permet d’être exonéré d’impôts.

- Gérer soit même un portefeuille d’actions demande du temps et peut être source d’erreurs.

- Les risques sont importants si votre portefeuille n’est pas assez diversifié.

Pour investir dans des actions, nous vous recommandons d’ouvrir un des meilleurs comptes-titres ou un des meilleurs PEA, issus de nos comparatifs.

Les obligations individuelles

Une obligation est un titre représentatif d’une dette financière. L’entreprise (ou l’état) qui émet une obligation reçoit un capital qu’il s’engage à rembourser avec des intérêts au détenteur de l’obligation. Autrement dit, avec une obligation, vous touchez des intérêts à un taux fixé à l’avance.

Une obligation est moins volatile qu’une action, ce qui en fait un bon placement à court terme. Toutefois, une obligation est aussi moins rentable. Alors que le rendement moyen d’une action est de l’ordre de 8% en moyenne, celui d’une obligation sera généralement inférieur à 5%. Les obligations d’entreprises sont généralement plus performantes que les obligations d’état (OAT et bons du trésor), lesquelles sont moins volatiles.

- Faible volatilité

- Performance assez bien prévisible

- Rendement modéré (de 2% à 6%)

- Ticket d’entrée important, souvent de l’ordre de 100k€

- Non éligible au PEA et à l’assurance-vie

Les obligations individuelles ne s’adressent pas franchement aux petits porteurs. Nous vous recommandons plus d’utiliser des ETF obligataires.

Les placements boursiers collectifs

Les placements boursiers collectifs sont des placements qui permettent de mutualiser l’épargne de plusieurs investisseurs dans un fonds d’investissement géré par une société de gestion. L’avantage des fonds d’investissement est d’obtenir un portefeuille diversifié sans avoir à choisir vous-même les titres qui le compose.

Il existe aussi bien des fonds en actions que des fonds obligataires et même des fonds qui mixent les deux classes d’actifs.

Au-delà des catégories de sous-jacents, on peut distinguer deux types de fonds d’investissement :

- Les fonds classiques (SICAV, OPCVM), gérer par une équipe de professionnels.

- Les ETF (Exchange traded Funds), qui répliquent automatiquement un indice boursier.

Vous allez voir par la suite que les ETF sont à privilégier.

Les fonds d’investissements classiques

Les fonds d’investissements financiers classiques sont gérés par une équipe de gestionnaires. Ils sélectionnent seulement certaines entreprises dans l’objectif de faire mieux que les marchés financiers. Mais ce n’est pas si simple :

- En moyenne, leur performance n’est pas meilleure que leur indice de référence, tout simplement parce que lorsque le fonds A vend une action, c’est le fonds B qui l’achète. Ils ne peuvent pas avoir tous les deux raison !

- Ils prélèvent des frais élevés, comptez minimum 1% de frais annuels pour un fonds en actions, mais le plus souvent autour de 2%.

Finalement, la performance de ces fonds est souvent décevante. Et choisir un fonds qui a bien marché les deux ou trois dernières années ne vous donne aucune garantie sur les performances à venir.

- Diversification de vos investissements.

- Donne plus facilement accès aux obligations.

- Large choix de fonds dans les assurances-vie.

- Frais élevés (autour de 1% par an pour les fonds obligataires et 2% par an pour les fonds en actions).

- Performances souvent décevantes.

Les fonds d’investissement (OPCVM, SICAV) permettent de diversifier vos investissements, mais leurs frais élevés les rendent moins performants que les ETF.

Les ETF (ou trackers)

Les ETF (Exchange Traded Funds) sont des fonds d’investissement cotés en bourse. Leur objectif est de répliquer (ou de traquer) fidèlement des indices boursiers comme le CAC 40 ou le S&P 500. On les appelle aussi des trackers. Un ETF CAC 40 va ainsi investir dans les 40 entreprises du CAC de manière automatique. Le gros avantage, c’est que, comme la gestion est automatisée, les frais sont extrêmement faibles : jusqu’à dix fois inférieurs à ceux d’un fonds classique !

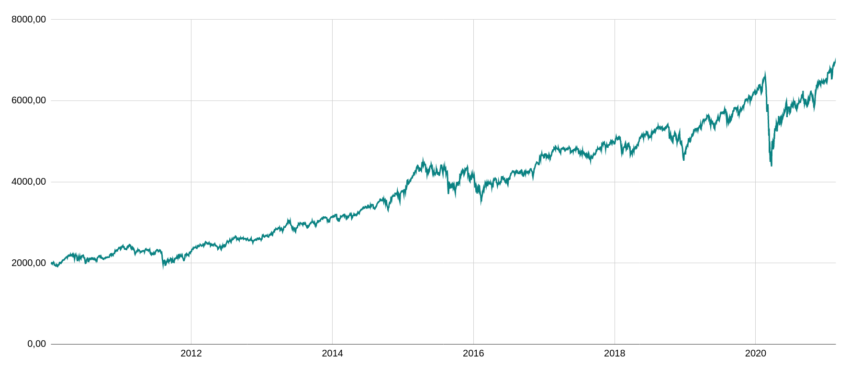

Il existe une grande diversité d’ETF : ETF obligataires, ETF sectoriels, ETF écoresponsables, etc. Cela vous permet donc de vous constituer un portefeuille boursier diversifié à prix réduit. Avec un portefeuille d’ETF en actions, vous pouvez atteindre, en moyenne, 8% de rendement annuel. Voici ce que ça donne avec un ETF monde, qui investi dans les 1500 plus grandes sociétés internationales

Si vous aviez investi 10 000 € en 2010 dans cet ETF, vous auriez aujourd’hui 35 000 € ! On peut parler d’un bon placement boursier ! Et, malgré un plongeon relativement marqué en 2020 à cause de la crise sanitaire, la progression est plutôt régulière.

- Frais réduits (de l’ordre de 0,25% par an).

- Large diversification.

- Transparence : le fonds investit dans les actions ou les obligations de l’indice.

- Certains ETF internationaux éligibles au PEA.

- Peu d’assurances-vie permettent d’investir dans des ETF, vous pouvez en trouver ici.

Investir dans des ETF : pour diversifier à frais réduit.

Pour investir dans des ETF, retrouvez les meilleurs PEA et les meilleures assurances-vie dans nos comparatifs.

Les investissements boursiers à effet de levier

L’effet de levier consiste à investir plus que ça mise initiale. Cela multiplie donc vos gains… et vos pertes. Les placements boursiers qui permettent d’obtenir un effet de levier appartiennent à la famille des produits dérivés.

On les appelle produits dérivés, car leur prix « dérivent » du prix d’un sous-jacent (une action ou un indice boursier par exemple). Voici les principaux produits dérivés :

- Les CFD (Contract For Difference) : vous touchez la différence entre le prix d’achat d’une action et le prix à la revente multiplié par un facteur qui peut aller de 1 à 30 (et parfois plus).

- Les futurs permettent d’acheter (ou de vendre) un titre dans le futur à un prix fixé à l’avance. Arrivé à échéance, si le prix du titre se trouve être au-dessus du prix initialement fixé, vous touchez la différence. Un contrat futur (ou contrat à terme) permet un effet de levier de l’ordre de 1 à 10.

- Les options et les warrants permettent de toucher la différence entre un prix fixé à l’avance (appelé strike) et le prix affectivement atteint par l’actif sous-jacent à l’échéance. Si le prix est en dessous du strike, vous ne touchez rien mais vous ne payez rien non plus.

- Les turbos fonctionnent presque comme les options et les warrants, mais si jamais le prix de l’actif passe en dessous d’une « barrière désactivante », alors le turbo est désactivé et vous perdez votre mise initiale.

Les produits dérivés sont plus difficiles à appréhender que les placements boursiers vus jusqu’à présent. Ils sont aussi beaucoup plus spéculatifs et nous ne les recommandons qu’aux traders expérimentés. Pour un effet multiplicatif modéré et adapté au long terme nous vous recommandons plutôt les ETF à effet de levier.

- Pouvoir multiplier vos gains.

- Risques importants.

- Appels de marge avec les CFD et les futurs.

- Impossible de les mettre dans un PEA ou une assurance-vie.

Utilisez ces produits à effet de levier pour saisir une opportunité à court/moyen terme.

Retrouver notre comparatif des meilleures plateformes de trading pour acheter des produits à effet de levier.

Pour finir, mentionnons le Forex. Son nom vient de la contraction de Foreign Exchange, c’est-à-dire le marché des Changes. Le Forex permet de parier sur la hausse ou la baisse de devises les unes par rapport aux autres, entre l’euro et le dollar par exemple. Attention, les devises ne sont pas, en elles-mêmes, créatrice de richesse. Ce marché est donc très spéculatif et nous ne le conseillons pas.

Placement boursier : par où commencer ?

Nous avons passé en revue la vaste majorité des investissements boursiers. Mais par où devez vous commencer ?

Sachez qu’une seule approche permet de réduire le risque de vos placements sans en réduire la performance : la diversification. La probabilité que vous vous plantiez en vous constituant un portefeuille boursier de quelques actions est forte. Que se passe-t-il si l’une d’elles est défaillante ? C’est votre épargne qui en prend un coup.

Avec un portefeuille d’ETF vous ne pouvez quasiment pas vous tromper, vous investissez indirectement dans des centaines, voire des milliers d’actions. Cela vous permet de surfer sur une vague de fonds : la tendance haussière des marchés sur le long terme. On vous en dit plus dans notre guide pour investir en bourse pas à pas.

Les comptes pour comptes pour investir

Pour réaliser vos placements boursiers, il faut que vous ouvriez un compte qui permette d’acheter des titres financiers. Vous avez 4 possibilités :

- Le compte-titres : c’est le compte universel. Il donne accès à tous les investissements boursiers dont nous avons parlé -> comparatif ici.

- Le PEA (Plan Épargne en Actions) : c’est un compte-titres réservé aux actions européennes, aux fonds d’investissement et aux ETF. Il a un avantage fiscal de taille : après 5 ans de détention tous vos gains sont exonérés d’impôts -> notre comparatif des PEA ici.

- L’assurance-vie permet d’investir dans des fonds d’investissement et certaines d’entre elles donnent accès à des ETF. Avec l’assurance-vie, vos gains sont en partie exonérés d’impôts -> notre comparatif des assurance vie là.

- Le PER (Plan Épargne Retraite) permet de déduire vos versements de votre revenu imposable. En revanche, il est bloqué jusqu’à la retraite. Seuls les fonds d’investissement sont éligibles au PER -> meilleurs PER donnent ici.

Questions fréquentes

Faire un placement boursier se fait en deux temps : d’abord ouvrir un compte auprès d’un courtier en bourse. Puis vous passez un ordre de bourse pour acheter le titre de votre choix (action, ETF, produit dérivé, etc.)

La bourse est plus rentable sur le long terme que l’immobilier. Par ailleurs, les placements boursiers sont plus liquides, vous pouvez récupérer votre argent quand bon vous semble. Ce n’est pas si simple avec un logement locatif, par exemple. Investir dans l’immobilier à tout de même des avantages : les revenus que vous percevez sont plus stables et réguliers.

Lorsque vous réalisez un placement boursier, vous participez directement ou indirectement au financement d’une ou plusieurs entreprises, qui elle-même peut embaucher et faire travailler des gens. En ce sens votre placement à une réelle utilité sociale. On vous en dit plus dans cet article : à quoi la bourse sert-elle ?

Chaque entreprise a sa propre politique environnementale : pollution, transports, recyclage, etc. Certaines peuvent être très vertueuses vis-à-vis de l’environnement, c’est par exemple le cas des producteurs d’énergies vertes. Les placements écoresponsables permettent d’investir que dans ce type d’entreprises.

Oui, un placement boursier peut tout à fait être adapté pour anticiper l’arrêt de votre activité professionnelle. Surtout si vous vous y prenez tôt. Ensuite, il peut être pertinent de s’orienter vers d’autres placements, générant des revenus plus stables et réguliers, bien que moins élevés. On en parle dans notre article : quels placements pour la retraite ?

Il existe de nombreux placements alternatifs comme le crowdfunding, l’immobilier, ou encore l’investissement dans des groupement forestiers.

Laisser un commentaire