Il existe une panoplie de placements accessibles aux investisseurs particuliers en France. Mais quels sont les placements et les investissements les plus rentables et où les trouver ?

De l’investissement immobilier à la bourse, en passant par les placements de défiscalisation, on dresse la liste des investissements qui rapportent le plus !

Le prix de la rentabilité

Avant d’entrer dans le vif du sujet, il est bon de rappeler quelques fondamentaux. En matière d’investissements comme dans de nombreux autres domaines, on ne peut pas avoir « le beurre et l’argent du beurre ».

➡️ Les placements les plus rentables seront donc, au choix :

- plus fluctuants ou plus risqués ;

- moins disponibles, voire bloqués pour un certain temps ;

- ou un peu des deux à la fois.

❌ Inutile, par conséquent de chercher un placement sans risque, toujours disponible, et qui soit très rentable ; cela n’existe pas !

Vision d’ensemble

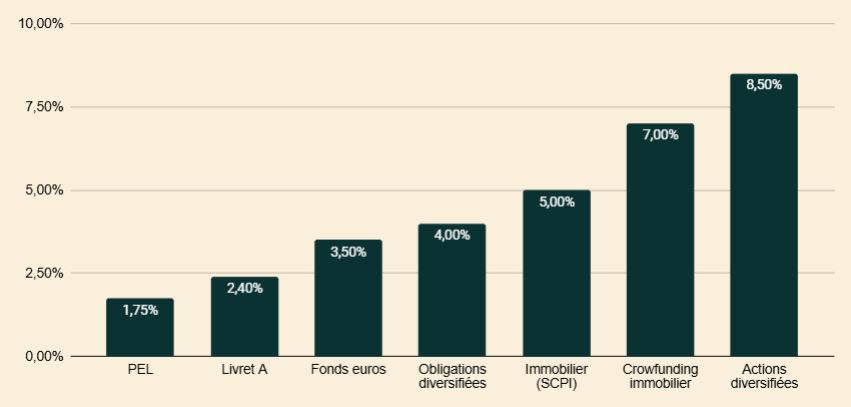

Le graphique ci-dessous vous permet d’avoir une vision d’ensemble de la plupart des grandes catégories de placements.

Sans surprise, c’est la bourse, avec les placements en actions qui arrivent en tête de ce classement avec une rentabilité moyenne de 8,5% par an ; et c’est le PEL qui ferme la marche avec 1,75% bruts (en réalité, on peut trouver encore moins rentable avec certains livrets non défiscalisés comme le CEL).

Cela vous donne un aperçu dans les grandes lignes. Mais cela ne dit pas grand-chose des frais, des risques, et de la fiscalité.

➡️ Le diable se cache dans les détails, alors entrons dans le détail des placements les plus rentables.

#1 – La bourse, le placement le plus rentable

📈 La bourse est le placement le plus rentable sur le long terme. Cela s’explique assez simplement : ce sont les entreprises qui sont à l’origine de la majorité des richesses créées et, en devenant actionnaire de ces entreprises, vous captez une grande partie de cette richesse.

Avec un portefeuille d’actions bien diversifié, vous pouvez ainsi obtenir un rendement avoisinant 8,5% par an. Ce chiffre reste néanmoins une moyenne. En effet, le défaut principal de la bourse, c’est sa volatilité. Ce qui veut dire qu’une année vous pouvez gagner 5, 10, ou 15%, puis perdre 5% l’année suivante. Mais ce qui compte, c’est que sur 10 ou 15 ans, vous soyez gagnant.

➡️ C’est pourquoi vous devez envisager de placer en bourse sur le long terme uniquement.

Voici une illustration avec la performance du MSCI World, un indice boursier mondialement diversifié :

Par ailleurs, contrairement à une idée communément admise, investir en bourse n’est pas compliqué et ne requière pas de connaissances approfondies des marchés financiers. Pour mettre en place un portefeuille boursier simple et efficace, en quelques minutes, on vous recommande la lecture de notre guide « Comment bien investir en bourse ?«

Sinon, pour passer directement à l’action, la première étape est d’ouvrir un compte dans lequel vous pourrez acheter des actions, ou des paniers d’actions (sous forme de fonds d’investissement ou d’ETF).

Pour réaliser ces investissements, il vous faut un compte dans lequel acheter ces produits financiers. À ce stade, la fiscalité entre en jeu car il existe plusieurs types de comptes (appelés enveloppes fiscales). Or l’imposition a une incidence directe sur la rentabilité finale de votre placement.

Voici, par ordre de priorité, les comptes que vous pouvez ouvrir pour investir en bourse :

- Le PEA (Plan épargne en action), complètement exonéré d’impôts après 5 ans de détention ;

- L’assurance-vie, partiellement exonérée d’impôts après 8 ans de détention mais très avantageux à la succession.

- Le PER, bloqué jusqu’à votre retraite, il a l’avantage de vous permettre de déduire les sommes versés de votre revenu imposable.

- Le compte titre ordinaire, qui est le type de compte par défaut. Il ne présente aucun avantage fiscal et sera donc le moins rentable.

✅ Il ne reste plus qu’à faire attention aux frais. Pour cela, retrouvez nos comparatifs avec les meilleurs PEA, les meilleures assurances-vie, et les meilleurs PER !

- Rentabilité : entre 8 à 10% par an

- À privilégier : pour le long terme

- Ticket d’entrée : de 50 à 1 000€

- Défaut : fluctuations importantes, qui peuvent être réduites en diversifiant

- Fiscalité : avantageuse avec le PEA et l’assurance vie

- ✅ En pratique : le meilleur PEA ici et la meilleure assurance vie là

#2 – Le crowdfunding immobilier, le plus rentable à court terme

🏢 Le crowdfunding immobilier permet de financer des projets de promotion immobilière. Il s’agit généralement de la construction d’un immeuble dans l’objectif de le vendre (ou de vendre les appartements individuellement). Avec le crowdfunding immobilier, vous prêtez de l’argent au promoteur ou au marchand de biens. qui réalise des opérations immobilières d’achat revente. À la fin de l’opération, le promoteur immobilier vous rembourse avec des intérêts qui peuvent aller jusqu’à 9% par an, parfois plus.

Une opération de crowdfunding immobilier dure généralement de 1 à 3 ans. C’est donc un placement idéal si vous souhaitez placer à court terme.

⚠️ Mais attention, une fois votre financement effectué, vous devrez attendre la fin de l’opération pour récupérer votre argent ; vous ne pourrez pas le débloquer avant. C’est l’inconvénient principal de ce placement. Mais si vous êtes sûr de ne pas avoir besoin de cet argent, alors ce n’est pas un problème.

Il existe également un risque de perte en capital avec le crowdfunding immobilier : un promoteur peut faire défaut et ne pas vous rembourser la totalité de votre placement, ou vous rembourser en retard. Même si les défauts restent l’exception, le risque existe. Pour éviter de subir une perte importante, pensez à ne pas mettre tous vos œufs dans le même panier en investissant dans plusieurs projets et sur plusieurs plateformes.

✅ On vous aide à trouver les meilleures plateformes de crowdfunding immobilier ici !

- Rentabilité : autour de 8%

- À privilégier : pour le court/moyen terme

- Ticket d’entrée : souvent à partir de 1000 €

- Défaut : épargne complètement bloquée

- Fiscalité : aucun avantage (flat tax)

- ✅ En pratique : les meilleurs sites de crowdfunding immobilier

Une alternative sans risque (mais moins rentable) est de s’orienter vers un compte à terme. Ces comptes ont généralement des échéances comprises entre 3 mois et 3 ans. Les comptes à terme ont plusieurs avantages :

- vous connaissez le taux à l’avance

- le placement est garanti,

- et vous pouvez retirer vos fonds avant le terme (même si cela peut venir diminuer votre rémunération).

Par contre les comptes à terme ne sont pas très rentables. Comptez entre 3 et 4% pour les meilleurs d’entre eux.

➡️ Retrouvez notre comparatif des comptes à terme ici.

#3 – Les SCPI, un placement qui rapporte tous les mois

Les SCPI permettent d’investir dans l’immobilier sans ses inconvénients : vous n’avez pas besoin de gérer vous-même l’entretien et la location d’un appartement, des professionnels le font pour vous !

Une SCPI investit dans un parc immobilier de plusieurs dizaines d’immeubles résidentiels, de commerces ou de bureaux. Grâce aux SCPI, vous touchez donc un loyer régulier. Par conséquent, les SCPI sont particulièrement bien adaptées aux personnes ayant déjà un patrimoine constitué et souhaitant en tirer des revenus réguliers, pour un complément de retraite par exemple.

La rentabilité moyenne d’une SCPI est de 4,5%, mais les meilleures d’entre elles affichent des performances supérieures à 7%.

➡️ Vous pouvez les retrouver dans notre classement des SCPI.

Le défaut des SCPI vient de leurs frais élevés (surtout les frais d’entrée). Pour que votre investissement en SCPI soit rentable, il faut donc conserver votre SCPI plusieurs années afin d’amortir les frais d’entrée. La fiscalité des SCPI est un autre de leurs défauts. Les loyers des SCPI sont, en effet, soumis à l’impôt sur le revenu. Pour réduire la facture, vous pouvez investir dans des SCPI via une assurance vie.

➡️ Vous trouverez dans notre comparatif la meilleure assurance vie pour acheter des SCPI.

- Rentabilité : de 4 à 5%

- À privilégier : pour générer des revenus réguliers

- Ticket d’entrée : autour de 1 000 €

- Défauts : frais d’entrée importants

- Fiscalité : peut avantageuse, à moins d’investir via une assurance-vie

- ✅ En pratique : retrouvez les meilleures SCPI (et les courtiers permettant de souscrire en ligne) ainsi que les assurances-vie dédiées aux SCPI.

#4 – Le fonds euros, le placement garanti le plus rentable

On l’a vu, si vous cherchez un placement véritablement rentable, vous ne pouvez pas éviter une certaine prise de risque. Malgré tout, si vous tenez à avoir un placement garanti, le plus rentable d’entre eux sera le fonds en euros.

Le fonds euro est un fonds à capital garanti proposé dans l’assurance vie et le plan épargne retraite (PER). On s’attend à voir une performance supérieure à 4,5% sur les meilleurs fonds euros en 2024, ce qui en fait donc le placement sans risque le plus rentable.

La fiscalité et la disponibilité de votre épargne placée dans un fonds euro dépendent de l’enveloppe fiscale choisie :

- Dans le cadre d’une assurance-vie, l’argent reste disponible à tout moment et vous profitez d’une imposition quasi-nulle huit années après ouverture de votre contrat (plus sur la fiscalité de l’assurance-vie ici).

- Dans le cadre d’un PER, votre épargne est bloquée jusqu’à la retraite. En revanche, le PER vous permet de déduire le montant de vos versements de votre revenu fiscal, ce qui devient plus rentable (plus sur le fonctionnement du PER ici).

Le PER peut être une solution intéressante si vous payez beaucoup d’impôts et que vous n’êtes plus qu’à quelques années de la retraite, de sorte que votre épargne ne sera pas bloquée très longtemps. Cela en fait, par exemple, un placement idéal pour les seniors.

Sinon, nous vous conseillons plutôt d’utiliser le fonds euros dans une assurance vie. C’est le placement idéal si vous souhaitez vous constituez une épargne de précaution.

- Rentabilité : entre 2 et 4% pour les meilleurs

- À privilégier : pour votre épargne de précaution

- Ticket d’entrée : à partir de 100 €

- Avantage : garanti et pas de plafond

- Fiscalité :

- Assurance vie : exonération partielle de l’impôt après huit ans

- PER : déduction des sommes versées de votre revenu imposable

- ✅ En pratique : le meilleur PER ici et la meilleure assurance vie là

Notez que pour profiter du meilleur rendement d’un fonds euro, les assureurs requièrent de plus en plus souvent que vous investissiez une partie de votre épargne dans des unités de compte. Les unités de compte peuvent être des supports boursiers ou immobiliers, comme ceux que nous avons évoqués plus haut, mais si vous souhaitez vous constituer une épargne de précaution avec une prise de risque minimale, vous pouvez plutôt opter pour :

- des fonds monétaires : avec la remontée des taux les fonds monétaires sont de nouveaux rentables et dégagent un rendement proche du taux directeur de la banque centrale européenne soit actuellement autour de 4% par an.

- des ETF obligataires : les obligations sont des prêts aux états ou aux entreprises. Leur taux de rendement est fixe et connu à l’avance. Cela en fait donc des actifs peu volatils. On vous en dit plus dans notre article investir dans des obligations.

- des SCI : à l’instar des SCPI, les SCI sont des supports immobiliers. Mais ils sont généralement plus diversifiés (donc moins risqués) et plusieurs ne présentent pas de frais d’entrée.

Aujourd’hui, une combinaison fonds euro + ETF obligataire + SCI au sein d’une assurance-vie, vous donnera un placement peu risqué et relativement rentable !

Fonds euro ou Livret A ?

Avec la récente remontée des taux d’intérêt, le livret A a vu sa rémunération passer de 0,5% à 3% en moins d’un an. Et même si son taux est redescendu à 2,40% en 2025 le livret A présente l’avantage d’être complètement exonéré d’impôts et de charges sociales.

➡️ Le livret A n’est-il donc pas plus intéressant que le fonds euro pour une épargne sans risque ?

C’est une question légitime et d’ailleurs beaucoup de Français ont opté pour le livret A, en témoigne la collecte record de celui-ci ces derniers mois. Voici ce que vous devez savoir pour trancher :

- Historiquement, la performance du livret A a quasiment tout le temps été inférieure à la moyenne des fonds euros.

- Le taux du livret A est fixé par le gouvernement en fonction de l’inflation. Or, après avoir beaucoup progressé en 2022, l’inflation décroît désormais. On peut donc s’attendre à une baisse des taux du livret A dans les prochains mois ou les prochaines années.

- A contrario, le taux du fonds euro est plus stable dans le temps.

- Enfin, l’assurance vie n’est pas plafonnée, contrairement au livret A.

Finalement, je vous conseille d’utiliser le Livret A pour votre épargne de court terme (l’argent que vous allez dépenser dans l’année pour partir en vacances par exemple). Par contre, pour vous constituer un capital à plus long terme, privilégiez une assurance vie avec un bon fonds euro.

Bonus : un simulateur gratuit pour trouver votre placement

Si vous souhaitez être guidé pas à pas, vous pouvez utiliser notre simulateur gratuit. Vous obtiendrez ainsi une recommandation personnalisée avec les deux placements les plus adaptés à votre objectif et à votre situation financière. C’est juste ici ⤵️

Questions fréquentes

Sur le long terme, la bourse est le placement le plus rentable. Mais c’est aussi un des placements les plus volatils. Avant de se lancer, cela mérite donc de mettre en placer les bonnes pratiques qu’on vous donne ici !

La rentabilité d’un placement se calcule en effectuant la différence entre les gains et les coûts (frais, fiscalité, etc.) divisé par le montant de la mise initiale. Elle s’exprime donc en pourcentage du montant investi et est généralement annualisée.

Cela dépend. S’il est vrai que l’imposition est un facteur à prendre en compte dans le choix de vos placements, ce n’est pas le seul. Ainsi les livrets réglementés (livret A, LDDS et LEP) ne sont pas imposés mais ne sont pas les plus rentables pour autant. On vous en dit plus sur notre article dédié aux placements non imposables.

De manière générale, la bourse est plus rentable sur le long terme. En revanche, les placements immobiliers permettent généralement d’obtenir des gains plus stables et plus réguliers. Finalement, ces deux types de placements sont plutôt complémentaires ! On vous explique comment bien investir en bourse ici et comment réaliser votre premier investissement immobilier là.

À l’image d’un investissement locatif ordinaire, investir dans les parkings peut de révéler rentable à condition que les charges soit faibles, le prix d’acquisition correct, et qu’il soit correctement situé afin d’en tirer des loyers intéressants. En d’autres termes, une analyse financière préalable est indispensable.

Ce qui vaut pour les particuliers vaut également pour les entreprises. En revanche, les contraintes des entreprises en termes de risques et de liquidité ne sont pas les mêmes. Une entreprise placera plus volontiers ses excédents de trésorerie sur un compte à terme, l’usufruit d’une SCPI ou encore un contrat de capitalisation.