Les premiers sites de crowdfunding ont vu le jour à la fin des années 2000. Depuis les plateformes de financement participatif se sont multipliées en France et dans le monde. On en compte plus d’une centaine rien qu’en France. Selon le baromètre du crowdfunding en France, une initiative de Financement Participatif France, la collecte a encore dépassé les 2 milliards d’euros en 2022 et 2023, alors que le seuil du milliard d’euros collecté venait à peine d’être franchi en 2020 ! Et vous, avez vous déjà investi ?

Petit à petit, les plateformes se sont spécialisées, certaines dans les startups, d’autres dans l’investissement immobilier ou encore dans le financement de projets écoresponsables. Et de nouveaux acteurs apparaissent chaque année.

💡 Avec ce comparatif du financement participatif, je vous aide à y voir plus clair pour choisir la plateforme de crowdfunding qu’il vous faut !

Le crowdfunding, comme son nom l’indique, s’appuie sur la force de la communauté. Donc profitons-en, et venez contribuer sur le Forum de Finance Héros si vous avez des questions (et des réponses) sur le financement participatif, et même n’importe quel sujet lié aux placements financiers !

Les différentes formes de crowdfunding

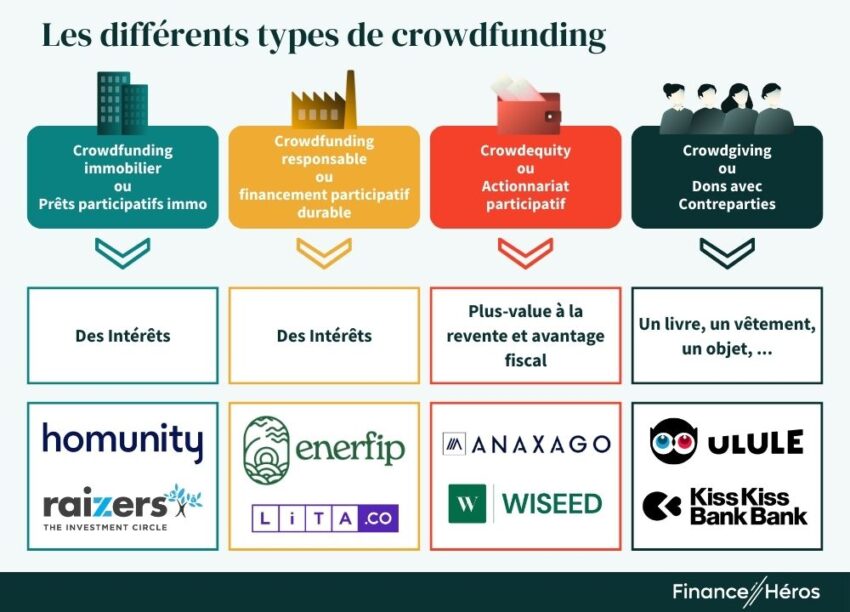

Tout d’abord, le financement participatif peut prendre plusieurs formes selon le mode de financement. Je vais donc commencer par expliciter ce point. Vous trouverez :

- Le crowdlending, qui initialement s’adressait aux petites et moyennes entreprises qui souhaitent financer un projet de développement par de la dette. Les participants prêtent à l’entreprise qui, en retour, rembourse avec un taux d’intérêt. Ces opérations sont réalisées la plupart du temps avec des obligations. Cependant, rapidement 2 catégories plus spécifiques ont émergé :

- le crowdfunding immobilier qui finance des projets d’achat / revente d’actifs immobiliers

- le financement participatif à destination de la transition écologique (ex. développement de parcs photovoltaïques) ou de projets solidaires de manière plus globale

- Le crowdequity s’adresse aux startups en cours de développement. Cette fois-ci les financeurs prennent une participation au capital de la société et en deviennent actionnaires. L’objectif en tant qu’investisseur est alors d’avoir une plus-value lors de la revente des actions.

- Le crowdgiving s’adresse à des entreprises, des associations ou des particuliers qui veulent financer un projet de plus petite envergure par des dons. Ceux-ci peuvent donner lieu à des compensations ou peuvent prendre la forme de préventes.

Je m’attarderai moins sur le crowdgiving, qui ne s’apparente pas vraiment à un placement, et donc ne rentre pas dans les thématiques de notre site.

Ma sélection des meilleurs sites de crowdfunding

Vous connaissez déjà le financement participatif et souhaitez directement accéder à ma sélection des meilleures plateformes de financement participatif ? Retrouvez les ci-dessous ! Et pour plus de détails, ça se passe en bas 👇

Crowdfunding immobilier – Pour la rentabilité

Un acteur de référence : 100% crowdfunding immobilier !

- 390 projets financés (396 M€)

- Taux de rendement : 7.96 %

- Taux de défaut : 17.40 %

- Durée moyenne : 1.5 ans

- crowdfunding immobilier

Jusqu’à 100€ offerts !

Un acteur historique encore au top (performances du crowd immo ci-dessous)

- 272 projets financés (673 M€)

- Taux de rendement : 9.7 %

- Taux de défaut : 26.52 %

- Durée moyenne : 2 ans

- crowdfunding immobilier

- crowdfunding equity

100€ offerts !

Un acteur prometteur du crowdfunding immobilier

- 207 projets financés (96 M€)

- Taux de rendement : 10.11 %

- Taux de défaut : 23.40 %

- Durée moyenne : 1.5 ans

- crowdfunding immobilier

- crowdfunding equity

1% de cashback

Crowdlending (prêt participatif) – Pour les PME et/ou sauver la planète !

Sauvez la planète tout en gagnant de l’argent !

- 433 projets financés (548 M€)

- Taux de rendement : 5.97 %

- Taux de défaut : 0.36 %

- Durée moyenne : 3 ans

- crowdfunding equity

- crowdlending

30€ offerts !

Ecolo et rentable, la plateforme zéro défaut ?

- 643 projets financés (349 M€)

- Taux de rendement : 6.03 %

- Taux de défaut : 0.0 %

- Durée moyenne : 3.5 ans

- crowdlending

30€ offerts !

Un large choix de projets à impact

- 66 projets financés (65 M€)

- Taux de rendement : 5.14 %

- Taux de défaut : 2.27 %

- Durée moyenne : 4 ans

- crowdfunding equity

- crowdlending

20€ offerts

Crowdequity – Pour les Business Angels

Un acteur historique encore au top (performances du crowd immo ci-dessous)

- 272 projets financés (673 M€)

- Taux de rendement : 9.7 %

- Taux de défaut : 26.52 %

- Durée moyenne : 2 ans

- crowdfunding immobilier

- crowdfunding equity

100€ offerts !

Un pionnier du crowdfunding disposant d’une forte expérience

- 901 projets financés (406 M€)

- Taux de rendement : 8.11 %

- Taux de défaut : 19.31 %

- Durée moyenne : 2 ans

- crowdfunding immobilier

- crowdfunding equity

Jusqu’à 100€ offerts

Le bonus original – Financer du mobilier durable

Financer du mobilier durable pour obtenir un rendement !

- 73 projets financés (2,5 M€)

- Taux de rendement : entre 7,5% et 9%

- Durée moyenne : 2 ans

100€ offerts

Crowdfunding immobilier : fonctionnement et meilleures plateformes

en l’occurrence Homunity

Fonctionnement du crowdfunding immobilier

Le crowdfunding immobilier consiste à financer une opération immobilière. Contrairement à l’investissement via une SCPI, le but n’est généralement pas ici de mettre en location les biens acquis, mais plutôt de financer des travaux dans l’optique d’une vente avec plus-value à la clé. Le financement se fait le plus souvent sous forme de prêt sur une durée comprise entre 1 et 3 ans. En contrepartie, le promoteur immobilier ou le marchand de biens vous verse des intérêts.

Cette forme de financement participatif a connu une période de forte croissance auprès des investisseurs jusqu’en 2022. Mais l’effervescence s’est un peu tassée en 2023 et 2024, comme pour tous les investissements liés à l’immobilier. Pour autant, ce placement continue à présenter de nombreux avantages :

- Les taux d’intérêt sont élevés, et dépasse même souvent les 10% par an actuellement ;

- Les risques sont relativement faibles car l’actif immobilier sous-jacent à l’opération apporte une sécurité qui n’existe pas dans le financement d’entreprises ou de startups. Néanmoins, il faut reconnaître une réelle augmentation des retards de paiement en 2023 et 2024 ;

- Les projets sont (relativement) nombreux à travers le territoire français ;

- La fiscalité est celle du capital : 30% sur les intérêts perçus (voir moins en investissant via un PEA).

Notez que dans l’immobilier, le financement se fait généralement sous forme d'emprunt obligataire. Le remboursement du capital et des intérêts intervient à la fin du projet.

A condition de choisir les bonnes plateformes, investir aujourd’hui sur des projets de crowdfunding immobilier peut s’avérer une meilleure affaire qu’en 2022, lorsque les prix étaient au plus haut.

De plus, notez que si les projets en retard de paiement continuent contractuellement à payer des intérêts, vous ne faites pas forcément une mauvaise affaire. A condition bien sûr de ne pas avoir besoin de récupérer votre mise de départ. D’où l’importance de n’investir qu’une petite part de votre patrimoine.

Ma sélection des meilleures plateformes de crowdfunding immobilier

Les plateformes sélectionnent les projets les plus porteurs et les moins risqués. Voici ma liste des meilleures plateformes de crowdfunding immobilier. J’ai personnellement investi sur une quarantaine de projets, sur plusieurs d’entre elles.

🔎 Si vous voulez plus d’éléments, retrouver mon comparatif détaillé des sites de crowdfunding immobilier.

| Plateforme | Projets financés | Montant Financé | Durée moyenne (mois) | Taux de rendement (net de risque)* | Taux de défaut* (retards de plus de 60 jours ou procédure collective, en volume) |

|---|---|---|---|---|---|

| ClubFunding | 1 188 | 1 645 M€ | 22 | NC | 20,89% |

| Homunity | 583 | 760 M€ | 22 | 8,96% | 13,04% |

| Anaxago | 261 | 641 M€ | 28 | 9,7% | 12,01% |

| Raizers | 390 | 396 M€ | 20 | 7,96% | 17,40% |

| Baltis | 207 | 96 M€ | 17 | 10,11% | 23,40% |

* Avertissement : les performances passées ne présagent pas des performances futures. Défaut au sens de perte définitive

Homunity, le spécialiste de l’investissement immobilier

Homunity.com (avis détaillé ici) est selon moi une des meilleures plateformes de crowdfunding immobilier, car bien qu’ils aient financé un grand nombre de projets, pour plus de 750 millions d’euros, leur historique de performance reste parmi les meilleurs. De plus, malgré le contexte plus compliqué, Homunity continue à proposer régulièrement des collectes (plus de 60 en 2024).

Cette société se pose comme spécialiste de l’investissement immobilier en général. Elle propose ainsi d’investir en SCPI, avec des conseillers dédiés pour vous accompagner, ce qui permet de diversifier vos placements. Et également d’investir dans des projets d’immobilier neuf, par exemple pour défiscaliser. Enfin Tikehau Capital, une société de gestion française majeure, est à ses côtés, ce qui rassure sur sa pérennité.

➡️ Si vous souhaitez investir, cela se passe sur la plateforme d’Homunity.

ClubFunding a levé beaucoup de fonds, mais ils n’osent même plus communiquer leur performance et affichent un des pires taux de défaut, donc je suis plutôt d’avis d’éviter cette plateforme à ce stade.

Raizers, le pure player du crowdfunding immo

A l’inverse, Raizers est un acteur plus spécialisé, concentré uniquement sur le crowdfunding immobilier. Vous aurez donc moins de choix, et les projets sont en moyenne plus petits. Si le taux de rendement affiché est un peu moins bon que les autres, il faut souligner qu’ils sont en fait plus honnêtes que d’autres dans leur calcul du coût du risque. Personnellement j’apprécie.

A noter également que Raizers a obtenu le statut de PSFP depuis juin 2023, donc ils sont plutôt bon élève de ce côté-là.

➡️ Si vous souhaitez investir, cela se passe sur la plateforme de Raizers (et profitez de 100€ offerts maximum sous forme de cashback avec le code FINANCE-HEROS2 !).

Anaxago (avis détaillé ici) a longtemps eu ma préférence, car ils proposent régulièrement des projets d’envergure, avec des biens parfois exceptionnels (ex. un superbe immeuble dans le 8ème arrondissement de Paris ou encore 3 chalets à Megève ; deux opérations dans lesquelles j’ai investi). Ensuite, même si le taux de défaut a augmenté, vous pouvez voir qu’il est inférieur à la plupart des autres plateformes, preuve du sérieux de l’équipe d’investissement.

Néanmoins, avec moins de 20 projets proposés en 2024, cela représente peu d’opportunités, donc je conseille de ne pas se limiter à ce site uniquement pour investir.

De plus, la plateforme vous permettra d’investir également en crowdequity (voir ci-dessous). Et même en assurance-vie ! Intéressant si vous recherchez des solutions tout-en-un donc. En plus, vous bénéficiez de 100€ offerts lors de votre premier investissement 😎 !

➡️ Si vous souhaitez investir, cela se passe sur la plateforme d’Anaxago.

Baltis, une plateforme en plein développement, mais des projets en souffrance

Un des avantages de Baltis est qu’ils proposent d’investir via un PEA ou PEA-PME, ce que ne font pas tous les acteurs, car c’est assez chronophage.

Baltis a également pour particularité d’avoir d’abord proposé des opérations d’immobilier fractionné (cela ne s’appelait pas encore comme ça à l’époque), avant d’accélérer fortement sur le crowdfunding immobilier. Depuis, la plateforme a déjà financé des dizaines et des dizaines de projets. Cependant, quasiment un quart d’entre eux souffre d’un retard conséquent (et j’en ai quelques uns…). Les pertes ne sont pas actées, et nous pouvons encore miser sur un rebond de l’immobilier en 2025, mais affaire à suivre.

➡️ Si vous souhaitez investir, cela se passe sur la plateforme de Baltis (et profitez de 1% de cashback sur le montant investi avec le code HEROSBALTIS !).

BONUS : La Première Brique pour investir à partir de 1€ seulement

💡 Depuis quelques temps de nouveaux acteurs arrivent sur le marché du crowdfunding immobilier, en cassant quelques uns de ses codes. Notamment concernant le minimum d’investissement. Là où le ticket d’entrée est généralement de 1 000€, un acteur comme La Première Brique permet d’investir dès 1€. Oui, 1€ seulement !

En s’inscrivant via ce bouton (ou le code 90NC4S) bénéficiez de 1% de rendement additionnel sur votre premier investissement 💪)

Il s’agit également d’opérations de marchands de biens. Avec de belles rentabilités à la clé. Ainsi début 2025 La Première Brique a financé plus de 500 projets, pour un taux de rendement annuel moyen de 9,41% et seulement 3,96% de défauts de paiement supérieurs à 6 mois ou procédures collectives en cours (ils sont tout de même avantagés par leur timing de lancement). J’ai voulu attendre un peu avant de vous parler de ce genre de plateformes assez récentes. Mais après quelques années d’activités le bilan est pour l’instant prometteur. Intéressant donc pour ceux qui n’ont pas nécessairement plusieurs milliers d’euros à investir !

Diversifiez les plateformes ! Cela vous permettra de les tester par vous-même mais aussi de varier le type de projets financés.

Crowdfunding et financement de projets écoresponsables

La plupart des projets de crowdfunding durable se font sous la forme de prêt participatif. Je vais vous expliquer brièvement les caractéristiques de ce placement.

Fonctionnement du crowdlending

Le crowdlending, ou prêt participatif, consiste à prêter à des TPE, PME voire ETI (Entreprise de Taille Intérmédiaire). Vous pouvez généralement participer à une campagne de prêt à partir de quelques dizaines d’euros. Le montant de prêt maximum pour un investisseur, autrefois de 2 000€ par projet, dépend désormais de la situation patrimoniale de chacun et de ses connaissances financières.

Les durées du crédit sont variables, de quelques mois à plusieurs années (rarement plus de 6 ans).

L’entreprise vous rembourse à une fréquence connue à l’avance (mensuellement, trimestriellement ou annuellement). Soit le capital est remboursé progressivement (prêt amortissable), soit le capital n’est remboursé qu’à la fin. Nous parlons alors de prêts in fine : l’entreprise paye des intérêts, par exemple tous les mois, mais ne rembourse le capital qu’à l’échéance du prêt. Ce fonctionnement est assez fréquent sur les projets d’infrastructures comme des panneaux photovoltaïques ou des éoliennes.

Pour les prêts participatifs, la plateforme a un rôle primordial :

- Sélectionner les projets sérieux et les entreprises en mesure de rembourser 🧐;

- Fixer le taux d’intérêt et la durée de remboursement 💶;

- Noter l’entreprise afin de vous donner une indication mesurable sur sa santé financière 🥈.

Malgré l’analyse financière des entreprises et l’étude de leur capacité de remboursement, il arrive que certaines d’entre elles fassent défaut. Dans ce cas, la plateforme se charge des procédures de recouvrement.

Bien que les défauts fassent figure d’exception, pour atténuer le risque, diversifiez et financez un maximum de projets !

🔎 Pour une analyse encore plus en profondeur sur le crowdlending, consulter mon article dédié au prêt participatif !

Les meilleures plateformes de crowdfunding durable

Certaines plateformes de financement participatif se sont spécialisées dans les projets écoresponsables 🌍. Soit dans l’agriculture et l’alimentation saine, soit dans les énergies renouvelables, ou encore dans des entreprises sociales et solidaires.

💚 La dynamique de ce type de crowdfunding a clairement le vent en poupe depuis plusieurs mois. Les montants collectés ne font que s’accroître, et pour cause :

- Les taux d’intérêts ont augmenté, suite à l’augmentation des taux directeurs, donc les rendements sont plus attractifs, de l’ordre de 6% à 8% annuels avant impôts

- Les taux de défaut de paiement sont très faibles, voire nuls (pour les meilleures plateformes), faisant de ce secteur un nouvel eldorado, tandis que le secteur immobilier connaît des difficultés depuis 2023.

Si le financement participatif de projets durables vous intéresse, voici mon comparatif des plateformes sur cette thématique d’avenir.

| Plateforme | Projets financés | Montant Financé | Durée moyenne (mois) | Taux de rendement (net de risque)* | Taux de défaut* (retards de plus de 6 mois ou procédure collective, en volume) |

|---|---|---|---|---|---|

| Enerfip | 433 | 548 M€ | 36 | 5,97% | 0,36% |

| Lendosphère | 643 | 349 M€ | 42 | 6,03% | 0% |

| Lumo | 250 | 220 M€ | 56 | 5,44% | 1,54% |

| LITA.co ** | 66 | 65 M€ | 56 | 5,14% | 2,27% |

| Miimosa | 563 | 97 M€ | 54 | 1,03% | ND |

Le taux de défaut est en pourcentage des montants investis.

* Avertissement : les performances passées ne présagent pas des performances futures.

** Les statistiques de LITA.co présentées ici ne concernent que la partie crowdlending.

A noter qu’en novembre 2025 Enerfip a annoncé leur rachat de la plateforme Lumo. Cette acquisition vient renforcer leur place de numéro 1 européen du financement participatif de la transition énergétique.

Enerfip, le leader européen du crowdfunding durable

Enerfip est spécialisée dans les projets en lien avec la transition énergétique : les fermes solaires, les éoliennes, l’hydroélectrique, etc. Ce sont les leaders européens dans leur domaine. Et ils agissent effectivement à l’échelle européenne puisqu’ils ont ouvert une antenne en Espagne en 2022, ainsi qu’en Italie plus récemment. Le rendement moyen est relativement élevé, avec un taux de défaut quasiment nul. Enfin, Enerfip est une des premières plateformes à avoir reçu l’agrément de Prestataire de Services de Financement Participatif (PSFP), fin 2022.

➡️ Si vous souhaitez investir, cela se passe sur la plateforme d’Enerfip.

Pour ceux qui veulent creuser le sujet, j’ai également réalisé un épisode d’Entretien CA$H avec Julien Hostache, un des co-fondateurs d’Enerfip. Nous avons parlé financement participatif de la transition énergétique, et la place d’Enerfip dans cet écosystème :

Lendosphere, la plateforme zéro défaut

La plateforme Lendosphere a un positionnement assez similaire, mais elle s’ouvre progressivement un peu plus sur la transition écologique (pas que des projets d’énergie donc). Si Lendosphere a financé plus de projets qu’Enerfip, le montant total est cependant moindre. Enfin, côté performances, Lendosphere affiche une rentabilité moyenne très légèrement supérieure. Pour en savoir plus sur cette plateforme, vous pouvez consulter mon avis complet sur Lendosphere.

➡️ Si vous souhaitez investir, cela se passe sur la plateforme de Lendosphere.

Bénéficiez de 30€ dès 100€ investis avec le code LENDOHEROS !

LITA.co, pour un impact au delà de l’écologie

LITA.co est un acteur du financement participatif qui va au delà de l’écologie. Leur promesse : vous permettre de « faire la différence avec votre épargne ». Ainsi, au delà de l’aspect écologique, vous y retrouverez des projets autour de l’économie sociale, ou de la consommation responsable par exemple. De plus, ils ne proposent pas que du crowdlending. En incluant les autres types d’investissement (en actions par exemple), leurs fonds collectés s’élèvent à 176 millions d’euros à début 2025 ! Pour plus d’infos, jetez un coup d’œil à mon avis sur LITA.co.

En septembre 2025, j’ai même reçu un reporting de LITA.co faisant étant de 6 sorties positives pour les investissements en action, avec un TRI moyen de 18% (mais aussi un taux de défaut de 17%). La partie crowdequity proposée sur LITA.co est donc également intéressante si ce type de placement vous tente.

➡️ Si vous souhaitez investir, cela se passe sur la plateforme de LITA.co.

20€ offerts à votre premier investissement avec le code LITAFH20

MiiMOSA, la plateforme de crowdfunding pour une alimentation saine

Miimosa est un acteur créé en 2015, mais à l’activité de crowdlending plus récente (2018). La plateforme, ergonomique, se focalise principalement sur les projets agricoles et d’alimentation saine. Elle affiche aujourd’hui un taux de rendement net de risque légèrement supérieur à 1%. Il s’agit donc plus d’un investissement de convictions que pour la performance si vous optez pour eux à ce stade ! Par ailleurs, tous leur projets ne connaissent évidemment pas des problèmes. Donc en les sélectionnant bien vous pouvez toujours espérer 3% ou 4% de rendement.

➡️ Si vous souhaitez investir, cela se passe sur la plateforme de MiiMOSA (et profitez de 50€ offerts dès 200€ investis avec le code FH50 !).

Si les placements verts vous intéressent, retrouvez notre article sur l’investissement ISR.

Crowdequity : fonctionnement et meilleures plateformes

Comment fonctionne le crowdfunding equity ?

Avec le crowdequity, vous financez des startups et des TPE/PME en investissant directement au capital de la société. Vous devenez donc actionnaire de la société. Cela présente deux avantages :

- Un fort potentiel de gain : le rendement espéré est supérieur à celui du crowdlending : si la startup marche bien alors vous pouvez espérer multiplier votre investissement par 2, 5, 10 ou plus !

- Une fiscalité avantageuse : vous pouvez défiscaliser une partie du montant investi ou alors investir via un PEA ou un PEA PME, ce qui vous permettra d’alléger la fiscalité sur les gains perçus.

En contrepartie, votre investissement est bloqué pour une durée indéterminée : vous devrez attendre qu’il y ait une sortie (revente de l’entreprise, levée de fonds, introduction en bourse). Si l’entreprise verse des dividendes, vous percevrez votre part au prorata de vos actions.

Je vous présente ci-dessous les meilleurs sites de crowdfunding equity selon moi.

⚠️ Les performances de crowdequity sont rarement communiquées et ne sont pas normées comme pour le crowdlending / crowdfunding immobilier. Il est donc évidemment plus compliqué d’établir un classement.

Ma sélection des meilleures plateformes de crowdfunding en equity

| Plateforme | Date de création | Projets financés | Montants levés |

|---|---|---|---|

| WiSEED | 2008 | 1 144* | 560 M€* |

| Anaxago | 2012 | 362* | 882 M€* |

| Finple | 2013 | 221 | 250 M€* |

WiSEED, les pionniers français du crowdequity

WiSEED est une plateforme pionnière sur le crowdfunding equity. Mais comme la plupart des acteurs, la société fait également du crowdfunding immobilier. Ainsi sur plus de 1 000 projets financés, désormais environ 20% seulement utilisent des actions comme titres financiers. Pour ses collectes en actions, le site privilégie les entreprises dans le domaine de la santé ou de la transition énergétique.

➡️ Si vous souhaitez investir, cela se passe sur la plateforme de WiSEED.

En octobre 2025, la plateforme de crowdfunding WiSEED a été placée en redressement judiciaire accéléré sous l’autorité du Tribunal de Commerce de Toulouse. Deux mois plus tard, elle annonce son intégration au groupe Advenis, afin de sécuriser son avenir. Cela ne signifie pas la fin de la plateforme, et elle peut encore rebondir, mais vous devez l’avoir en tête.

Anaxago, de très beaux projets depuis son rachat de CapHorn

Anaxago s’est lancé peu après WiSEED et si le crowdequity est son activité historique, la plateforme s’est largement diversifiée et propose également du crowdfunding immobilier, des SCPI, du capital investissement immobilier et même de l’assurance-vie ! Pour les investissements en actions, la plateforme a largement renforcé son expertise en rachetant le fonds de Venture Capital CapHorn en 2022. Ce fonds a quelques participations emblématiques, comme par exemple le fabriquant de wallets de cryptomonnaies français Ledger.

En plus, Anaxgo propose des conseils en investissements pour vous aider à gérer au mieux le patrimoine que vous leur confier. N’hésitez pas à consulter mon avis détaillé sur Anaxago si vous souhaitez en savoir plus !

➡️ Si vous souhaitez investir, cela se passe sur la plateforme d’Anaxago.

Finple vient compléter la liste des plateformes de crowdequity

Finple est un challenger, avec une plus de 200 projets financés depuis 2013, mais là encore cela comprend des opérations immobilières. Environ 20% des collectes de Finple sont via des actions.

Un panorama plus complet du crowdequity ? Consultez mon article dédié !

Je n’ai pas inclus MyOptions dans le comparatif par manque de recul sur les performances de cette plateforme (uniquement une vingtaine de millions d’euros collectés depuis 2016).

Bon à savoir : les FCPR sont une autre façon d’investir dans les startup ou de financer des PME.

Financer du mobilier : un investissement durable et innovant

Au delà des catégories bien connues et assez normées de financement participatif, de nombreux secteurs se sont emparés du concept pour mobiliser les épargnants. Parfois dans des domaines où je ne m’y attendais pas forcément !

Par exemple, Enky s’est créé pour permettre aux entreprises de louer des meubles de qualité, plutôt que les acheter. Objectif : éviter des tonnes de déchets quand la société souhaite changer. Derrière cette idée écologique s’est immiscé une approche plus financière. Ainsi, Enky Invest permet à ses utilisateurs de financer le mobilier qui sera loué.

A chaque collecte est associée une durée (entre 12 mois et 60 mois) et un rendement, allant de 7,5% à 9%. Vous recevez alors des mensualités venant rembourser votre investissement.

Côté garanties, l’activité de la société qui achète le mobilier est entièrement dédiée à cela. De plus, les meubles sont mis en gage, avec l’objectif de placer 130% de valeur de mobilier en face des sommes investies.

🎁 Enfin, si jamais vous souhaitez tester ce type de crowdfunding qui sort des sentiers battus, sachez que vous profitez d’au moins 100€ offerts lors de votre premier investissement en venant de Finance Héros.

100€ offerts pour une première souscription inférieure à 2 000€, ou 200€ offerts si le montant est entre 2 000€ et 5 000€, et même 300€ offerts si la somme investie dépasse 5 000€.

🔎 Plus d’information dans mon avis sur Enky Invest.

Crowdlending : un segment en difficultés, avec des nouveautés

Nombreuses sont les plateformes de prêt participatif pour les PME qui n’ont pas trouvé la martingale pour durer. Voici quelques exemples des turpitudes du secteur :

- Lendopolis s’est reconvertie vers les projets durables,

- Unilend a connu des difficultés en 2018, pour finalement se faire racheter par PretUp

- Credit.fr a été revendu à October en 2022

- Alors qu’October faisait office de figure de proue, avec près d’un milliard d’euros collectés, voilà qu’elle a annoncé le 2 février 2024 la fin de ses activités

Malgré cela, quelques sites sont encore debout, et des nouveaux arrivent !

En tant qu’investisseur, les meilleures plateformes sont celles qui proposent un nombre important de projets, avec des taux d’intérêt élevés et des taux de défauts faibles. C’est cette configuration qui vous permettra d’avoir une bonne diversification et une forte rentabilité.

Voici les meilleures plateformes de financement par prêt selon moi à ce jour, mais le modèle a clairement beaucoup évolué par rapport au début.

Les Entreprêteurs : une plateforme diversifiée

Les Entreprêteurs a ma préférence car ils ont aussi une solide expérience (plus de 500 projets financés), et une belle rentabilité couplée à un taux de défaut modéré et des durées d’investissement relativement courtes (environ 3 ans). Ces chiffres sont aussi bons car cette plateforme propose également quelques opérations de crowdfunding immobilier, ainsi que du financement de trésorerie (prêts courts avec des rentabilités intéressantes). Donc oui, ça n’est pas strictement comparable aux autres, mais les résultats sont là ! Et si vous souhaitez investir en loi Girardin pour défiscaliser, ils proposent même des projets agricoles en Guyane pour cela !

Investissez dans des projets variés avec Les Entreprêteurs

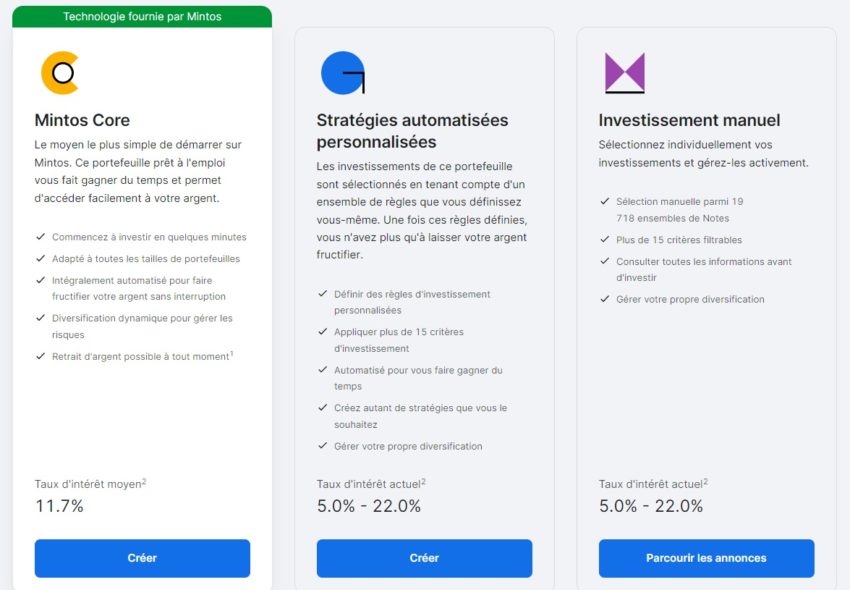

Mintos : une alternative avec moins de sens, mais plus de performance

Plateforme d’investissement venue tout droit de Lettonie (et oui !), Mintos permet à ses utilisateurs d’investir dans des « Ensemble de Notes ». Ces produits financiers proviennent de crédits accordés par des sociétés de prêts, partenaires de Mintos. La plateforme en fait des produits financiers, qu’elle distribue ensuite via son site.

Contrairement aux plateformes de prêts participatifs, avec Mintos vous n’investirez pas dans des projets d’entreprise bien précis et décrits dans le détail, avec des images ou des vidéos en plus.

En revanche, avec un taux d’intérêt moyen aux alentours de 12% dernièrement pour le produit Mintos Core, la rentabilité est particulièrement attractive ! Celle-ci ne va évidemment pas sans risque, et en l’occurrence cette performance s’explique par un bon nombre de prêts à des entreprises d’Europe Centrale ou Europe de l’Est, généralement considérés comme plus risqués que des prêts à des entreprises françaises.

🔎 Pour rentrer dans les détails (ce que je vous conseille car c’est un placement un peu particulier et donc pas évident à comprendre), vous pouvez lire mon avis complet sur Mintos.

Recevez 25€ offerts, si vous investissez 1 500€ dans les 30 jours suivant votre souscription depuis ce lien

Debitum : jusqu’à 15% de rendement !

Un peu dans la même veine que Mintos, Debitum nous vient également des pays Baltes.

Accessible à partir de 10€ seulement, la plateforme propose des produits de dette avec des rendements particulièrement attractifs, oscillant entre 7,50% et 15% par an en fonction de l’émetteur et de la durée.

Plus de 175 millions d’euros ont été prêtés déjà, et le taux de défaut est à 0%, si on exclut un prêt affecté par le conflit en Ukraine. Une belle performance à ce jour donc. Mais attention, rentabilité et risques sont intrinsèquement liés, donc à 15% nous ne sommes pas sur du placement garanti !

En revanche, on peut déplorer une faible diversité d’émetteurs (4 entreprises début 2026), et qui viennent uniquement de Lettonie ou d’Estonie, donc des pays pas forcément bien connus.

Mais avec de telles performances, cela donne envie de tester n’est-ce pas 😉 ?

🔎 Envie de plus d’infos ? Consultez mon avis sur Debitum.

Rappel : qu’est-ce que le crowdfunding ?

Le terme crowdfunding est un mot valise qui nous vient de l’anglais et qui signifie littéralement « financement par la foule ». En français on parlera plutôt de financement participatif. Le concept est donc de financer un projet grâce à un grand nombre de participants.

- Le porteur de projet peut être une startup qui se lance, une PME en recherche de financement, une association ou encore un artiste ou même un homme politique !

- Ceux qui participent à la campagne de financement, sont généralement des particuliers qui peuvent endosser le rôle de mécène, de créancier ou encore de business angel.

Les plateformes de crowdfunding permettent de mettre en relation les porteurs de projets et les financeurs. La plupart vont sélectionner en amont les projets, pour ne présenter à leur communauté que ceux qui ont le plus de chance d’aboutir.

Cela fait plus d’une dizaine d’années que j’investis dans le crowdfunding. Ce sujet me passionne, et j’ai envie de faire découvrir ce type d’investissement alternatif au plus grand nombre.

C’est pourquoi j’ai créé 6 mails gratuits (1 par jour pendant 6 jours) pour vous partager mon expérience sur le sujet. Qu’est ce que le crowdlending ou le crowdequity ? Combien investir ? Quels sont les risques ?

👉 Inscrivez vous gratuitement ici et en une semaine le crowdfunding n’aura plus de secret pour vous !

Les avantages du crowdfunding pour les investisseurs

Investir via un site de crowdfunding offre plusieurs avantages.

- Vous diversifiez vos placements en investissant dans des entreprises non cotées en bourse ou dans l’immobilier.

- Vous choisissez les projets dans lesquels vous investissez, avec la satisfaction de contribuer à financer l’économie réelle

- Vous multipliez les investissements car les plateformes de crowdfunding sont généralement accessibles à partir de quelques dizaines ou centaines d’euros de financement.

D’ailleurs, ces multiples atouts résonnent bien chez les épargnants français, puisque les montants collectés par le financement participatif dans l’hexagone sont en augmentation constante depuis 2015 :

Vous pouvez remarquer un petit tassement en 2023, qui s’explique par une collecte moindre en crowdfunding immobilier. Néanmoins, nous restons au-dessus des 2 milliards d’euros, ce qui demeure significatif.

Enfin, dans le cas du crowdequity, vous pouvez profiter d’une réduction d’impôt au titre d’une prise de participation au capital d’une entreprise non cotée (plus de détails dans mon article sur la fiscalité du crowdfunding). D’ailleurs, vous pouvez également réaliser des dons ouvrant droit à une réduction fiscale (entre 66% et 75% de votre don) avec de nombreux projets de crowdgiving à vocation sociale.

Envie de creuser le sujet ? Retrouvez mon article : Pourquoi investir dans le crowdfunding ?

Les avantages du financement participatif pour les porteurs de projet

Pour les porteurs de projet, le crowdfunding permet de se financer sans passer par les réseaux bancaires. C’est souvent un gain de temps et une façon de supprimer les intermédiaires. Pour beaucoup de projets, c’est aussi la seule façon de se financer : les startups, les associations et les projets personnels ou artistiques sont en effet exclus du financement bancaire.

Le financement participatif obligataire, dans le cadre de projets immobilier ou de développement durable, vient souvent en complément d’une dette bancaire.

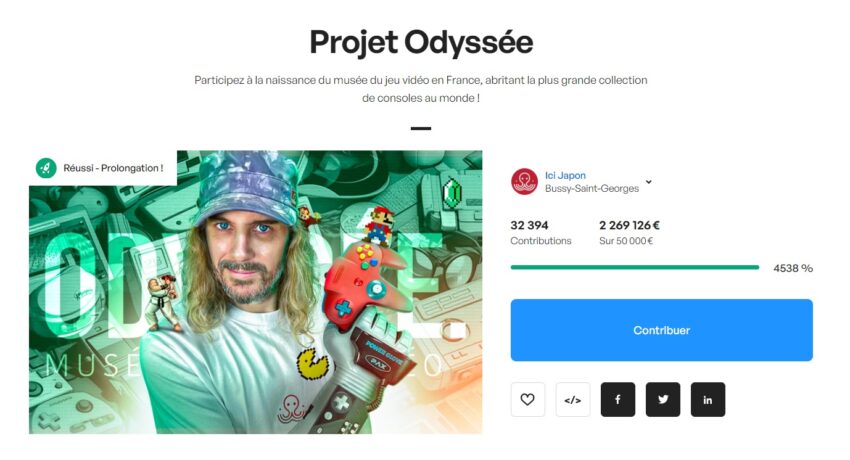

📢 De plus, pour le crowdgiving c’est aussi un bon moyen marketing de faire connaître son projet ou ses produits. Par exemple, une marque de vêtements fabriqués en France peut toucher l’ensemble de la communauté d’une plateforme comme Ulule ou KissKissBankBank en mettant en avant son projet. Et ainsi sécuriser des premières préventes.

Dans le cadre du crowdgiving, il est même possible d’avoir de très bonnes surprises et de dépasser son objectif de collecte. Parfois même très largement ! Par exemple le projet Odyssée vient de battre un record sur KissKissBankBank : plus de 2,2 millions d’euros collectés en novembre 2023 ! Ce projet vise à créer un musée du jeu vidéo, avec la plus grande collection de consoles de jeu dans le monde entier 🕹️.

Alors que le crowdlending ou le crowdequity enregistrent dernièrement une baisse, le financement participatif via le don continue de croître de son côté. Ainsi, en 2024, il est en hausse de 12 % par rapport à 2023. Au total, ce sont 160 137 projets qui ont été financés par plus de 3,7 millions de financeurs.

Cadre réglementaire du financement participatif

Au même titre que la majeure partie des produits financiers, le crowdfunding est régulé par l’Autorité des Marchés Financiers (AMF) en France. Jusque récemment, les plateformes devaient obtenir le statut de Conseiller en Investissement Participatif (CIP) ou Intermédiaire en Financement Participatif (IFP). Mais désormais, afin d’harmoniser le cadre en Europe, l’agrément de Prestataire de Services de Financement Participatif (PSFP) a été mis en place via le règlement européen 2020/1503. Après un délai accordé, les plateformes avait jusqu’au 10 novembre 2023 pour se mettre en conformité avec ce nouveau statut.

Le statut d’IFP est maintenu, notamment pour les dons et les prêts à titre gratuit (sans intérêts).

La fiscalité du crowdfunding

La fiscalité du crowdfunding est généralement celle des revenus du capital :

- Les intérêts ou plus-values sont taxés à hauteur de 30% (17,2% de charges sociales et 12,8% d’impôts) ;

- Si votre tranche marginale est inférieure à 12,8%, vous pouvez aussi les intégrez à vos revenus et être taxé à l’impôt sur le revenu ;

- A noter également qu’en cas de pertes sur des projets, vous pouvez déduire celles-ci de votre impôt sur le revenu.

En particulier si vous êtes fortement imposé sur vos revenus, notez que dans le cadre du crowdequity, il arrive souvent que vous puissiez faire des réductions d’impôts sur vos sommes investies.

Enfin, sur certaines plateformes de financement participatif il est possible d’investir en profitant de la fiscalité avantageuse du PEA.

🔎 Si vous souhaitez creuser ce sujet, je vous invite à lire mon article dédié à la fiscalité du crowdfunding.

Mes conseils pour bien investir dans le financement participatif

Nous pouvons tirer trois grandes conclusions de mon analyse précédente :

- Rentabilité : investir avec le crowdfunding est rentable avec des taux de rentabilité supérieurs à 9% par an pour certaines plateformes, et permet de diversifier votre patrimoine.

- L’immobilier reste un secteur d’activité porteur, avec les rentabilités les plus élevées. Mais il est rattrapé par les acteurs de financement participatif en soutien du développement durable, dont les taux de rendement se sont améliorés, avec une matérialisation des risques encore quasi nulle. Par ailleurs, le financement des startups sous forme d’actions demeure aussi très prometteur sur le long terme, avec une fiscalité avantageuse.

- Diversifiez ! On ne le répétera jamais assez, pensez à bien diversifier votre investissement dans plusieurs projets et à varier les plateformes.

Pour débuter, je vous conseille donc une plateforme de crowdfunding immobilier comme Anaxago ou Homunity. Pour ceux qui peuvent immobiliser des fonds plus longtemps et sont à la recherche d’un placement défiscalisant, vous pouvez aussi investir en actions de startups prometteuses avec WiSEED. Enfin, pour diversifier, vous pouvez aussi financer des PME sous forme de prêt avec Les Entreprêteurs par exemple. Enfin, si l’aspect écologique est important pour vous, Enerfip ou Lendosphere vous permettront d’allier convictions et rentabilité.

Les critères de comparaison

Dans mon étude, j’ai classé les sites de crowdfunding grâce à plusieurs critères (plus d’informations ici) :

- L’ancienneté ;

- Le nombre de projets financés et le montant des financements ;

- Le taux de défaut ;

- Les taux de rendement des projets ;

- La durée moyenne des prêts le cas échéant ;

- L’ergonomie des plateformes et la qualité des services proposés.

Il est par ailleurs nécessaire que le site soit enregistré auprès du régulateur pour rentrer dans mon comparatif, ou alors qu’il soit sur le point de l’être.

- Baromètre 2024 du crowdfunding en France : https://francefintech.org/barometre-2024-du-crowdfunding-en-france/

- Règlement européen sur les Prestataires de Services de Financement Participatif (PSFP) : https://eur-lex.europa.eu/legal-content/FR/TXT/PDF/?uri=CELEX:32020R1503

- A propos du rachat de Lumo par Enerfip : https://info.enerfip.eu/fr/acquisition-lumo-enerfip-mixte

- Baromètre 2022 du crowdfunding en France : https://financeparticipative.org/nouveau-record-pour-le-crowdfunding-2-milliards-deuros-collectes-en-2022/

- Communiqué de presse de WiSEED sur son placement en redressement judiciaire : https://www.group-w-media.fr/presse/important-communiqu%C3%A9-de-presse-wiseed-est-plac%C3%A9-en-redressement-judiciair

Questions fréquentes

Il existe principalement 3 types de crowdfunding. Il y a le crowdgiving, ou don avec contrepartie. Vous aider à financer un projet, et vous recevez une contrepartie en échange, généralement en lien avec le projet (ex. livre, vêtement). Ensuite le crowdlending, ou prêt participatif, consiste à financer un emprunt par la foule. Cela peut se faire pour une entreprise, ou pour une opération immobilière. On parle alors plutôt de crowdfunding immobilier. Enfin, le crowdequity permet d’investir en actions dans un projet. Pour résumer, c’est du venture capital, mais ouvert publiquement.

Une entreprise ou un particulier a un projet qui nécessite du financement. Il choisit une plateforme de crowdfunding adaptée à son type projet, et s’il est sélectionné par la plateforme, une collecte est ouverte pour son projet sur le site de la plateforme. Alors, tous les utilisateurs de la plateforme de crowdfunding peuvent participer au projet, selon certaines conditions (montant minimum, ou contrepartie choisie).

Cela dépendra du type de projet, mais comme toutes choses dans la vie, il existe un risque, même sur le crowdgiving. Un projet soutenu peut rencontrer des difficultés à termes, ce qui engendre un risque de retard de paiement, voire un risque de défaut de paiement. Dans le cadre d’un don avec contrepartie, cela correspond à ce que vous ne receviez jamais votre contrepartie. Pour le crowdlending et le crowdequity, il y a également un risque d’illiquidité. Vous ne pouvez généralement pas revendre votre investissement dans un projet avant son terme, sauf chez quelques rares plateformes comme Enerfip.

Il s’agit d’un placement risqué et peu, voire pas liquide (vous ne pouvez pas récupérer votre argent à tout moment, il faut attendre que le projet soit terminé). Par conséquent, il ne faut investir qu’une petite partie de votre patrimoine et être en mesure de diversifier sur plusieurs projets (au moins une dizaine, et plus idéalement).

Les garanties concernent les projets de crowdfunding immobilier ainsi que les projets de crowdlending (entreprise, développement durable). Vous pouvez consulter mon article sur les garanties et sûretés en crowdfunding immobilier pour plus de renseignements, mais garder en tête que le mieux est avant tout un projet de qualité, et une bonne équipe pour l’exécuter.

Grâce à Financement Participatif France, les indicateurs pour les prêts participatifs sont normés. Vous pouvez comparer les montants collectés, le capital remboursé, les intérêts versés, les montants en retards de paiement de plus ou moins 6 mois, etc. J’explique tout dans mon article sur les indicateurs de performance du crowdfunding.