Le crowdlending est une forme de financement participatif, qui consiste pour les particuliers ou des entreprises à prêter une somme d’argent à des entreprises de taille modeste (TPE/PME), dans le but de financer leurs projets ou leur développement. Vous trouverez dans cet article notre avis sur ce mode de financement alternatif qui prend progressivement sa place face à un double constat :

- un circuit de financement bancaire de plus en plus lourd et sélectif pour les TPE et PME, et qui permet difficilement de financer certains types d’actifs (ex : actifs intangibles) ;

- des épargnants en quête de placements diversifiés et en accord avec leurs convictions.

Le segment du prêt participatif pour les PME a du mal trouver un modèle pérenne depuis des années. Après la reconversion de Lendopolis, le rachat de Credit.fr par October, qui annonce le 2 février 2024 qu’elle arrête son activité… il semblerait que ça soit le clap de fin. En revanche, dans ce processus darwinien, les plateformes de crowdfunding durables semblent bien s’en sortir.

– Des conditions connues à l’avance (durée, taux)

– Un potentiel de rendement maîtrisé et en lien avec la prise de risque

– Faire fructifier un capital en donnant du sens à son épargne

– Un placement accessible (à partir de quelques dizaines d’euros)

– Permet de diversifier son portefeuille d’investissement

– Fiscalité peu avantageuse

– Potentiel de rendement plus faible que la bourse

– Risque de perte en capital

– Risque de liquidité

Après avoir lu cet article vous saurez tout sur le crowdlending, son principe, l’intérêt et les risques d’intégrer ce nouvel outil au sein de votre stratégie patrimoniale.

Qu’est-ce que le crowdlending ?

Le crowdlending, ou prêt participatif, est un prêt rémunéré que vous octroyez à une entreprise dont les perspectives de développement vous inspirent confiance. Vous vous engagez donc avec plusieurs centaines voire milliers d’autres personnes, par le biais d’une plateforme, à financer collectivement un ou plusieurs projets.

Principe de fonctionnement du prêt participatif

Lors d’une opération de crowdlending, les conditions de votre investissement sont fixées à l’avance. Vous vous engagez envers un porteur de projet sur :

- Un montant : vous pouvez prêter de quelques euros à 2000 € maximum par projet (pour les prêts avec intérêts – s’il n’y a pas d’intérêts versés le plafond est de 5 000 €) ;

- Une durée : on parle généralement de placement à court terme, entre 12 mois et 5 ans maximum ;

- Des conditions de remboursement : votre capital vous sera restitué soit progressivement, sous forme de mensualité majorée des intérêts ou à terme, tel un prêt in fine, vous recevrez alors votre capital ainsi que votre rémunération en une fois.

Différence entre crowdfunding et crowdlending

Ces deux notions ne sont pas opposées, en effet, le crowdlending est tout simplement une forme de crowdfunding. Et dans les deux cas, il s’agit de financement participatif. Il existe plusieurs sortes de crowdfunding, et la particularité du crowdlending est qu’il permet aux TPE/PME de financer un projet par de la dette, en contrepartie d’une rémunération : les intérêts. La pratique s’apparente donc au principe de fonctionnement d’une obligation.

A l’inverse, le crowdequity, qui est une autre forme de crowdfunding, permet lui aux financeurs d’acquérir une prise de participation au capital de la société. Ils en deviennent donc actionnaires, ce qui n’est pas le cas du crowdlending.

Pour plus de détails sur les différents types de crowdfunding, retrouvez notre article sur ce sujet.

Les avantages du crowdlending

Depuis une dizaine d’années, le crowdlending est un placement qui attire un nombre croissant d’épargnants. L’attrait pour cette nouvelle forme d’investissement s’explique par de nombreux avantages.

Des conditions connues à l’avance

En investissant dans le crowdlending, en tant que prêteur, vous vous engagez sur une durée déterminée par un contrat, et à un taux de rémunération connu à l’avance. Cela vous permet d’anticiper l’horizon de placement sur le capital que vous avez investi, et donc de mieux organiser votre stratégie patrimoniale globale.

Une épargne qui a du sens

Grâce au crowdlending, vous donnez du sens à votre épargne en encourageant des projets qui vous tiennent à cœur (ex : projet écologique, restaurant près de chez vous, …) ou en soutenant des entreprises en développement. Plus précisément, vous faites fructifier votre capital tout en finançant une économie réelle et locale.

sur les plateformes de crowdlending (ex. ouverture d’un nouveau lieu)

Un potentiel de rendement maîtrisé

Le crowdlending vous permet d’investir votre argent dans des projets que vous choisissez et auxquels vous croyez. Vous avez ainsi le sentiment d’être maître de votre prise de risque au regard de vos propres choix. Des projets peu risqués vous offriront une rentabilité de l’ordre de 3 ou 4% avant imposition, là ou d’autres présentant un risque élevé peuvent monter à plus de 10% annuel.

Un placement accessible pour un patrimoine diversifié

Un des atouts majeurs du crowdlending est que vous pouvez investir dans plusieurs projets à la fois à partir de quelques dizaines d’euros. C’est donc un excellent moyen de vous familiariser avec le concept sans trop vous engager.

De plus, vous pourrez multiplier les projets dans lesquels vous investissez (entreprises, thématiques, secteurs…) et ainsi limiter votre prise de risque. Par conséquent, grâce au crowdlending vous aurez la possibilité de vous constituer un patrimoine diversifié (immobilier, développement durable…) dès les premiers euros investis.

Le rôle des plateformes de prêts participatifs

Le crowdlending ne serait pas aussi populaire sans le rôle décisif des plateformes qui vous mettent en relation avec les porteurs de projets. En effet, elles jouent un rôle d’intermédiaire essentiel et vous soutiennent à plusieurs niveaux :

- Rassurantes, elles sélectionnent les projets les plus sérieux et les entreprises les plus stables financièrement ;

- Transparentes, elles notent les sociétés afin que vous puissiez mesurer d’un coup d’œil leur stabilité financière.

- Impartiales, elles fixent les règles entre le prêteur (vous) et la société en établissant un taux juste qui reflète la prise de risque ainsi que la durée du prêt ;

- Facilitantes, elles permettent par le biais de la technologie de gérer facilement la collecte et les transferts de fond ainsi que toute la partie administrative(ex : fiscalité)

Enfin, elles gèrent aussi les procédures de recouvrement dans le cas où les entreprises ne sont pas en mesure d’honorer leurs dettes.

Sélectionnez les meilleures plateformes de crowdlending grâce à notre comparatif

Les inconvénients du crowdlending

Comme tout placement, face à ses nombreuses qualités, le crowdlending a également quelques inconvénients.

Une fiscalité peu avantageuse

Les intérêts perçus lors d’une opération de crowdlending sont soumis au PFU (Prélèvement Forfaitaire Unique) de 30%, à savoir 12,8% d’impôts et 17,2% de prélèvements sociaux.

Néanmoins, si vous vous situez dans une TMI (Tranche Marginale d’Imposition) à 11 % ou inférieure, vous pouvez opter pour l’intégration à l’impôt sur le revenu afin d’en réduire la fiscalité.

De plus, contrairement au crowdequity, le crowdlending ne permet pas de bénéficier d’une réduction d’impôt de 18% ou 25% sur le capital investi dans une société non cotée, s’agissant ici d’un prêt et non d’une action (plus de détail dans notre article sur la fiscalité du crowdfunding).

A noter cependant que quelques plateformes permettent d’investir via un PEA ou PEA-PME (ex : Baltis, Enerfip) mais ce n’est pas le cas de toutes. Dans ce cas la fiscalité sera plus avantageuse.

Vous avez perdu une partie de votre capital dans un projet ? Sachez que vous pourrez déduire cette perte lors de votre prochaine déclaration fiscale !

Le risque de liquidité

Lorsque vous financez un projet, vous vous engagez à prêter votre capital sur une durée déterminée au départ. Par conséquent, il s’agit d’un placement peu liquide, c’est-à-dire qu’il sera difficile (voire impossible) de le vendre rapidement en cas de besoin.

Enerfip est une des rares plateformes à avoir mis en place un marché secondaire. En revanche ne vous y trompez pas, c’est fait pour être utilisé de manière exceptionnelle et vous ne trouverez pas la même liquidité que sur un marché boursier.

Un double risque de défaillance

La condition essentielle pour récupérer votre capital de départ dépendra de la réussite du projet mais aussi de la solidité financière de l’entreprise à qui vous avez accordé votre confiance. Bien que les plateformes filtrent les projets peu fiables, il existe un risque de défaillance de la société et donc de perte en capital.

Aussi, notons bien qu’il existe un double risque puisque la plateforme peut également faire preuve de défaillance. Néanmoins, dans ce cas, si les projets dans lesquels vous avez investi sont solides, vous n’aurez, en pratique, pas à craindre pour votre capital.

Notre comparatif des meilleures plateformes de prêt participatif

Les sites de crowdlending « traditionnels »

| Plateforme | Projets financés | Montants financés | Durée moyenne | Rendement moyen* (net de risque) | Taux de défaut (en volume; retard >6 mois ou procédure collective)* |

|---|---|---|---|---|---|

| October | 3 274 | 917 M€ | 48 | 3,33% | 5,16% |

| Les Entreprêteurs | 571 | 99 M€ | 30 | 6,58% | 1,18% |

| PrêtUp | 535 | 41 M€ | 27 | 5,51% | 2,68% |

Le taux de défaut est en pourcentage des montants prêtés.

* Avertissement : les performances passées ne présagent pas des performances futures.

En termes de nombre de projets financés, October est de loin la première plateforme de prêt participatif en France. Avec plus de 3 000 projets accompagnés (en incluant le rachat de Crédit.fr en 2022), ce site offre l’avantage de proposer de nombreux projets en permanence, et d’avoir construit une solide expertise et expérience dans son domaine.

Investissez un montant total de 500 € dans les projets sur la plateforme et vous recevrez 20 € en bonus à prêter !

Les Entreprêteurs affiche de très belles performances (même si le passé ne présage pas du futur, vous connaissez la chanson), notamment car parmi les plus de 500 projets financés à janvier 2024, une partie correspond à du financement de trésorerie (prêts court terme, avec une rentabilité appréciable) et du crowdfunding immobilier (prêt entre 1 an et 1 an et demi, pour une rentabilité située entre 8% et 10% généralement). Ils proposent donc plusieurs investissements différents, et vous trouverez même sur leur site des projets agricoles en Guyane pour défiscaliser avec la loi Girardin !

PrêtUp est un peu plus petit, mais ils montrent de belles performances historiques, avec également des projets de courte durée en moyenne.

Crédit.fr, crée en 2014, est un des acteurs historique du crowdlending en France. La plateforme a été rachetée depuis par Tikehau Capital, une société de gestion solide et reconnue dans le paysage financier français. October a ensuite absorbé à l’été 2022 Credit.fr, dont le site a fermé en octobre 2022. En fort développement depuis 2015, le secteur du crowdfunding évolue donc et commence à se consolider !

D’autres acteurs ont été analysés mais ne sont pas affichés dans ce comparatif soit parce qu’ils ont connu des déboires dans le passé (ex. Unilend) soit parce qu’ils sont trop récents pour avoir du recul sur leur activité (ex. WeShareBonds).

Les plateformes de crowdlending écoresponsables

Sauvez la planète tout en gagnant de l’argent !

- 363 projets financés (353 M€)

- Taux de rendement : 5.06 %

- Taux de défaut : -1.61 %

- Durée moyenne : 3 ans

- crowdlending

50€ offerts

Ecolo et rentable, la plateforme zéro défaut ?

- 420 projets financés (185 M€)

- Taux de rendement : 5.32 %

- Taux de défaut : 0.0 %

- Durée moyenne : 2 ans

- crowdlending

10€ offerts

Du crowdfunding pour financer la transition agricole et alimentaire !

- 383 projets financés (53 M€)

- Taux de rendement : -0.08 %

- Taux de défaut : 7.87 %

- Durée moyenne : 4 ans

- crowdlending

50€ offerts !

Assez vite sont apparues des plateformes de financement participatif spécialisées dans les projets écoresponsables 🌍. Que ce soit dans la transition énergétique ou dans l’agriculture et l’alimentation saine. Le fonctionnement est dans l’ensemble le même que chez les acteurs de prêt participatif « traditionnels », seule la nature des projets varie.

Enerfip est un site spécialisée dans les projets œuvrant pour la transition énergétique, comme les fermes solaires, l’hydroélectrique, les éoliennes, etc. Le rendement moyen historique d’Enerfip est relativement élevé avec un taux de défaut quasiment nul. Cette belle performance se doit notamment à la solide expérience accumulée par l’équipe dirigeante dans son domaine. C’est une belle preuve, s’il en fallait, que transition énergétique peut rimer avec performance économique !

Dans une même veine, Lendosphere soutient des projets en lien avec la transition écologique (un peu plus large qu’énergétique). Cet acteur a financé plus de projets qu’Enerfip, mais a levé moins au total, donc en moyenne des projets plus petits. Niveau rentabilité, il fait un petit peu mieux avec un TRI net de risque de 5,83% et zéro défaut à date.

Bénéficiez de 10€ dès 100€ investis avec le code LENDOHEROS !

Miimosa se concentre sur un autre domaine d’activité : les projets agricoles 👨🌾 et l’alimentation saine 🍇🍏🥦 . Son taux de rendement historique est bien moindre que celui des deux sites précédemment cités. Si pour vous le projet passe avant la rentabilité, vous devriez tout de même y trouver votre bonheur !

50€ offerts dès 200€ investis sur la plateforme MiiMOSA

Solylend et Agrilend n’ont pas été retenus de ce top 3 car nous manquons d’historique à ce stade.

Mintos, une solution alternative et performante

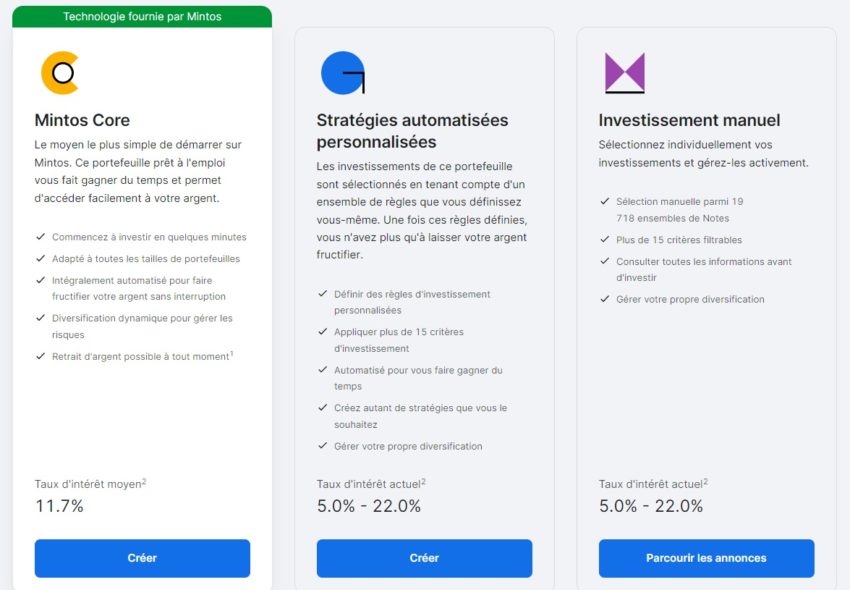

Autre moyen d’investir dans le prêt aux entreprises, la plateforme d’investissement Mintos offre des solutions d’investissement aux taux d’intérêts variant généralement entre 5% et 22%.

Contrairement aux plateformes de prêts participatifs, votre investissement sera moins direct (pas de description des projets, images, etc.). En revanche vous investissez bien dans des prêts aux entreprises.

Les sociétés de prêts partenaires de Mintos vendent des crédits, qui sont ensuite packagés dans des « Ensemble de Notes » dans lesquels les utilisateurs de Mintos peuvent investir.

Pour ceux qui veulent opter pour la simplicité, il est possible de souscrire en ligne en deux clics à Mintos Core, qui vous permet d’investir de manière diversifiée dans des Ensemble de Notes, avec une rentabilité aux alentours de 12% dernièrement.

🔎 Et pour aller plus en détails dans les solutions proposées par Mintos (il m’a fallu un peu de temps pour comprendre 😅 mais je vous ai tout résumé), direction mon avis dédié à cette plateforme.

Conclusion : quelle place pour le crowdlending dans votre patrimoine ?

- Le crowdlending, comme le crowdfunding en général est une excellente solution de diversification pour votre portefeuille d’investissement ;

- Cette solution vous permet à la fois de faire fructifier un capital tout en soutenant l’économie réelle et locale ;

- Attention toutefois à ne pas en abuser, investir sur des plateformes de crowdfunding 5 à 10 % de votre patrimoine financier est largement suffisant pour un placement généralement moins performant et plus fiscalisé que la bourse.

Questions fréquentes

Le crowdlending revient au financement de prêts à des entreprises par des particuliers et des investisseurs institutionnels. Ainsi, un particulier peut prêter 100€ à une entreprise, et percevoir des intérêts en contrepartie du risque pris.

Les plateformes de crowdlending, et de crowdfunding en général, sont régulées par l’Autorité des Marchés Financiers (AMF). A partir de fin 2023, elles devront avoir l’agrément de Prestataire de Services de Financement Participatif (PSFP), qui est un statut européen. Enerfip dispose de cet agrément depuis fin 2022 déjà.

Il y a le crowdgiving (don avec contrepartie), le crowdlending (prêts aux entreprises) et le crowdequity (prise de participation au capital d’une société, via des actions).