Vous êtes créateur ou chef d’entreprise, commerçant, freelance, micro-entrepreneur ou profession libérale ? Et si vous ouvriez un compte bancaire auprès d’une banque pro en ligne ? Ces dernières années, plusieurs banques en lignes et néobanques pour professionnels se sont lancées. Alors, que valent-elles ? Quelles sont les meilleures banques pros ? Je vous réponds dans mon comparatif.

Ma sélection des meilleures banques pro en fonction de votre profil

Si vous souhaitez aller à l’essentiel, je mets ici en avant une sélection des meilleures banques pro selon moi en fonction de votre profil d’entreprise. Néanmoins, gardez en tête qu’il est important de noter quels sont les besoins essentiels de votre société et de vérifier quelles sont les offres des comptes pro qui y répondent. L’encaissement de chèque ou les virements internationaux (hors zone SEPA, l’Europe en gros), ne sont pas proposés par tous, donc soyez vigilants ! D’ailleurs je vous remets un peu plus bas mes conseils pour bien choisir le compte pro adapté à votre activité.

Pour ceux qui veulent un compte pro gratuit

1er mois gratuit !

1er mois gratuit !

2 mois gratuits !

⚠️ Attention, le compte Solo de FINOM n’est gratuit que pour les indépendants.

Pour les freelances / indépendants

1er mois gratuit !

1er mois gratuit !

1er mois gratuit !

1er mois gratuit !

3 mois offerts !

2 mois gratuits !

3 mois gratuits !

Pour les startups / petites entreprises (artisans, commerçants, …)

1er mois gratuit !

1er mois gratuit !

2 mois gratuits !

3 mois gratuits !

Pour les entreprises qui commencent à grandir

1er mois gratuit !

1er mois gratuit !

3 mois gratuits !

Pour ceux qui veulent créer leur société et leur compte pro au même endroit

Pour ceux qui veulent des cartes gratuites pour leurs collaborateurs

1er mois gratuit !

Comment choisir le meilleur compte pro pour vous ?

Je vais partager dans cette section les critères indispensables selon moi pour bien choisir le compte bancaire professionnel adapté à votre activité. Cela vous donnera ainsi une méthode pour choisir. Je détaillerai aussi pourquoi, si vous en avez la possibilité, le choix d’une banque pro en ligne sera généralement plus avantageux.

Les critères pour bien choisir votre banque pro

Même si dans ce comparatif j’essaye de vous prémâcher le travail un maximum, il va quand même falloir que vous analysiez de votre côté quatre critères, à mon avis indispensables, pour bien choisir le compte pro qui vous convient le mieux. Vous allez devoir regarder :

- Si la forme juridique de votre entreprise est accepté par la banque pro que vous envisagez. Par exemple N26 n’accepte que les micro entreprises, donc si vous êtes une SAS, passez votre chemin

- Si les services financiers nécessaires à votre activité sont couverts. En effet, toutes les banques pro n’offrent pas les mêmes services. Ainsi, même si Indy est un super compte pro gratuit pour certains, il ne permet pas d’encaisser les chèques. Si vous en avez besoin, il faudra opter pour Shine, Qonto ou d’autres

- Le niveau de prix des abonnements qui vous conviennent. Une fois que vous avez identifié les banques pro qui acceptent votre type de société, et qui couvrent vos besoins, il vous reste alors à comparer les prix. Regardez bien le nombre d’opérations incluses chaque mois dans les différents abonnements, et le coût des transactions supplémentaires

- La qualité du support client. Que votre compte pro soit en ligne ou non, les compétences et la qualité du service client seront essentiels pour dormir sur vos deux oreilles, le jour où vous rencontrez un souci (ex. fraude, souci technique, etc.)

➡️ Appliquer cette grille d’analyse vous aidera à faire le bon choix pour votre banque professionnelle.

Si vous avez une hésitation, rendez-vous sur le Forum de Finance Héros pour poser vos questions. Je vous répondrai, ainsi que les membres de la communauté.

Que valent les banques en ligne pour professionnels et entreprises ?

Comme les banques en ligne à destination des particuliers, les nouvelles banques pros se sont d’abord lancées avec des frais réduits et simplifiés. Ainsi, si vous ouvrez votre compte bancaire en agence, vous payerez un abonnement pour votre compte, un supplément pour avoir accès à l’espace en ligne, des frais de mouvement, bref, vous vous en tirez difficilement pour moins de 60 € par mois de frais bancaires pour votre compte professionnel.

Pour vous donner un exemple concret, là où Finance Héros paie un abonnement Qonto à 29€ HT par mois, une banque traditionnelle (dont je tais le nom par pudeur) nous a présenté son offre standard au prix de 67€ HT par mois. Soit plus de 450€ de différence sur une année !

Les néobanques à destination des pros, sont même accessibles pour moins de 10 euros par mois. Et certaines vont jusqu’à proposer des comptes pro gratuits (bien qu’évidemment limités), c’est vous dire. Mais ce n’est pas leurs seuls avantages !

En fonction de votre activité, il pourra être obligatoire d’ouvrir un compte professionnel. Si vous avez une société à capital social (SARL, SAS, SA, EURL, …) c’est nécessaire, pour pouvoir déposer le capital social de votre société. Si vous êtes auto-entrepreneur, ça n’est pas obligatoire d’ouvrir un compte professionnel, mais il vous faudra néanmoins créer un compte bancaire particulier distinct de votre compte bancaire personnel.

Pour tout savoir, j’ai rédigé un article dédié sur le sujet !

Ces nouvelles banques ont de nombreuses fonctionnalités qui simplifient la gestion de votre entreprise au quotidien : catégorisation des dépenses, gestion de cartes de crédit pour vos collaborateurs (et notamment de cartes bancaires virtuelles), réconciliation des factures et autres aides à la comptabilité. Sans compter que l’ouverture de compte se fait très simplement en ligne, en quelques minutes. Il est donc assez simple de changer de banque pro !

Les néobanques pro ne sont pas les seules innovations pour améliorer le fonctionnement des entreprises.

Un exemple ? Avez-vous pensé à vous faire accompagner pour optimiser votre trésorerie d’entreprise grâce à des placements en crypto-monnaies ? Vous pourriez par exemple générer un rendement aux alentours de 5%-6% grâce aux stablecoins, avec un risque mesuré.

Envie de creuser le sujet ? Découvrez comment optimiser (intelligemment) sa trésorerie d’entreprise grâce aux crypto monnaies.

Moins chères et mieux pensées, il ne faut donc pas hésiter à ouvrir un compte auprès d’une de ces banques en ligne pour professionnels ! Plongeons maintenant dans le comparatif pour savoir laquelle choisir 👇

Les meilleurs comptes pro gratuits en 2025 (et les seuls)

| Banque | Frais minimums | On aime | Informations |

|---|---|---|---|

| Indy | 0 € / mois | Un compte pro gratuit incluant virements SEPA illimités, 1 carte Mastercard physique, et bien sûr la gestion des devis et facturation | En savoir plus |

| FINOM | 0€ / mois* | Peu cher, avec un abonnement évolutif selon le développement de votre entreprise | En savoir plus |

| Shine | 0 € / mois | Un compte pro gratuit pour vous lancer, qui saura vous accompagner dans la durée | En savoir plus |

| Vivid | 0 € / mois | Une banque pro gratuite, qui rémunère même votre compte courant ! | En savoir plus |

| N26 | 0€ / mois | Des virements et prélèvements SEPA illimités | En savoir plus |

Indy, l’excellence à la française, et gratuite !

A l’origine, Indy était un des meilleurs logiciels de devis et facturation pour les indépendants. Mais depuis quelques temps, à l’instar de Pennylane, Indy offre également tous les services de base d’un compte pro.

Cette fintech française créée en 2016 a bouclé une levée de fonds de 40 millions d’euros en 2024 pour accélérer son développement, alors qu’elle a déjà conquis plus de 80 000 clients.

Parmi ses points forts, hormis ses outils de gestion comptable qui sont son cœur de métier, il y a une offre 100% gratuite qui est loin d’être au rabais, puisqu’elle inclut entre autres :

- Un IBAN français

- Une carte Mastercard physique, ainsi qu’une carte virtuelle

- Des virements et prélèvements SEPA illimités, là où plusieurs banques pro limitent leurs nombres et facturent les dépassements

- Gestion des note de frais simplifiée (une photo du justificatif avec votre téléphone suffit)

➡️ Consultez notre avis détaillé sur Indy pour plus d’informations.

Le compte est gratuit, profitez-en !

Finom : un compte pro gratuit pour les indépendants (mais limité)

Finom propose pour les indépendants (et pas pour les autres formes d’activités) un abonnement Solo qui est gratuit. Il permet notamment de bénéficier des services suivants :

- Un IBAN français, avec 1 utilisateur inclus (4€ par membre supplémentaire)

- Des cartes VISA physiques et virtuelles

- 5 virements ou prélèvements SEPA gratuits chaque mois (puis 1€ par opération au-delà)

- Un outil de facturation

➡️ Consultez mon avis détaillé sur Finom pour plus d’informations.

1er mois gratuit ! Et offre Solo à 0€ par mois pour les indépendants

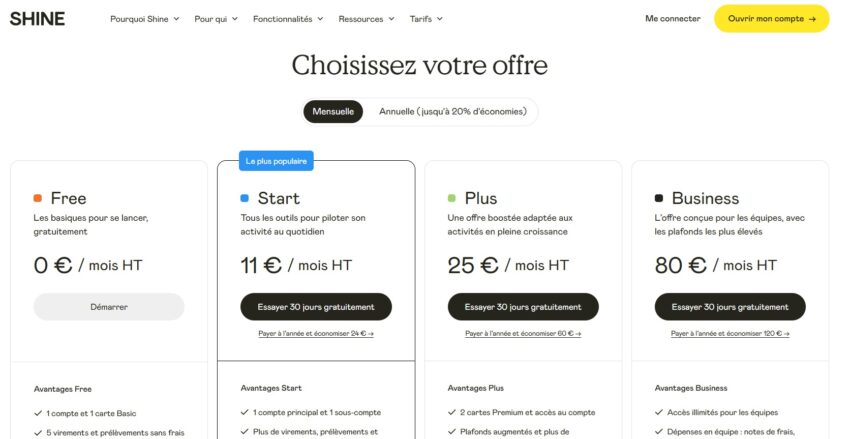

Une offre gratuite Shine pour débuter, avant d’aller plus loin

Cette banque pro en ligne propose depuis 2025 un abonnement gratuit, la formule Free. Contrairement à FINOM, cette offre gratuite est bien ouverte à l’ensemble des formes de société. En revanche, elle est également limitée en ce qui concerne le nombre de virements ou prélèvements SEPA.

Parmi les services inclus dans la formule Free de Shine vous trouverez :

- Un IBAN français

- 1 carte MasterCard physique incluse, et des cartes virtuelles disponibles en option à 2€ HT par mois et par carte

- 5 virements ou prélèvements SEPA gratuits chaque mois (et seulement 0,40€ par opération au-delà). A noter qu’il s’agit de virements instantanés⚡

- Un outil de facturation, qui permet de relancer automatiquement vos clients en cas d’impayés

- La possibilité de déposer des espèces, ce qui est rare chez les comptes pro en ligne (mais 4% de commissions par dépôt)

➡️ Consultez mon avis détaillé sur Shine pour plus d’informations.

Vivid : la banque pro gratuite, qui vous fait même gagner de l’argent

La fintech Vivid nous vient d’Allemagne, et elle est déjà bien implantée dans plusieurs pays d’Europe. Il faut dire qu’elle dispose de plusieurs atouts pour séduire de nouveaux clients.

Déjà, sa formule Standard pour les indépendants est gratuite, tout come son abonnement Free Start pour les entreprises. Pour les freelances, malgré la gratuité, l’offre est bien complète :

- Un IBAN allemand avec 1 utilisateur inclus (3€ par membre supplémentaire)

- Un nombre illimité de virements et prélèvement SEPA

- Des cartes VISA physiques et virtuelles, avec un cashback de 1% sur vos dépenses

- Un compte courant qui vous rémunère au taux de 1% (après 4% pendant vos deux premiers mois)

➡️ Consultez mon avis détaillé sur Vivid pour plus d’informations.

Les 2 premiers mois sont gratuits, donc n’hésitez pas à tester Vivid

🔎 Et pour plus de détails sur l’ensemble des offres gratuites, je vous invite à consulter mon article dédié aux comptes professionnels gratuits.

Les meilleures banques pour les indépendants / micro-entreprises

| Banque | Frais minimums | On aime | Informations |

|---|---|---|---|

| Shine | 0 € / mois | Les nombreux services, dont l’assistance juridique, les fonctionnalités comptables et la facturation. | En savoir plus |

| FINOM | 0€ / mois* | Peu cher, avec un abonnement évolutif selon le développement de votre entreprise | En savoir plus |

| Qonto | 9 € / mois* | Une offre complète, avec une expérience client au top et un vrai support client | En savoir plus |

| Blank | 6€ / mois | Une offre claire, complète, et compétitive, concentrée sur les micro-entreprises | En savoir plus |

| Hello Bank! Pro | 10,90 € / mois | Une offre ultra-complète, parfaite pour les indépendants qui font du business ! 🎁 3 mois offerts pour l’ouverture d’un compte (jusqu’au 20 août 2025 seulement) | En savoir plus |

| Vivid | 0€ / mois | Une banque pro gratuite, qui rémunère même votre compte courant ! | En savoir plus |

| Revolut Business | 10€ / mois | La banque pro qui compte à l’international ! | En savoir plus |

| Propulse by CA | 8€ / mois | Un compte pro en ligne qui vous accompagne dans votre création d’entreprise | En savoir plus |

| Boursorama | 9 € / mois | La possibilité d’avoir un découvert. | En savoir plus |

A noter que si un compte bancaire professionnel n’est pas toujours obligatoire pour une micro entreprise, il reste tout de même vivement recommandé, ne serait-ce que pour faciliter sa comptabilité et ne pas mélanger pro et perso.

Shine, la néobanque professionnelle de référence pour les freelances / indépendants !

Les offres Blank et Hello Business datent de 2020 et 2021, or cela fait depuis 2017 que la banque pro Shine s’est donnée pour mission d’accompagner les indépendants (freelances, micro-entrepreneurs, professions libérales, artisans, etc.). Avec une offre gratuite, et autrement une formule attractive à 9€ HT par mois, vous trouverez ce qu’il faut pour gérer votre activité, dont une carte Mastercard, la possibilité de déposer des espèces, des virements SEPA mais aussi à l’international…

En plus, si vous avez besoin d’un terminal de paiement (TPE) pour les cartes bancaires, Shine dispose d’un des meilleurs partenariats du marché avec SumUp. Les frais de transaction négociés sont à 1,49% contre 1,65% chez Qonto par exemple 💪.

Vous aurez même accès à d’autres services pour vous faciliter le quotidien, avec leur outil de devis et facturation efficace ou encore la gestion simplifiée de vos justificatifs (une photo suffit).

dans la catégorie banque en ligne pour les entreprises

🏆 De plus, le support client est excellent, et il a même été élu Service Client de l’année 2025 dans la catégorie banque en ligne pour les entreprises (et c’était déjà le cas pour 2024).

Enfin, cerise sur le gâteau, Shine est un compte professionnel engagé, avec 1% de leur chiffre d’affaires reversé à des associations œuvrant pour l’environnement (1% for the Planet) et ils sont également certifiés B Corp. Si ce sont des valeurs qui vous parlent, c’est un petit plus non négligeable.

➡️ Consultez mon avis détaillé sur Shine pour plus d’informations.

🚀 Shine fait également partie de ma sélection des meilleures banques pro pour les startups / petites entreprises. Si votre business est amené à grandir, ils sauront vous accompagner !

Le 1er mois avec Shine est gratuit pour toutes les offres, profitez-en pour essayer !

FINOM, le compte pro en ligne économique parfait pour les micro-entrepreneurs qui se lancent !

Si vous êtes un indépendant, au début de l’aventure, à compter chaque euro dépensé, FINOM saura répondre à vos besoins basiques (si vous n’avez pas besoin d’encaisser de chèques notamment). L’ouverture de compte se fait en ligne, et vous pourrez même effectuer votre dépôt de capital en ligne ce qui vous fera bénéficier d’une réduction de plus de 100€ sur la première année d’abonnement. De plus, si votre entreprise est amenée à grandir, d’autres offres de cette banque pro pourront être adaptées (ce qui ne sera pas le cas avec N26 par exemple).

➡️ Consultez mon avis détaillé sur FINOM pour plus d’informations.

💡 FINOM accepte un grand nombre de statuts de sociétés : EURL, SASU, SARL, SAS, SEL, SNC, SA, etc.

1er mois gratuit ! Et offre Solo à 0€ par mois pour les indépendants

Qonto, le leader des comptes pro en ligne, aussi pour les indépendants

Désormais incontournable sur le marché des banques pro, Qonto propose évidemment des abonnements pour les freelances / indépendants. Cela commence avec son forfait Basic à 9€ HT par mois, et des offres plus premium (Smart à 19€ HT par mois, et Premium à 39€ HT).

Dès l’abonnement Basic vous bénéficiez notamment d’une carte physique Mastercard, de 30 virements ou prélèvement chaque mois, d’un outil de création et gestion des factures, ainsi que d’un service client disponible 24h sur 24 et 7 jours sur 7.

Et la satisfaction client est au rendez-vous, avec une moyenne impressionnante de 4,7/5 sur Trustpilot, pour presque 20 000 avis déposés (chiffres datant de janvier 2025). D’ailleurs Finance Héros utilise Qonto comme compte pro (mais nous sommes une SAS) et nous sommes très satisfaits également.

➡️ Consultez mon avis complet sur Qonto pour plus d’informations.

1er mois gratuit !

Blank, le compromis idéal entre tarif et services bancaires

Si vous êtes indépendant, vous êtes le cœur de cible du compte pro Blank. Son slogan ? « Vraiment indépendant » ! Avec un tarif très compétitif de 6€ HT par mois pour les micro-entreprises, Blank vous donne néanmoins accès à un grand nombre de services . Par exemple côté virement, jusqu’à 30 virements SEPA gratuits, ou encore une offre partenaire pour un terminal de paiement (TPE), et même la possibilité d’encaisser des chèques (à partir de l’offre Confort, avec 3 encaissements inclus chaque mois, et seulement 0,90€ par chèque supplémentaire, contre 2€ chez les autres en général). Et bien sûr, une carte bancaire (une Visa en l’occurrence). En plus, Blank appartient au Groupe Crédit Agricole, ce qui est gage de solidité. Enfin, n’ayant vu le jour qu’en 2020, ses services n’ont sans doute pas fini de s’enrichir et de s’améliorer !

➡️ Consultez mon avis détaillé sur Blank pour plus d’informations.

💡 A noter que Blank permet également au SASU, SAS et SARL d’ouvrir un compte bancaire pro. Elle peut donc vous convenir même si vous n’êtes pas un indépendant !

Le 1er mois est offert (sans engagement), ça ne vous coûte rien d’essayer.

Hello Business par Hello bank! Pro, la meilleure banque pro pour les indépendants ayant besoin de nombreux services

Le compte pro d’Hello bank! Pro prend tout son sens avec l’abonnement Hello Business. Pour 10,90€ HT par mois, vous bénéficierez d’une gamme de services ultra complète, et zéro stress d’atteindre un seuil maximum puisque les virements SEPA sont illimités ! Et même mieux, les virements SEPA instantanés sont illimités ! De plus vous pouvez encaissez autant de chèques que vous voulez sans payer de supplément, vous pouvez déposer des espèces (avec votre carte Visa et les automates en agences BNP Paribas), et vous avez même droit à un découvert.

En effet, Hello bank! Pro est une des rares néobanques pro à être un établissement de crédit, et donc à pouvoir vous faire profiter d’une facilité de caisse jusqu’à 1 550€ 💰. Tout cela grâce au fait qu’elle fait partie du groupe BNP Paribas. En revanche, cette banque pro est aujourd’hui limitée aux statuts d’EI (i.e. micro-entreprise) ou de société unipersonnelle (ex. EURL, SASU, SELASU ou SELEURL). Donc si vous souhaitez grandir, tournez vous plutôt vers Qonto, Shine ou FINOM par exemple.

➡️ Consultez mon avis détaillé sur Hello Business par Hello bank! Pro pour plus d’informations.

Les 3 premiers mois gratuits ! (offre valable jusqu’au 20/08/2025)

Vivid, le compte pro qui vous rémunère jusqu’à 4% !

Outre la formule gratuite, présentée plus haut, qui est déjà attrayante, Vivid propose également un abonnement Prime aux freelances, à seulement 7,90€ HT par mois.

Si vous optez pour cette option payante, vous profiterez notamment :

- D’un compte courant rémunéré au taux de 3% annuel, au lieu de 1% avec l’offre Standard (et toujours 4% pendant vos deux premiers mois)

- D’un cashback sur vos dépenses allant jusqu’à 5% au lieu de 1%

- D’un accès utilisateur supplémentaire

- De 1000€ de retraits aux distributeurs chaque mois (au lieu de 200€)

✅ Le compte pro Vivid peut donc se révéler particulièrement avantageux si vous avez pas mal de liquidités, et que vous profitez du cashback.

Seuls bémols, le dépôt de capital en ligne n’est pas disponible à ce stade, ni les encaissements de chèque ou dépôt d’espèces.

➡️ Consultez mon avis détaillé sur Vivid pour plus d’informations.

Les 2 premiers mois sont gratuits, donc n’hésitez pas à tester Vivid

Revolut Business : pour les indépendants qui voyagent

✈️ Comme dans ses offres pour les particuliers, Revolut Business se démarque par ses services pensés pour l’international.

Déjà, les virements internationaux (SWIFT) sont possibles, ce qui n’est pas le cas de toutes les banques pro en ligne. Mais surtout, vous bénéficiez de 1 000€ de change de devises au taux interbancaire (i.e. le moins cher possible, sans frais) dès la formule Basic, et de 15 000€ par mois avec la formule Grow.

En plus, vous pouvez configurer plusieurs comptes par devise. Ainsi, par exemple, vous pouvez facilement être payé en dollars et dépenser en dollars, sans passer par la case changement de devises à chaque fois.

Et évidemment, cela s’accompagne aussi de fonctionnalités et de services toujours bien pensés et bien « designés », comme d’habitude chez la néobanque britannique.

➡️ Consultez mon avis détaillé sur Revolut Business pour plus d’informations.

Une banque pro pour l’international (mais pas que). Et profitez de 3 mois gratuits pour tester en venant de la part de Finance Héros !

Propulse by CA : conçu pour les entrepreneurs indépendants

L’offre de Propulse by CA est assez similaire à celle de Blank (et pour cause, elles utilisent la même architecture, comme elles sont toutes les deux au sein du Groupe Crédit Agricole). En revanche, Propulse va un cran plus loin dans l’accompagnement à la création de votre entreprise, avec la mise à disposition de plusieurs services dans ce sens :

- Outil de Business Plan en ligne

- Mise à disposition d’études de marché

- Des articles explicatifs sur les différentes étapes de la création et du fonctionnement de votre business

- Une liste des aides à la création ainsi que des potentiels partenaires locaux (nous retrouvons ici la fibre territoriale du Crédit Agricole)

- Des évènements rassemblant les créateurs d’entreprise (pour confronter vos idées, agrandir votre réseau, et pourquoi pas trouver de nouveaux clients !)

➡ Consultez mon avis complet sur Propulse by CA pour plus d’informations

Les meilleures banques pro pour une entreprise de petite taille

| Banque | Frais minimums | On aime | Informations |

|---|---|---|---|

| Qonto | 9 € / mois* | Collaboration facilitée avec son équipe. Budgétisation des comptes. | En savoir plus |

| Shine | 9 € / mois* | L’assistance juridique, les fonctionnalités comptables et la facturation. | En savoir plus |

| Vivid | 0€ / mois | Le compte pro qui rémunère vos liquidités | En savoir plus |

| FIDUCIAL | 12 € / mois | Un conseiller pro dédié, des virements illimités, un chéquier : des caractéristiques rares chez les banques pro en ligne | En savoir plus |

| Revolut Business | 10€ / mois | Une offre faite pour l’international et un super TPE pour les paiement par cartes bancaires | En savoir plus |

| Propulse by CA | 8€ / mois | Un compte pro en ligne qui vous accompagne dans votre création d’entreprise | En savoir plus |

| FINOM | 14 € / mois | Le cashback et le service de facturation | En savoir plus |

| Anytime | 9,50 € / mois | Inscriptions temporairement impossibles – Une offre ultra complète, y compris pour les sites de e-commerce | En savoir plus |

Qonto, la banque pro de Finance Héros

✅ Le compte pro Qonto nous a séduit au moment de lancer Finance Héros, en 2021. Et depuis, nous n’avons jamais été déçu de notre choix.

Quand nous avons besoin d’eux, par exemple pour un nouveau compte pour notre société de conseil, le support client a toujours été super réactif et efficace.

Et comme nous utilisons également Payfit pour notre gestion RH, et Pennylane pour la partie comptabilité, l’intégration de Qonto avec ces outils nous fluidifie énormément les process au quotidien.

💳 Pour ce qui relève des cartes bancaires, avec l’offre de Qonto à 29€ HT par mois, vous bénéficiez de 2 cartes One Mastercard Business incluses. Et il est très facile de créer une carte virtuelle. Par exemple, je n’utilise qu’une carte Qonto sur mon iPhone, qui me sert aussi bien pour les paiements en ligne que dans les magasins.

Enfin, avec la levée de fonds conséquente de quasiment 500 millions d’euros début 2022, Qonto n’a cessé d’améliorer ses services. Et alors que certaines fintechs ont été mises en difficulté depuis 2023, la néobanque pro semblent être désormais un acteur solide, bien ancré dans le paysage bancaire.

1er mois gratuit !

Shine, avec ses partenariats, un des meilleurs compte pro en ligne pour les TPE

Si vous êtes une entreprise de petite taille, par exemple moins d’une dizaine de collaborateurs, alors vous avez sans doute des besoins qui commencent à être un peu plus évolués, comme par exemple fournir une carte pro à votre commercial, ou permettre à un de vos employés de régler des dépenses exceptionnelles tout en maîtrisant les budgets. Ou encore des besoins de financement, de faciliter la gestion de la paie et voire même de l’affacturage, pour optimiser la trésorerie de votre société. Pour cela, Shine a des tarifs compétitifs, avec les bons services et surtout un grand nombre de partenaires pour répondre à vos attentes.

Avec l’offre Start, vous aurez une carte bancaire Mastercard incluse. Dès l’offre Plus, vous passez à une carte plus haut de gamme, avec des assurances, un nombre illimité de cartes virtuelles, et un plafond de retrait plus élevé. Vous hésitez ? Les 30 premiers jours sont gratuits et sans engagement chez Shine, le temps de vérifier quel abonnement vous convient !

⚔️ Si vous hésitez entre Shine et Qonto spécifiquement, consultez mon comparatif dédié Shine ou Qonto !

Le 1er mois avec Shine est gratuit pour toutes les offres, profitez-en pour essayer !

Vivid, la banque pro qui rémunère vos liquidités

Dans l’ensemble, le rapport qualité / prix des abonnements Vivid pour les entreprises est plutôt très bon. Dès le forfait Basic à 7€ HT par mois, les virements et prélèvements SEPA sont illimités. De plus, une carte Visa est incluse pour chaque membre de l’équipe (jusqu’à 3 pour Basic, mais jusqu’à 10 avec l’offre Pro par exemple).

🪙 En plus, si jamais vous faîtes de la publicité sur Google Ads ou Facebook, Vivid vous permet d’économiser jusqu’à 10%. Et cela vaut également pour vos achats en ligne sur Amazon. Vous pouvez également bénéficier de 1% de cashback sur vos dépenses par carte dès la formule Basic, et cela grimpe à 2% pour l’offre Pro et même 4% avec l’offre Enterprise à 79€ HT par mois.

Enfin, dernier point qui peut même permettre à Vivid de vous faire gagner de l’argent plutôt qu’être un coût : votre compte courant vous rapporte par exemple 2,5% par an avec l’offre Pro. Ainsi, si vous avez ne serait-ce que 10 000€ de liquidités, vous gagnez 250€ ce qui couvre l’abonnement Pro à 228€ sur l’année.

Les 2 premiers mois sont gratuits, donc n’hésitez pas à tester Vivid

FIDUCIAL Banque : une VRAIE banque, avec des services différenciants

Si vous êtes commerçant, artisan, profession libérale, il se peut que vous cherchiez une banque pro en ligne, sans sacrifier pour autant certains services des banques traditionnels. FIDUCIAL Banque est sans doute pour vous.

D’un côté vous pouvez ouvrir votre compte 100% en ligne et tout faire à distance, et de l’autre :

- Vous bénéficiez de virements et prélèvements SEPA illimités quelle que soit la formule d’abonnement choisie

- Les encaissements de chèque sont également illimités, et vous pouvez avoir un chéquier (impossible chez la majorité des banques pro en ligne, comme Shine ou Qonto)

- Un conseiller pro dédié vous suit

- Des possibilités de financement sont possibles (trésorerie, investissements, etc.) en direct, grâce au fait que FIDUCIAL Banque dispose d’un agrément de l’ACPR, qui en fait une vraie banque indépendante

✅ A partir de 12€ HT mensuel, vous aurez donc accès à certains services inexistants chez d’autres, ou engendrant rapidement des frais additionnels (ex. virements supplémentaires au delà d’un certain seuil, ou encaissement supplémentaires de chèques)

❌ Côté design et ergonomie, le site internet s’est franchement amélioré en 2023 grâce à une mise à jour. Mais l’application mobile n’a été lancée qu’en 2023 !

🌎 Si vous avez une activité significative avec l’international (hors zone euro), alors privilégiez d’autres comptes professionnels en revanche. Avec 2,5% de frais + 3€ pour les retraits comme les paiements par carte bancaire en dehors de la zone euro, cela vous reviendrait vite très cher.

Fiducial, une « vraie » banque pro en ligne

Revolut Business : de nombreux atouts pour les entreprises ambitieuses

Le compte pro en ligne de la fintech britannique dispose également de plusieurs cordes à son arc pour séduire les start-ups et petites entreprises dynamiques.

💳 Au delà des services pour l’international que j’ai évoqué plus haut (voir section pour les freelances), Revolut Business se distingue également par son propre Terminal de Paiement Electronique (TPE), là où les autres nouent des partenariats avec SumUp ou d’autres. Cela permet notamment à cette banque pro de proposer un tarif compétitif de 1% + 0,20€ sur l’encaissement de paiements réalisés par des cartes consommateurs européennes. Si je compare avec Qonto, ils proposent des frais de 1,65% via leur partenariat avec Zettle. Pour tous les paiements supérieurs à 30€, vous êtes gagnants avec Revolut Business.

Une banque pro pour l’international (mais pas que). Et profitez de 3 mois gratuits pour tester en venant de la part de Finance Héros !

Enfin, ce compte pro est pensé pour un fonctionnement en équipe. Ainsi, vous pouvez ajouter autant de membres que vous souhaitez, et ceux-ci peuvent aussi avoir des cartes bancaires physiques et virtuelles. Et à partir de la formule Grow, vous pouvez gérer les budgets grâce à un système d’approbation des dépenses.

Bon à savoir, pour ceux qui avaient peut être des doutes initialement, depuis septembre 2023 Revolut Business délivre à ses clients des IBAN français (vs. des IBAN lituaniens auparavant).

Propulse by CA pour un accompagnement et la solidité du Crédit Agricole

Si vous avez un fort besoin d’être rassuré quant à la pérennité de votre compte pro en ligne, Propulse by CA est un candidat sérieux, car le Groupe Crédit Agricole est une des entités bancaires les plus solides de France, avec un ratio de fonds propres très élevé.

De plus, de nombreux outils sont mis à votre disposition pour vous accompagner dans votre projet entrepreneurial (création de business plan, évènements, etc.).

Les meilleures banques pro pour une entreprise de taille moyenne

| Banque | Frais minimums | On aime | Informations |

|---|---|---|---|

| Qonto | 49 € / mois* | Collaboration facilitée avec son équipe. Budgétisation des comptes. Nombreux partenariats pour des services complémentaires | En savoir plus |

| Shine | 20 € / mois* | Un tarif compétitif pour des services premium et de qualité | En savoir plus |

| FIDUCIAL Banque | 25 € / mois | Un conseiller pro dédié, des virements illimités, un chéquier : des caractéristiques rares chez les banques pro en ligne | En savoir plus |

| Revolut Business | 30€ / mois* | Une offre parfaite pour l’international et un super TPE pour les paiement par cartes bancaires | En savoir plus |

| FINOM | 34 € / mois | Une bonne application et expérience utilisateur | En savoir plus |

| Anytime | 19,50 € / mois | Inscriptions temporairement impossibles – Une offre ultra complète, avec la solidité du groupe Orange pour se rassurer | En savoir plus |

Je n’affiche pas ici les abonnements les moins chers de ces fintechs, mais ceux qui me semblent être le minimum lorsqu’on est une PME (de quelques dizaines à 250 collaborateurs environ). Et là, le marché semble s’être plus ou moins mis d’accord sur une fourchette entre 20€ et 29€ HT mensuel comme étant le prix adapté.

Qonto, la reine des banques pro en ligne

Bien que le tarif soit supérieur, Qonto a ma préférence, notamment pour la qualité de leur support client (vous pouvez même avoir un accès prioritaire en souscrivant à l’abonnement le plus premium). De plus, leurs intégrations avec Payfit (RH) ou Pennylane (comptabilité), si ce sont des outils que vous utilisez, vous facilitent vraiment la vie. Côté cartes bancaires, avec leur offre à 49€ HT par mois, vous bénéficiez de 2 cartes One Mastercard Business incluses. Enfin, avec la levée de fonds conséquente de quasiment 500 millions d’euros début 2022, Qonto continue d’améliorer ses services… De quoi s’installer durablement en tête de notre comparatif ?

1er mois gratuit !

Les services bancaires de Shine sauront aussi accompagner votre croissance

Le compte pro Shine offre un tarif plus compétitif pour les entreprises de taille moyenne. Avec son abonnement Plus, vous pourrez effectuer bénéficier d’un service client prioritaire, et avec la formule Business, vous pourrez par exemple effectuer des virements groupés. Une assistance juridique ainsi que de nombreuses assurances (ex. téléphone, matériel) sont également incluses. Pratique lorsqu’on commence à avoir de nombreux collaborateurs, et donc plus de risques d’avoir quelques soucis…

Le 1er mois avec Shine est gratuit pour toutes les offres, profitez-en pour essayer !

LegalPlace : la création de votre société et votre compte pro ultra rapidement

Si vous souhaitez créer votre société, et que vous n’avez pas envie de changer d’interlocuteur pour ouvrir votre compte professionnel ou encore réaliser votre dépôt de capital, avec LegalPlace vous êtes au bon endroit.

L’accompagnement des entrepreneurs, que ça soit pour lancer une micro-entreprise ou créer une société à capital social (ex. SASU ou EURL), cela fait partie du cœur de métier de LegalPlace depuis le début.

A l’instar d’Indy ou Pennylane qui avaient initialement des services autour de la facturation et la comptabilité, LegalPlace a enrichi son offre en proposant à ses clients d’ouvrir un compte pro en même temps qu’ils vous aident à rédiger les statuts de votre société et à faire votre dépôt de capital en ligne.

✅ En plus, leur package est ultra compétitif puisqu’avec le pack basique vous avez :

- Votre dépôt de capital en 24h

- 1 carte Mastercard Corporate

- 20 virements SEPA mensuels inclus

➡️ Ce pack création de société, avec 1 an de compte pro, coûte seulement 132€ HT, contre 169€ pour le pack Basic de Qonto.

😏 Petite anecdote pour finir, la plupart des comptes pro présentés ci-dessus, quand ils proposent le dépôt de capital en ligne, en fait c’est LegalPlace, ou son concurrent Legalstart, qui s’en occupe… Autant passer par eux directement !

Banque pro : le tableau comparatif complet des comptes professionnels en ligne

Les moyens de paiement

| Qonto | Shine | Vivid | Revolut Business | Hello bank! Pro | FINOM | Blank | Propulse by CA | FIDUCIAL | Anytime | Boursorama | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Tarifs | À partir de 9€ / mois | À partir de 0€ / mois | A partir de 0€ / mois | À partir de… 10€ / mois | 10,90€ / mois pour Hello Business | A partir de 0€ / mois | À partir de 6€ / mois | À partir de 8 € / mois | À partir de 12 € / mois | À partir de 9,50 € / mois | À partir de 9 € / mois |

| Entreprises acceptées | Globalement toutes, indépendants (micro-entreprise), sociétés (SAS, SASU, SARL, SC, SEL, …) et même associations | Les micro-entreprises, ainsi qu’un bon nombre de sociétés (SASU, SARL, SAS, SCI, SA) | Les micro-entreprises, ainsi qu’un bon nombre de sociétés (SAS, SARL, SA, SNC, SCA) | Les indépendants (micro entreprise) comme les sociétés (SAS, SARL, SC, …) mais pas les associations | Les indépendants (micro-entreprises, EURL, SASU, SELASU, SELEURL) | Toutes, les indépendants ou autres (EURL, SASU, SARL, SAS, SEL, SNC, SCP, SC, SA) | Les micro-entreprises, mais aussi SASU, EURL, SAS et SARL | Les micro-entreprises, mais aussi SASU, EURL, SAS et SARL | Globalement toutes les formes d’entreprises, indépendants, sociétés et même associations | SAS, SASU, SARL, EURL, SC, micro-entreprises, professions libérales ainsi que les associations | Micro-entreprises |

| Dépôt de capital | 69€ seul, ou inclus dans le pack annuel | 69€ seul ou 108€ inclus dans un pack avec 12 mois d’abonnement Start |  | En partenariat avec LegalPlace |  | A partir de 60€ | A partir de 69€ |  | Inclus dans les offres | 99€ |  |

| Paiements par carte hors zone euro | de 2% à gratuit en fonction de la carte | De 2% à 1% de frais en fonction de l’abonnement | De 2% à 1% en fonction de l’abonnement | De 0 à 50 gratuits en fonction de l’abonnement (3€ par opération au delà) | Gratuit | Gratuit (sauf plateformes crypto, agences de paris, …) | 1,90% par transaction | 1,90% par transaction | 2,5% + 3 € | de 0% à 1,8% en fonction de la carte | 1,94% par transaction |

| Plafond de paiement par carte | de 20 000 € à 60 0000 € selon la carte | 20 000 € à 60 000€ selon l’abonnement | De 50 000€ à 200 000€ selon l’abonnement | 100 000£ | en fonction de votre profil | 100 000 €, quelque soit l’abonnement | de 20 000 € à 40 0000 € en selon la carte | de 20 000 € à 40 0000 € en selon la carte | Variable jusque 15 000 € | de 10 000 € à 65 000€ selon la carte | 3 000 € |

| Retraits | 1€/ retrait avec la carte One, 5 par mois avec la carte Plus, gratuit avec la carte X | 1€ par retrait (2 retraits gratuits par mois en Start et jusqu’à 10 en Business) | De 2% à 1% en fonction de l’abonnement | 2% par retrait | Gratuit 😊 | 2€ / retrait. De 0 à 15 retraits inclus en fonction des abonnements | 1 € par retrait | 1 € par retrait | Gratuit 😊 | 2€ par retrait | Gratuit 😊 |

| Plafond de retrait | de 1 000 € à 3 000 € selon la carte | 500€ à 2 500 € selon l’abonnement | / | 3 000£ par jour | en fonction de votre profil | Jusqu’à 10 000€ | 3 000 € | 3 000 € | Variable jusque 1 000 €/semaine | de 1 000 € à 5 000 € selon la carte | 920€ |

| Virements sortants en devises étrangères | A partir de 0,56% par virement | Entre 1% et 0,45% du virement en fonction de l’ abonnement (et 4€ ou 5€ minimum de frais) | 5€ ou 30€ de frais fixes en fonction du type de virement (SHA ou OUR) | De 0 à 25 inclus sans frais en fonction de l’abonnement (5€ par opération au delà) | Gratuit (uniquement commission de change) |  | Commission de 1,90% par virement | Commission de 1,90% par virement | Jusqu’à 80 K€ = 0,10%. Au-dessus de 80 K€ = 0,05% (Minimum = 28,85€ / Opération + Frais Swift) | À partir de 0,80% + 2,50€ par virement | 0,1% (virement minimum de 20€) |

| Virements entrants en devises étrangères |  |  |  |  |  |  |  |  |  |  | 0.1% (virement minimum de 20€) |

| Virement et prélèvements | De 30 à 100 par mois pour les indépendants (0,40€ par supp.), de 100 à 1000 par mois pour les entreprises (0,25€ par supp.) | De 5 à 500 par mois en fonction de la formule (0,40€ par supp.) | Illimité, sauf pour l’offre gratuite entreprise Free Start (5 gratuits pour 0,20€ par opération supp.) | De 10 à 1000 par mois selon l’abonnement (0,20€ par opération supp.) | Illimité, et instantanés ! | De 5 à illimité en fonction de l’abonnement. 1€ par opération supp. | De 30 par mois (1€ par opération au delà) à illimité pour l’offre Complète | 100 inclus chaque mois (1€ par opération au delà) | Illimités ! | De 20 à 1 000 par mois en fonction de la formule (de 0,40€ à 0,15€ par supp.) | Inclus |

| Terminal d’encaissement | 1,65% sur le montant de la transaction et terminal Zettle à 9€ (au lieu de 79€) | 1,49% sur le montant de la transaction et terminal à SumUp 24€ (au lieu de 34€) |  | 0,8% + 0,02€ sur le montant de la transaction et terminal Revolut Reader à 49€ | 1,60% sur le montant de la transaction et terminal et terminal à 39€ (au lieu de 79€) | Pas de partenariat à ce stade | 1,75% sur le montant de la transaction et terminal Zettle à 9€ (au lieu de 79€) |  | Oui, via partenaire | 1,50% sur le montant de la transaction (au lieu de 1,65%) et 10€ de réduction sur le terminal Smile&Pay | 1,75 % sur le montant de la transaction et terminal à iZettle 19€ |

| Chéquier |  |  |  |  |  |  |  |  |  |  |  |

| Encaissement de chèques |  |  |  |  |  |  |  |  |  |  |  |

| IBAN | IBAN français, espagnol, italien ou allemand | IBAN français | IBAN allemand | IBAN français | IBAN français | IBAN français | IBAN français | IBAN français | IBAN français | IBAN français, belge ou britannique | IBAN français |

| Découvert autorisé |  |  |  |  |  |  |  |  |  |  | 2 500€ maximum |

| Carte virtuelle |  |  |  |  |  |  |  |  |  |  |  |

| Retour clients | Exceptionnels | Très bons | Bons | Très bons | Non disponible | Très bons | Très bons | Très bons | Bons | Très bons | Moyens |

| Les offres | Qonto (30 jours gratuits 😊) | Shine (30 jours gratuits 😎) ! | Vivid (2 mois gratuits 👍) | Revolut Business (3 mois gratuits) | Hello Business (3 mois gratuits) | FINOM (30 jours gratuits 🤩) | Blank (1 mois gratuit 👍) | Propulse by CA (1 mois gratuit 😊) | FIDUCIAL Banque | Anytime (30 jours gratuits😊 ) | Boursorama |

La gestion au quotidien

| Qonto | Shine | Vivid | Revolut Business | Hello bank! Pro | FINOM | Blank | Propulse by CA | FIDUCIAL | Anytime | Boursorama | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Notifications en temps réel |  |  |  |  |  |  |  |  |  |  |  |

| Catégorisation des opérations |  |  | / |  |  |  |  |  |  |  |  |

| Paramétrage de la carte en ligne |  |  |  |  |  |  |  |  |  |  |  |

| Relance de factures impayées |  |  |  |  |  |  | / | / |  |  (à partir de Business) |  |

| Calcul de la TVA en temps réel |  |  |  | / |  | / |  |  |  |  |  |

| Connexion aux outils comptable |  |  |  |  |  |  |  |  |  |  |  |

| Automatisation/API |  |  |  |  |  |  (à partir de l’abonnement Start) |  |  |  |  |  |

| Comptable partenaire |  |  |  |  |  |  |  |  |  |  |  |

| Justificatif associés aux dépenses |  |  |  |  |  |  |  |  |  |  |  |

| Exports des opérations |  |  |  |  |  | / |  |  |  |  |  |

| Conseillers administratifs |  |  |  |  |  |  |  |  |  |  |  |

| Rappels administratifs |  |  |  |  |  |  |  |  |  |  |  |

| Module de devis et facturation |  |  |  |  |  |  |  |  |  |  |  |

Les solutions de collaboration des banques pro

| Qonto | Shine | Vivid | Revolut Business | Hello bank! Pro | FINOM | Blank | Propulse by CA | FIDUCIAL | Anytime | Boursorama | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Multi-utilisateurs | De 2 à 15 cartes en fonction de l’abonnement | Jusqu’à 5 accès aux associés | De 1 à 50 en fonction de l’abonnement | Illimité |  | De 1 à illimité en fonction de l’abonnement |  |  |  | De 2 à 20 cartes en fonction de l’abonnement |  |

| Multi-comptes |  |  |  |  |  |  |  |  |  |  |  |

| Sous-comptes |  |  |  |  |  |  |  |  |  |  |  |

| Paiement automatique des salariés |  (avec Payfit) |  |  |  |  |  |  |  |  |  |  |

Meilleur compte pro : l’avis des utilisateurs

Pour vous faciliter l’exercice, je vous compile dans le tableau ci-dessous les moyennes des avis sur internet concernant chaque banque pro, en reprenant les informations du site Trustpilot, de l’Apple Store et de Google Play.

Un client mécontent est bien plus motivé à déposer un avis qu’un client ravi. Donc certains avis négatifs sont à prendre avec des pincettes. Surtout que concernant les comptes pro, je vois des utilisateurs se plaindre de virements bloqués, ce qui provient généralement de soupçons de fraude…

| Compte pro | Moyenne Trustpilot | Moyenne Apple Store | Moyenne Google Play |

|---|---|---|---|

| Shine | 4,7 / 5 | 4,8 / 5 | 4,6 / 5 |

| Qonto | 4,8 / 5 | 4,8 / 5 | 4,7 / 5 |

| Indy | 4,7 / 5 | 4,9 / 5 | 4,8 / 5 |

| FIDUCIAL | 3,2 / 5 (39 avis seulement) | 1,3 / 5 (15 avis seulement) | 1,8 / 5 (17 avis seulement) |

| FINOM | 4,3 / 5 | 4,8 / 5 | 4,6 / 5 |

| Vivid * | 4,4 / 5 | 4,6 / 5 | 3,6 / 5 |

| Hello Bank! Pro * | 4,3 / 5 | 4,7 / 5 | 4,6 / 5 |

| Revolut Business | 4,5 / 5 | 4,9 / 5 | 4,8 / 5 |

| Blank | 3,7 / 5 | 4,7 / 5 | 2,8 / 5 |

| Propulse by CA | Non disponible | 4,4 / 5 | 3,3 / 5 |

| LegalPlace | 4,4 / 5 | 3,7 / 5 (25 avis seulement) | 3,4 / 5 (46 avis seulement) |

➡️ Comme vous pouvez le constater, les leaders du marché comme Qonto ou Shine sont également plébiscités sur internet, tout comme Indy ou FINOM.

Mon avis sur chaque banque pro en ligne

Qonto : au global, la meilleure banque pro digitale du moment

Selon moi, Qonto est actuellement la référence des comptes pro en ligne. Ceci étant dit, il faut toujours bien vérifier quels sont vos besoins et si l’offre de service y répond bien. Pour cela, l’avantage est que chez Qonto les 30 premiers jours sont gratuits et sans engagement ! L’occasion donc de tester leurs différents services sans pression. A vous de vérifier que cette fintech est la meilleure banque pro… pour votre business !

Une des forces de Qonto est de faciliter la collaboration en équipe. Les membres de votre équipe peuvent avoir leur carte, vous pouvez paramétrer leurs plafonds et leurs accès au compte bancaire. Vous suivez facilement leurs dépenses et ils intègrent eux-mêmes les justificatifs de paiement.

Vous pouvez aussi créer des sous-comptes qui vous permettent de budgétiser facilement les dépenses de votre société. Par exemple, avec un sous compte « Marketing » de 10 000 €, vous êtes sûr que votre équipe n’ira pas au-delà de son budget.

Si vous souhaitez donner de l’indépendance à vos coéquipiers tout en gardant un contrôle sur les dépenses, Qonto est la banque qu’il vous faut. Vous allez gagner en productivité ! Le Graal quand on est professionnel 😊.

Mon avis sur Shine, l’expert en partenariat !

Shine est un des leaders sur le marché de la banque à destination des indépendants et des petites entreprises. La néobanque s’est montrée particulièrement innovante dans les solutions qu’elle apporte aux entrepreneurs pour faciliter la gestion administrative de leur entreprise. Avec son outil de facturation intégré, les relances sont automatiques et la fintech croise vos comptes et vos factures. Ne vous posez plus la question de savoir si vous avez été payé !

30 jours gratuits sans engagement

De plus, la fintech a des équipes dédiées aux partenariats et un site dédié pour que ses utilisateurs demandent de nouvelles fonctionnalités et votent pour elles. Autant vous dire que Shine n’a pas fini de vous simplifier la vie !

Enfin, cet acteur est aussi la seule banque à vous proposer l’accompagnement d’un conseiller administratif. Bref, si vous n’avez pas un collaborateur dédié à cette tache, je vous recommande vivement Shine.

Mon avis sur FIDUCIAL Banque, la VRAIE banque

FIDUCIAL Banque est une banque pro en ligne, agréée par l’Autorité de Contrôle Prudentiel et de Résolution (ACPR) depuis 2013. Un véritable établissement bancaire donc, qui lui permet notamment de vous proposer des solutions de financement en direct (pour la trésorerie, des investissements, etc.).

👌 L’offre de services bancaires est très large et va au delà de la plupart des néobanques pro. Par exemple avec la possibilité d’avoir un chéquier, de déposer des espèces, ou encore les virements et prélèvements en illimité quelle que soit l’offre sélectionnée par vos soins.

Par ailleurs ce compte pro fait partie du groupe français FIDUCIAL, spécialiste de solutions pour les professionnels. D’un côté c’est rassurant que l’établissement soit rattaché à une entreprise existant depuis 1970 et générant plus d’un milliard d’euros de chiffre d’affaires en Europe. Et de l’autre, cela permet de bénéficier des autres services du groupe, comme l’expertise comptable ou le conseil en gestion de patrimoine.

Le site a été mis à jour en 2023, ce qui apporte un mieux (il en avait bien besoin !). L’application mobile quant à elle n’a été lancée qu’en 2023, mais a au moins le mérite d’exister désormais. De quoi bientôt faire de FIDUCIAL Banque une des offres les plus irrésistibles du marché ?

Revolut Business, un compte pro au top pour l’international et son TPE !

Revolut Business est le compte pour les pro de la néobanque Revolut. Comme celle-ci, les conditions pour les paiements à l’international sont très attractives, avec par exemple 5 paiements sans frais par mois dans l’offre Grow.

💳 Autre force de Revolut Business, son Revolut Reader est un Terminal de Paiement Electronique avec les commissions les plus faibles du marché des banques pro en ligne. Seulement 0,8€ + 0,02€ sont prélevés pour les paiements réalisé par des particuliers européens. Idéal si vous faites des encaissements de cartes bancaires donc.

En revanche, en fervent défenseur des paiements dématérialisés, pas de dépôts d’espèces, ni d’encaissement de chèques.

Blank, la banque pro des indépendants !

Blank est une néobanque pro qui s’est lancée récemment (en 2020), mais qui est un projet développé par le start-up studio du Groupe Crédit Agricole. Pas tout à fait des néophytes dans la banque donc 😊.

Ce compte professionnel vise particulièrement les indépendants, avec un tarif très attractif de 6€ HT par mois, tout en proposant une offre assez riche de services. Vous y trouverez un module de devis et de facturation, un partenariat pour l’affacturage avec Cash in Time, la possibilité d’encaisser des chèques… Et avec seulement quelques années d’existence, et les moyens du Groupe Crédit Agricole, ils ne devraient pas en rester là !

Hello bank! Pro, l’offre complète pour les indépendants

Hello bank! Pro est la banque pro en ligne de BNP Paribas, au service des indépendants.

Avec son offre Hello Business, ce compte pro offre une palette de services inégalée, avec des virements SEPA instantanés illimités, la possibilité d’avoir un découvert, ou encore la possibilité de déposer des espèces. Sa carte Visa est également une des seules parmi les banques pour professionnel en ligne à permettre des retraits d’espèces gratuits.

Ainsi, si vous êtes un indépendant avec une activité bien installée, que vous maniez chèques et espèces régulièrement pour votre business, cette banque pro sera sans doute la meilleure pour vous. Même si elle paraît légèrement plus chère de prime abord, comme de nombreux services illimités chez elle sont payants chez ses concurrents (par exemple côté virement), il y a de fortes chances que vous vous y retrouviez à la fin, la tranquillité d’esprit en plus !

FINOM, l’offre économique qui saura vous accompagner

FINOM, c’est un compte pro en ligne crée par des entrepreneurs, pour des entrepreneurs.

L’avantage c’est que vous pourrez débuter avec l’offre Solo qui est gratuite (pour les indépendants uniquement), et adapter progressivement votre abonnement en fonction du développement de votre entreprise. Par exemple pour augmenter votre nombre de virements inclus, ou bénéficier de cashback plus avantageux si vos collaborateurs paient régulièrement par carte.

En revanche FINOM, lancé en 2020 en France, n’est pas encore adapté à toutes les activités. Par exemple si l’encaissement de chèques sont pour vous des indispensables, passez votre chemin (au moins pour le moment). Pour creuser si FINOM est adapté pour votre business, consultez mon avis détaillé !

Propulse by CA : le nouveau concurrent solide des comptes pro en ligne !

Arrivé plus récemment que les autres sur le marché, Propulse by CA est pourtant loin d’être né de la dernière pluie ! S’appuyant sur l’expérience de Blank et la force du Groupe Crédit Agricole, voici un compte pro qui devrait savoir se faire une place.

Dès 8€ HT par mois vous aurez déjà un bon niveau de service (dont une carte, un nombre de virements quasi illimité, un module de devis et facturation). Et à cela s’ajoutent plusieurs ressources pour vous accompagner dans votre aventure entrepreneuriale. Des articles pour répondre à vos problématiques ou des évènements pour étendre votre réseau par exemple.

Mon avis sur Anytime, le compte pro en ligne ultra complet

⚠️ Inscriptions temporairement impossibles ⚠️

Anytime a une offre assez proche de celle de Shine et Qonto. J’apprécie l’étendue de ses services (peut être même la gamme de solutions la plus fournie parmi toutes les néobanques pros analysées), ainsi que la solidité apportée par l’appartenance à un groupe comme Orange. Pour plus de renseignements, vous pouvez consulter mon avis détaillé sur le compte pro Anytime.

Mon avis sur la banque pro de Boursorama

Boursorama Banque a lancé son compte pro en réaction aux néobanques. De par son ancienneté, elle jouit de quelques avantages :

- la banque propose un chéquier ;

- c’est le seul compte en ligne pro à permettre un découvert ;

- c’est aussi la seule banque en ligne pro à proposer un livret rémunéré (à 0,05% par an)

Maintenant, à moins que l’une ou l’autre de ces fonctionnalités vous intéresse, on vous conseillera plutôt d’opter pour l’un des pure players mentionnés plus haut.

- Sur la levée de fonds d’Indy en 2024 : https://www.indy.fr/blog/indy-leve-40-millions-euros/

Questions fréquentes

Il n’y en a pas un qui est le meilleur dans l’absolu, en revanche il y en a un qui est le meilleur pour répondre à vos besoins. Cela fait plus de 5 ans que Shine révolutionne la banque pro pour les micro entrepreneurs (anciennement auto entrepreneur). Mais il y a aussi Hello bank! Pro qui est un mix de néobanque et de services traditionnels (c’est une filiale de BNP Paribas). Ou encore Blank, qui propose un tarif très compétitif à 6€ HT par mois, avec pourtant 30 virements / prélèvements SEPA inclus. Ce compte professionnel accepte aussi les EURL (entre autres).

Tous les comptes professionnels vous permettent de faire des virements / prélèvements (un certain nombre par mois, qui varie en fonction de votre abonnement), et s’accompagnent généralement d’une carte bancaire, Visa ou Mastercard. Celle-ci vous permettra de régler directement, ou de retirer des espèces (service payant chez la plupart ou limité à un certain nombre par mois). En revanche, quasiment tous les nouveaux acteurs ne vous fourniront pas de chéquier, si ce n’est les plus classiques comme Hello bank! Pro ou Boursorama.

Nombre d’entre elles sont des établissements de paiement (Qonto, Anytime, FINOM, etc.), et non des établissements de crédit. Or il faut ce statut pour permettre à ses clients d’être à découvert. Seuls Hello bank! Pro et Boursorama offrent ce service.

Cela dépendra de l’établissement choisi ainsi que de votre abonnement. Chez Qonto ça peut être 1€ par retrait, comme être illimité avec la carte X. Le plus fréquent est d’avoir quelques retraits gratuits chaque mois, puis qu’ils soient payants ensuite (1€ ou 2€ par retrait).

Certains types de paiements ne sont pas gratuits et illimités. Par exemples les paiements par virement ou prélèvement sont souvent limités en fonction de l’abonnement choisi. Néanmoins chez Hello bank! Pro ou FIDUCIAL Banque les virements sont illimités.

Cela dépendra des acteurs. Qonto, Anytime ou FIDUCIAL Banque acceptent globalement tous les statuts, y compris les associations. En revanche Hello bank! Pro par exemple est uniquement pour les indépendants (ex. micro entreprise, EURL, SASU).

La majeure partie des acteurs du marché des comptes professionnels en ligne propose des IBAN français. L’ensemble de la sélection de mon comparatif met à disposition de ses clients un IBAN français. En revanche à début 2023 un acteur comme N26 n’offre pas d’IBAN commençant par FR.

A ma connaissance il n’existe pas de compte bancaire gratuit pour les associations.

Comme la plupart des banques en ligne pour particuliers, des comptes professionnels disposent de programmes de parrainage pour récompenser ceux qui leur apportent de nouveaux clients. Par exemple, vous pouvez gagner 80€ par filleul grâce au programme de parrainage de Qonto. En revanche, à ma connaissance il n’existe pas de code promo Qonto générique pour bénéficier de réductions. Pour Shine, c’est un peu pareil. Consultez ma page dédiée au code promo et parrainage Shine pour plus d’informations.