Avec plusieurs centaines d’assurances-vie commercialisées en France vous avez l’embarras du choix. Malheureusement, tous les contrats ne se valent pas. On peut même dire qu’il y a un fossé entre les meilleures assurances-vie et les moins bonnes !

➡️ Pour vous aider à choisir la meilleure assurance-vie, nous avons comparé l’ensemble des contrats du marché. Voici notre classement pour 2025 !

Le haut du classement : les 10 meilleures assurances-vie

Avec mon équipe j’ai classé plus de 200 assurances-vie en retenant trois grands critères :

- Les frais : il faut tout simplement privilégier les frais les plus faibles possibles ! Cela peut sembler paradoxal car la qualité se paye généralement au prix cher mais dans le cas d’une assurance-vie, comprenez bien que les frais viennent tout simplement réduire votre performance.

- La qualité du fonds en euros. Le fonds en euros est le fonds à capital garanti. C’est un des atouts de l’assurance-vie et on cherchera à choisir un fonds euro performants.

- La qualité et la diversité des supports d’investissement : une assurance-vie permet aussi d’investir en bourse et dans l’immobilier ; c’est ce que les assureurs appellent « unités de compte« . Seulement pour ça, il faut que le contrat ait des supports d’investissement suffisamment bien diversifiés et de bonnes qualités !

À cela on peut aussi ajouter la réactivité du service client, la qualité de l’interface, ou encore la solidité de l’assureur. Cela serait bien fastidieux si je devais passer en revue la totalité du classement donné plus bas alors je me concentre dans cette première partie sur un comparatif du Top 10.

➡️ Parmi ces 10 meilleures assurances-vie, chacun y trouvera son compte selon le mode de gestion souhaité :

- Gestion libre : c’est à vous de choisir les supports d’investissement au sein de votre assurance-vie.

- Gestion sous mandat (gestion pilotée) : vous déléguez ce choix au gestionnaire de votre contrat qui pilotera alors votre investissement au cours du temps.

Je vous donne aussi les meilleures assurances vie pour un placement 100% sécuritaire, avec le fonds euros à capital garanti le plus performant.

Gestion libre

Un fonds euros boosté et un très large choix de supports

- Fonds euros : 1,9% à 3,45% en 2024

- Versement minimal : 1000 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- SCPI/SCI

- OPCI

1500 € offerts (max)

Frais au plancher, bourse et immobilier : excellent contrat multifonction !

- Fonds euros : 3,13% en 2024

- Versement minimal : 500 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- SCPI/SCI

- OPCI

1,1% de bonus

Des frais compétitifs et un choix impressionnant de supports

- Fonds euros : 2,75% à 3% en 2024

- Versement minimal : 500 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- SCPI/SCI

- OPCI

+ 1,1% de bonus

L’assurance-vie la moins chère pour les gros patrimoines (> 300K€)

- Fonds euros : 3% à 3,5% en 2024

- Versement minimal : 300 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- SCPI/SCI

- OPCI

300€ offerts (max)

Gestion pilotée

Simplicité, efficacité, et performance : une très bonne gestion pilotée !

- Fonds euros : 2,5% en 2024

- Versement minimal : 1000 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- Gestion pilotée

2000 € offerts (max)

Une gestion pilotée personnalisée. Boost de +1,6% sur le fonds en euros !

- Fonds euros : 2,9% à 3,4% en 2024

- Versement minimal : 1000 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- SCPI/SCI

- Gestion pilotée

500 € offerts

Une gestion pilotée qui intègre ETF, SCPI et private equity

- Fonds euros : 2,85% à 4,85% en 2024

- Versement minimal : 1000 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- SCPI/SCI

- Gestion pilotée

500 € offerts

Pour une gestion écoresponsable

Une gestion pilotée qui respecte le climat !

- Assurance-vie sans fonds euros

- Versement minimal : 300 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- Gestion pilotée

500 € offerts (max)

Assurance-vie 100% sécuritaire (avec le meilleur fonds euro)

Les meilleures assurances-vie dans le détail

Détaillons désormais ces contrats pour que je puisse vous expliquer pourquoi ce sont les meilleurs selon moi.

Linxea Spirit : le contrat star !

Linxea est un courtier en ligne indépendant et spécialisé dans l’assurance-vie depuis 20 ans ! C’est même le leader du marché internet (une fois exclues les grosses banques en ligne). Linxea commercialise plusieurs assurances-vie (dont Linxea Spirit, Linxea Vie, et Linxea Avenir), mais c’est surtout Linxea Spirit qui sort du lot.

✅ Cette assurance-vie coche toutes les cases :

- Des frais réduits (pas de frais de versements ni frais d’arbitrage) et frais de gestion au plus bas.

- Des supports diversifiés et de bonne qualité : pour investir en bourse vous pourrez ainsi utiliser les fameux ETF, qui sont des fonds cotés en bourse et à frais réduits. Les contrats qui en proposent sont rares et Linxea Spirit en fait partie. Pour l’immobilier, vous pourrez également utiliser des SCPI qui permettent de générer des revenus stables et réguliers ce qui en fait des supports parfaits pour pour un placement retraite. Cette assurance-vie a, par ailleurs, une des plus belles gammes avec certaines des meilleures SCPI à l’image d’Iroko Zen).

- Enfin, vous aurez deux fonds euros solides avec 3,13% et 3,31% de rendement en 2024 (voir l’historique sur leur site). C’est bien mieux que la moyenne de cette année qui était de 2,6%. Ces fonds sont, par ailleurs, éligibles sans contraintes d’unités de compte.

🏢 En outre, contrairement à beaucoup d’autres assurances-vie, Linxea Spirit redistribue la totalité des loyers des SCPI (à l’instar de Placement Direct Vie et Lucya Cardif qui viennent compléter le podium).

➡️ Bref, année après année, cette assurance-vie est présente au top de notre comparatif. J’ai moi-même placé plus de 100 000 € dans ce contrat ; sans sourcilier !

- Frais d’entrée : 0%

- Frais de gestion : 0,5% sur les UC ; 0,75% sur le fonds euros (max 2%)

- Frais d’arbitrages : 0% (mais 0,10% sur les ETF et 0,6% sur les actions en direct)

- Minimum de versement : 500 €

- Supports (plus de 700 UC) dont :

- 42 ETF (trackers)

- 43 Fonds Immobiliers (SCPI, SCI, OPCI)

- 7 fonds de Private Equity

- 117 actions en direct

- Fonds en euros : 2 fonds avec 3,13% et 3,31% de rendement en 2024

- Souscription : 100% en ligne depuis le site de Linxea

Placement direct Vie : un retour au sommet

Placement Direct Vie est un contrat d’assurance-vie assuré par Swiss Life et commercialisé par le courtier Placement Direct.

✅ Début 2025, placement direct a revu sa politique tarifaire, ce qui lui permet de réintégrer le podium, avec :

- Zéro frais d’entrée et zéro frais d’arbitrage.

- Et seulement 0,5% de frais de gestion annuel sur les unités compte (y compris sur les ETF).

À ce niveau-là, Placement Direct fait jeu égal avec Linxea Spirit.

Les deux contrats se différencient notamment sur le fonds en euros puisque celui de Placement direct atteint 3,45% en 2024. Mais attention, le taux obtenu dépend du montant investi et de la proportion d’unités de compte choisie (détails ici). Or, pour obtenir le meilleur taux, il faut investir au moins 60% en unités de compte boursières ou immobilières.

➡️ Je conseille donc cette assurance-vie aux profils les plus dynamiques ! Et justement, pour dynamiser votre placement, vous avez de quoi faire, avec plus 1300 supports dont des ETF, des SCPI, des fonds de private equity, et des actions en direct.

- Frais d’entrée : 0%

- Frais de gestion : 0,5% sur les UC ; 0,6% sur le fonds euros

- Frais d’arbitrages : 0% (mais 0,10% sur les ETF et 0,45% sur les actions en direct)

- Minimum de versement : 500 €

- Supports (plus de 1300 UC) dont :

- 56 ETF

- 20 Fonds Immobiliers (SCPI, SCI, OPCI)

- 2 fonds de Private Equity

- 300 actions en direct

- Fonds en euros : rendement de 1,90% à 3,45% selon la proportion d’UC et le montant placé

- Souscription : 100% en ligne depuis le site de Placement Direct

Lucya Cardif, le nouveau contrat polyvalent

Lucya Cardif est un contrat assuré par Cardif et distribué en exclusivité par Assurancevie.com.

✅ Cette assurance-vie plus récente a été lancée en juin 2023 et a facilement atteint le TOP3 de notre classement en s’inspirant des meilleures assurances-vie :

- Les tarifs sont excellents : il n’y a ni droit d’entrée, ni frais d’arbitrage, et les frais de gestion sont au plancher (0,50% par an).

- Deux fonds en euros corrects : le premier est un fonds euro classique accessible sans contrainte d’unités de comptes et il affiche un taux de 2,75% en 2024. L’autre est exposé aux actions non cotées avec une perspective de gain plus importante et a obtenu 3% en 2024.

- Une très belle gamme de supports, avec notamment une belle diversité d’ETF et des SCI. On regrette toutefois l’absence de SCPI qui sont, à mon sens, les meilleurs supports immobiliers.

Là où Lucya Cardif se démarque c’est notamment grâce à ses 1000 actions disponibles en direct (avec des frais de transaction limités). C’est le plus beau catalogue de titres vifs et cela pourra plaire aux boursicoteurs ainsi qu’aux amateurs d’analyse fondamentale. Notez que vous pouvez aussi combiner la gestion libre et une gestion déléguée au sein de Lucya Cardif, ce qui est une possibilité assez rare.

➡️ Bref, cette nouvelle assurance-vie attaque très fort et Lucya Cardif finit au coude à coude avec Linxea Spirit et Placement Direct Vie. A tel point que c’est très difficile de les départager, alors pourquoi ne pas souscrire à plusieurs contrats pour diversifier !

- Frais d’entrée : 0%

- Frais de gestion : 0,5% sur les UC ; 0,7% sur le fonds euros (et 3% max sur le fonds euros premium)

- Frais d’arbitrages : 0% (mais 0,10% sur les ETF et les actions en direct)

- Minimum de versement : 500 €

- Supports (plus de 2300 UC) dont :

- 144 ETF

- 7 Fonds Immobiliers (SCI seulement)

- 1 000 actions en direct

- Fonds en euros : rendement de 2,75% à 3% selon la proportion d’UC

- Souscription : 100% en ligne sur Assurancevie.com

Altaprofits Vie, l’assurance-vie la moins chère… sous condition

Altaprofits Vie, est un contrat d’assurance-vie assuré par Generali et commercialisé par le courtier en ligne Altaprofits. C’est même la toute première assurance-vie de l’histoire à être commercialisée sur internet.

✅ Récemment, les conditions tarifaires de ce contrat ont été revues à la baisse et c’est tant mieux :

- 0,6% par an sur les unités de compte,

- et 0,45% si vous avez plus de 300 000 euros d’épargne !

En passant sous le seuil de 0,5%, cette assurance-vie est donc la moins chère… à condition d’avoir la surface financière suffisante. Et, bien entendu, il n’y a ni frais d’entrée, ni frais d’arbitrage.

L’autre point fort de ce contrat est son fonds en euros premium (Netissima), qui a versé jusqu’à 3,5% en 2024 ! Et pour la bourse, vous y trouverez aussi une gamme d’unités de compte tout à fait satisfaisante : OPCVM, ETF et titres vifs.

On regrette simplement que l’investissement dans les ETF et les actions en direct aient des frais supplémentaires de +0,10% / an. C’est ce qui lui fait rater le podium de peu.

➡️ Altaprofits Vie est un beau contrat qui pourra plaire aux épargnants aisés grâce à ses frais réduits. Il reste toutefois accessible au plus grand nombre, dès 300 €.

- Frais d’entrée : 0%

- Frais de gestion : 0,6% sur les UC (ou 0,45% si plus de 300 000 €) +0,1% sur les ETF et actions; 0,75% sur le fonds euros

- Frais d’arbitrages : 0%

- Minimum de versement : 300 €

- Supports (plus de 400 UC) dont :

- 60 ETF

- 4 Fonds Immobiliers (SCI et OPCI seulement)

- 3 fonds de private equity

- 89 actions en direct

- Fonds en euros : performance de 3% à 3,5% selon la proportion d’UC

- Souscription : 100% en ligne sur Altprofits.com

Les meilleures assurances-vie en gestion pilotée

Passons désormais aux assurances-vie dédiées à la gestion pilotée. Je les recommande aux investisseurs débutants qui ne veulent pas s'embêter avec la gestion de leur propre portefeuille.

Dans cette catégorie je vous conseille de privilégier les gestions pilotées à base d’ETF, qui sont des supports boursiers à frais réduits. Pourquoi ? Parce qu’en réalité le plus gros des frais vient des supports et qu’avec les ETF vous divisez la facture par 5 !

Yomoni : l’assurance-vie pilotée en toute simplicité

Yomoni est une Fintech qui donne un gros coup de jeune à l’investissement. C’est le premier « robo-advisor » (robot conseiller) à s’être lancé en 2016 avec l’ambition de rendre l’investissement financier plus accessible… et force est de constater que le pari est réussi : Yomoni totalise plus de 1,5 milliard d’euros sous gestion !

Voilà ce que j’apprécie apprécie chez Yomoni :

- simplicité et modernité : adieu le jargon bancaire, Yomoni a travaillé son ergonomie pour simplifier au maximum l’ouverture et la gestion d’un contrat d’assurance-vie.

- des frais réduits : pas de frais sur versement, ni de frais d’arbitrage.

- une gestion pilotée basée sur des ETF, ce qui permet de réduire les frais.

- performance : depuis son lancement, Yomoni a battu à plate couture les performances des banques en lignes, avec notamment +19,6% en 2024 sur le profil 10 (voir toutes les performances ici).

✅ Bref, avec Yomoni vous n’avez pas besoin d’être un expert : vous pouvez faire votre simulation d’investissement depuis votre canapé et souscrire en 10 minutes ! Yomoni est également un des rares courtiers en placements à mettre une application mobile à disposition.

- Frais d’entrée : 0%

- Frais de gestion : 0,6% sur le contrat + 0,7% de gestion pilotée

- Minimum de versement : 1000 €

- Supports : ETF + Immo en option (via une SCI)

- Profils : 10 profils types

- Performances : 2,5% à 19,6% en 2024 selon le profil

- Souscription : 100% en ligne sur Yomoni

Nalo : la gestion pilotée haut de gamme

Nalo est le principal challenger de Yomoni. Cette fintech propose aussi une gestion pilotée à frais réduits grâce aux ETF et à l’absence de frais d’entrée.

✅ Ce qui différencie Nalo, c’est son approche personnalisée de la gestion déléguée :

- chaque portefeuille est construit « sur-mesure », pour s’adapter à vos besoins et à votre horizon d’investissement. Finis les profils « prudent », « équilibré », « dynamique », avec Nalo chaque investisseur a son propre portefeuille.

- au sein d’une même assurance vie, vous pouvez créer plusieurs « projets d’investissement » et donc plusieurs portefeuilles avec différents niveaux de risque.

Cette approche est similaire à ce que peuvent proposer les plus grandes banques privées ; mais avec un ticket d’entrée de 1 000€, Nalo est bien plus accessible et cela fait la différence.

En plus des belles performances de sa gestion pilotée (voir sur leur site), on apprécie la qualité du fonds euros de Nalo qui a versé jusqu’à 3,4% en 2024 !

- Frais d’entrée : 0%

- Frais de gestion : 0,85% sur le contrat + 0,55% de gestion pilotée

- Minimum de versement : 1000 €

- Supports : ETF (Immo possible sur Nalo Flex, autre assurance-vie de Nalo)

- Profils : sur-mesure

- Performances : 3,6% à 21,8% en 2024 selon le profil

- Souscription : 100% en ligne sur Nalo

Ramify : une gestion pilotée avec les SCPI en plus !

Ramify est la troisième Fintech de notre panel à s’être spécialisée dans la gestion pilotée. Bien que nous manquions un peu de recul sur les performances de la start-up qui s’est il y a moins de 5 ans, elle est très séduisante à plus d’un titre :

- Vous avez la possibilité d’inclure des SCPI (supports immobiliers) et des fonds de Private Equity (actions de PME non cotées) en plus des ETF. Ramify propose ainsi quatre types de gestion : Essential, Flagship et Elite selon le types de supports souhaités ainsi que Green (pour un placement écoresponsable).

- L’ergonomie est très travaillée, avec une plateforme moderne et très agréable. Leur simulateur permet en particulier de choisir entre assurance-vie et Plan Epargne Retraite (PER), voire d’utiliser les deux pour une bonne optimisation fiscale (le PER permettant d’obtenir des réductions d’impôts).

- Les performances sont extrêmement prometteuses puisque Ramify atteint 27,12% en 2024 sur leur profil le plus dynamique en 2024 (voir le détail sur leur site).

✅ Ramify est donc une très bonne alternative à Yomoni et à Nalo avec un contrat assuré par Apicil (ce qui permet de diversifier l’assureur si vous souhaitez avoir plusieurs contrats). On vous en dit davantage dans notre avis dédié à Ramify.

- Frais d’entrée : 0%

- Frais de gestion : 0,70% sur le contrat + 0,60% de gestion pilotée

- Minimum de versement : 1000 €

- Supports : ETF + SCPI et Private Equity en option

- Profils : 4 types de portefeuilles et à chaque fois 10 profils

- Performances : 4,12% à 27,12% en 2024 selon le profil

- Souscription : 100% en ligne sur Ramify

Goodvest : la meilleure assurance vie écoresponsable

🌱 Goodvest est la dernière fintech à intégrer notre comparatif, avec une offre engagée : s’assurer que votre placement soit bénéfique pour la planète.

✅ Pour cela, Goodvest propose une gestion pilotée avec une sélection drastique de ses supports d’investissement :

- Leur fonds labellisés ISR, Greenfin ou encore Finansol. Je trouve ces coups de tampons délivrés par des institutions indépendantes rassurants pour ne pas tomber dans le greenwashing.

- En complément, Goodvest réalise une analyse du bilan carbone de chaque entreprise.

➡️ In fine, l’objectif est de s’assurer que l’impact climatique de votre portefeuille se limite à un réchauffement de deux degrés afin de respecter l’Accord de Paris sur le climat.

Coté frais, Goodvest utilise des ETF et des fonds dits « Clean Shares » (qui évitent une surcouche de frais). Malgré tout, la tarification de Goodvest est légèrement plus élevée que celle des autres robo-advisors mais c’est pour la bonne cause !

- Frais d’entrée : 0%

- Frais de gestion : 0,60% sur le contrat + 0,90% de gestion pilotée

- Minimum de versement : 300 €

- Supports : ETF, fonds classiques et SC Immo en option

- Profils : 10 + 7 thématiques d’investissement.

- Performances : 2,12% à 6,02% en 2024 selon le profil

- Souscription : 100% en ligne sur Goodvest

Les assurances-vie avec les meilleurs fonds garantis

Placement-direct Euro + : l’assurance-vie 100% garantie la plus performante !

Placement-direct Euro + est une assurance-vie 100% en fonds euro (le fonds en euro est le fonds à capital garanti). C’est devenu très rare sur le marché de l’assurance-vie.

✅ L’avantage de ce contrat est simple : avec 3,6% en 2024, le fonds Euro + est le plus performant des fonds garantis à être accessible à 100%. Et cela devrait rester le cas pour les années à venir (j’explique pourquoi ici).

Le fonds euros de Corum Life dont on va parler plus bas fait mieux, mais il est limité à 25% de votre épargne dans l’assurance.

➡️ Si vous cherchez un placement sans risque qui rapporte, Placement Direct Euro + est l’assurance-vie qu’il vous faut ! Par contre si vous voulez pouvoir dynamiser votre assurance-vie avec la bourse ou l’immobilier, je vous conseille plutôt un des contrats vus plus haut.

- Frais d’entrée : 0%

- Frais de gestion : 0,6% sur le fonds euros

- Minimum de versement : 500 €

- Supports en unités de compte : aucun

- Fonds en euros : rendement de 3,6% en 2024

- Souscription : 100% en ligne depuis le site de Placement Direct

Corum Life : un fonds euro hors-norme et des SCPI

Corum Life est une assurance-vie un peu à part. C’est un contrat lancé par Corum, le spécialiste de l’investissement en immobilier en 2021.

✅ Ce contrat présente deux avantages :

- Un fonds euro très performant : 4,65% en 2024, c’est le record absolu !

- la possibilité d’investir dans les 3 SCPI de Corum, qui sont parmi les fonds immobiliers les plus performants du marché.

Par contre, il faut noter que l’accès au fonds en euros est limité à 25% de l’épargne et les autres supports disponibles sont très limités. En plus du fonds euro et des SCPI, vous n’aurez que quelques fonds gérés par Corum. Les frais associés à ces fonds sont par ailleurs élevés. Comptez, par exemple, 1,5% de frais annuels sur le fonds mixte Rosetta (mélange actions et obligations).

➡️ Reste que l’alliance « bon fonds euro + bonnes SCPI » fait de cette assurance-vie un contrat idéal pour un placement relativement peu risqué.

- Frais d’entrée : 0%

- Frais de gestion : 0,6% sur le fonds euros

- Minimum de versement : 50 €

- Supports en unités de compte :

- les 3 SCPI de Corum

- 6 fonds obligataires gérés par Corum et un fonds mixte

- Fonds en euros : rendement de 4,65% en 2024

- Souscription : 100% en ligne depuis le site de Corum

Le super tableau comparatif

Meilleures assurances-vie en gestion libre

| Courtier | Linxea | Assurancevie.com | Placement Direct | Altaprofits Vie | Placement Direct | Corum |

|---|---|---|---|---|---|---|

| Contrat | Linxea Spirit 2 | Lucya Cardif | Placement direct vie | Altaprofits | Placement direct Euro + | Corum Life |

| Assureur | Spirica (Crédit Agricole) | Cardif | Swisslife | Generali | Swiss Life | Corum Life |

| Minimum à la souscription | 500 € | 500 € | 500 € | 300 € | 500 € | 50 € |

| Performance fonds euros (2024) | 3,13% à 3,31% | 2,75% à 3% | de 1,90% (sans UC) à 3,45% (pour au moins 60% d’UC et 250 000€ investis) | – 3% – 3,5% avec au moins 50% d’CU | 3,60% | 4,65% |

| Unités de compte (UC) | 700 | 2300 | 1300 | 500 | 0 | 8 |

| ETF | 67 | 100 | 56 | 60 | 0 | 0 |

| Supports immobiliers | 43 | 20 | 20 | 7 | 0 | 3 |

| Frais sur versement | 0 % | 0 % | 0 % | 0% | 0% | 0% |

| Frais d’arbitrage | 0 % | 0 % | 0 % | 0% | 0% | 0% |

| Frais de gestion | 0,50 % | 0,50 % | 0,50 % | 0,6% 0,45% avec +300K€ | 0,6% | 0% (0,6% sur le fonds euros) |

| L’avis des clients (Moyenne truspilot et Google) | 4,4/5 | 4,1/5 | 4,1/5 | 3,5/5 | 4,1/5 | 4,3/5 |

| Notre avis | Frais très faibles. Des ETF pour la bourse et des SCPI pour l’immobilier. Un contrat très polyvalent ! | Frais très faibles. Excellent pour investir en bourse avec un large choix d’ETF et de titres vifs. | Un fonds en euros boosté avec beaucoup d’UC. Excellent pour investir en unités de compte. | Un contrat qui séduit les gros patrimoine avec des frais réduits. | À privilégier pour un placement 100% garanti | Pour investir dans les SCPI de Corum oou pour un placement peu risqué. |

| Offre | Linxea Spirit 2 : 1,1% de bonus offerts | Lucya Cardif : 1,1% de bonus offerts | Placement-direct Vie : 1500 € offerts | Altaprofits Vie : 300€ offerts | Placement-direct Euro + | Corum Life |

Meilleures assurances-vie en gestion pilotée

| Courtier | Nalo | Yomoni | Ramify | Goodvest |

|---|---|---|---|---|

| Contrat | Nalo Patrimoine | Yomoni Vie | Ramify | Goodvie |

| Assureur | Generali | Suravenir | Apicil | Generali |

| Minimum à la souscription | 1000€ | 1000€ | 1000€ | 300€ |

| Performance fonds euros (2024) | 2,9% à 3,4% | 2,5% | 1,5% à 4% | Sans fonds euros |

| Performance Gestion pilotée (2024) | 3,6% à 21,8% | 2,5% à 19,6% | 4,12% à 27,12% | 2,12% à 6,02% |

| Unités de compte (UC) | 50 | 100 | 40 | 18 |

| ETF | 50 | 100 | 37 | 8 |

| Supports immobiliers | 0 | 0 | 3 | 0 |

| Frais sur versement | 0% | 0% | 0% | 0% |

| Frais d’arbitrage | 0% | 0% | 0% | 0% |

| Frais de gestion | 0,85% + 0,55% de frais de gestion pilotée | 0,6% + 0,7% de frais de gestion pilotée | 0,7% + 0,6% de frais de gestion pilotée | 0,6% + 0,9% de frais de gestion pilotée |

| L’avis des clients (Moyenne Truspilot et Google) | 4,2/5 | 4,5/5 | 4,7/5 | 4,9/5 |

| Notre avis | Simplicité et performance pour une gestion pilotée haut de gamme. | Très bonne gestion pilotée, idéale pour investir sans prise de tête. | Une bonne idée de pouvoir inclure des SCPI dans le portefeuille ! | À choisir pour le focus durable et éthique ! |

| Offre | Nalo : 500 € offerts | Yomoni : 2000 € offerts | Ramify : 500 € offerts | Goodvest : 500 € offerts |

Les critères pour choisir votre assurance-vie

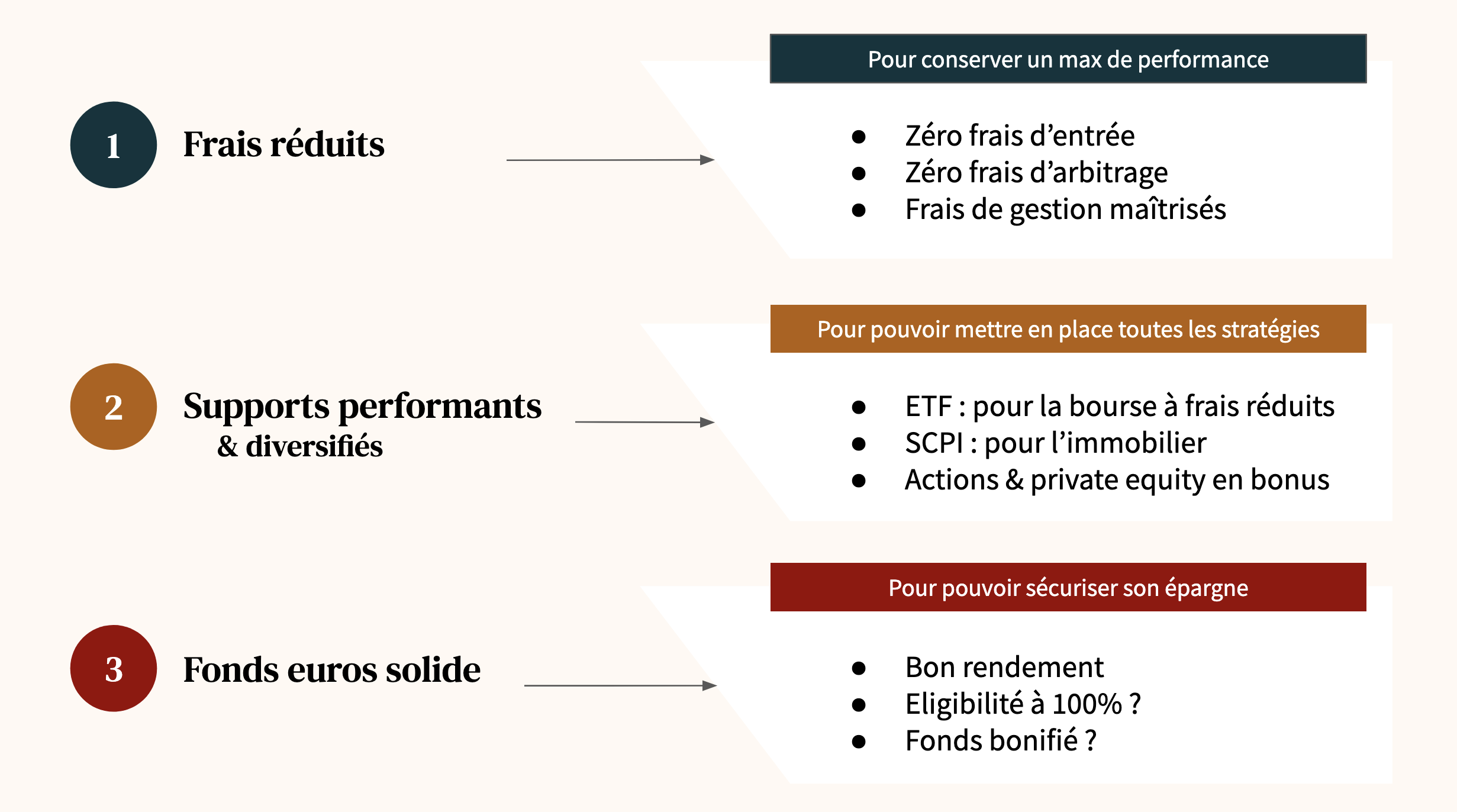

Pour comprendre la logique de notre comparatif, il faut que vous ayez en tête les principaux critères d’évaluation à passer au crible lorsqu’on choisit une assurance-vie. Cette infographie reprend les 3 principaux critères :

À cela il faut ajouter des caractéristiques plus subjectives mais néanmoins importantes. Je pense notamment à l’expérience utilisateur sur la plateforme du courtier et à la qualité du service client. Je détaille ces points ci-dessous.

Si vous hésitez entre plusieurs assurances-vie, venez me poser vos questions sur notre Forum ; je vous réponds personnellement !

Les frais réduits – condition nécessaire pour être dans le haut du classement

Le montant des frais dans l’assurance vie est un des critères principaux dans le choix du meilleur contrat. Les frais sont plus importants que les performances passées, qui ne préjugent pas toujours des performances futures !

Pourtant, les frais ne sont pas faciles à décrypter. Le marketing agressif de certains acteurs peut même laisser penser qu’il n’y a pas de frais du tout… c’est bien évidemment faux !

Voici l’ensemble des frais à analyser :

- les frais sur versement (ou frais d’entrée) : ce sont des frais que vous devez payer à chaque fois que vous réalisez un versement sur votre assurance-vie. Ils sont généralement compris entre 0% et 3%. Des frais d’entrée élevés amputent votre capital avant même qu’il soit investi : 3% de frais nécessite une performance d’au moins 3,1% la première année pour seulement retrouver le montant d’investissement initial. Les pure players de l’assurance-vie en ligne ont généralisé les contrats sans frais d’entrée. ➡️ Fuyez si on vous propose un contrat avec des frais d’entrée !

- les frais d’arbitrage (ou frais de transaction) : ils sont prélevés à chaque fois que vous modifiez la composition de votre portefeuille d’investissement – c’est ce qu’on appelle un arbitrage. Là encore, un bon contrat ne doit pas présenter de frais d’arbitrage. Cela étant, certains supports d’investissement (dont les ETF) font parfois l’objet de frais d’arbitrage (0,10 % le plus souvent). Ce qui reste très raisonnable.

- les frais de gestion : ce sont des frais annuels prélevés sur le montant de votre épargne. Ils varient de 0,50 % à 1 % et servent à rémunérer l’assureur. Les unités de compte (UC) et le fonds euro d’un même contrat peuvent d’ailleurs avoir des frais de gestion différents.

- les frais des supports d’investissement : ces frais ne sont presque jamais affichés et pourtant ce sont souvent les plus importants. Ce sont les frais prélevés par les sociétés de gestion qui gèrent les unités de compte de votre assurance-vie (fonds en actions, fonds obligataires, SCPI, ETF, etc). Il faut savoir qu’une partie de ces frais est fréquemment reversée à l’assureur et au courtier sous forme de rétrocessions. Vous pouvez les obtenir dans le Document d’information clé pour l’investisseur (DICI) de chaque support.

Ainsi, une assurance-vie peut afficher des frais de gestion apparemment faibles (par exemple 0,6% par an) mais se rattraper en ne proposant que des supports d’investissement avec des frais très élevés que vous ne verrez pas (de 1,5% à 2% par an). Pour éviter cet écueil, il faut veiller à la diversité des supports d’investissement et, en particulier, à la possibilité d’investir avec des ETF (on détaille cela un peu après).

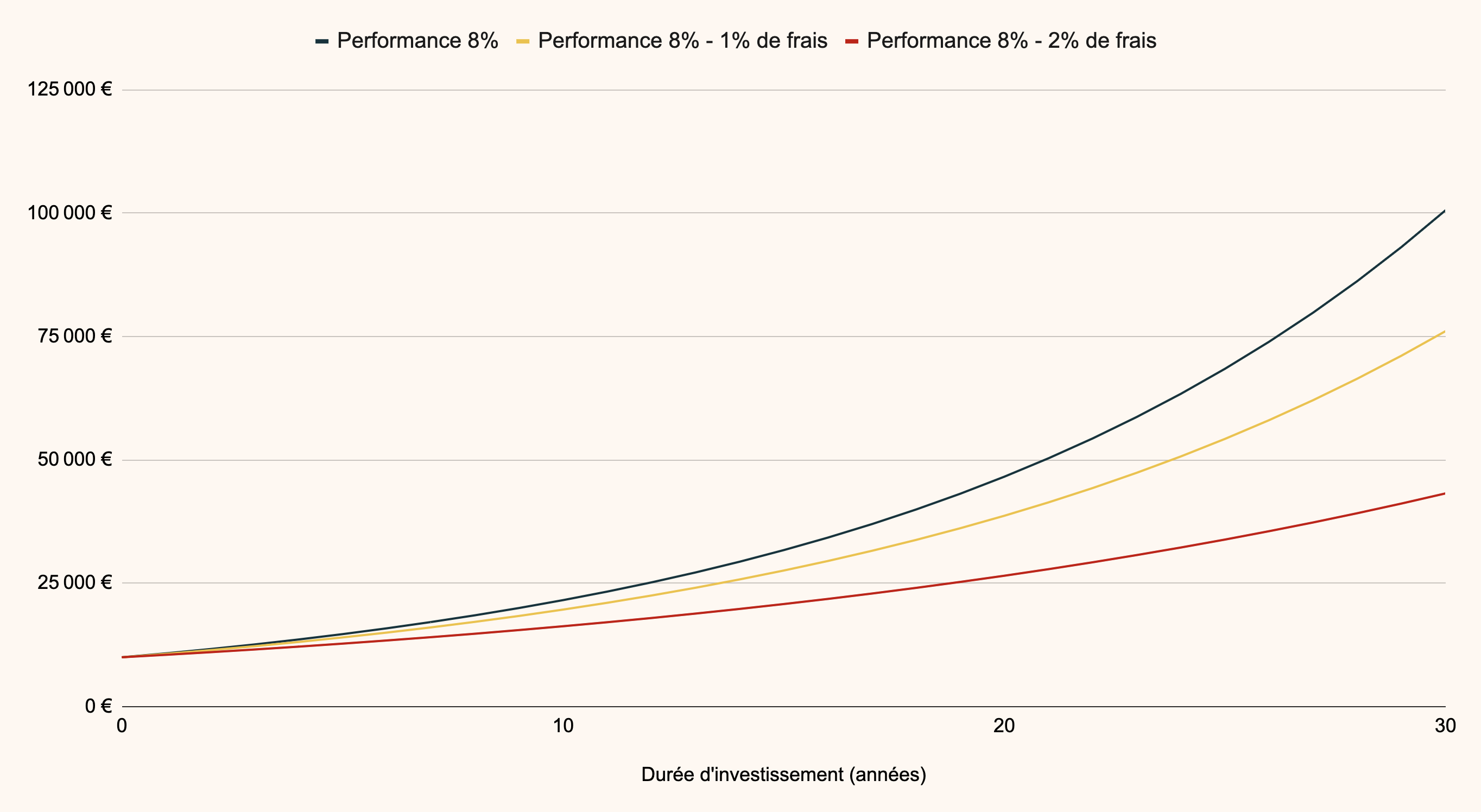

Ne négligez pas l’impact des frais de gestion sur le rendement de votre épargne. Même quelques points de pourcentages finiront par peser sur votre épargne car ils se cumulent année après années. La simulation suivante vous montre l’effet de 1% de frais par an et de 2% de frais par an :

La simulation montre que l’écart se creuse avec le temps. Des frais de gestion annuels de 1% se traduisent par 25% de gains en moins sur 30 ans. Et avec 2% de frais de gestion annuel c’est tout bonnement catastrophique !

Attention : dans leurs publicités, certaines banques parlent d’assurance-vie sans frais. Il s’agit en réalité d’assurance-vie sans frais d’entrée.

Le fonds euro – critère important mais pas suffisant

Le fonds euro est un fonds à capital garanti. C’est un des atouts majeurs de l’assurance-vie sur le PEA et le compte-titres qui n’en proposent pas. Pendant longtemps, la performance du fonds euros a été le seul critère des classements de l’assurance-vie établis dans la presse.

Cependant, le fonds euro ne doit plus être au centre de vos préoccupations car il est de moins en moins performant. Reste que certaines assurances-vie arrivent à tirer leur épingle du jeu avec des fonds euro un peu plus performant que les autres. Pour cela privilégiez les fonds en euros boostés avec une composante immobilière. Un bon fonds euro est un fonds dont la performance a été supérieure à 2,5% en 2024. L’idée étant d’avoir des performances au moins supérieures à celle du Livret A (soit 2,4% en ce moment).

Idéalement, il faut aussi privilégier les fonds en euros qui sont éligibles à 100%. Comprenez par là que vous pourrez sécuriser la totalité de votre épargne. Certains assureurs imposent une fraction minimale d’unités de compte.

Sachez que beaucoup de fonds euros offrent un bonus de performance sur le fonds euros en fonction de la proportion d’unités de compte que vous avez : moins vous investissez dans le fonds euros et plus il sera performant !

Les unités de compte (UC) – alliés de la performance

On appelle unités de comptes (UC) tous les supports d’investissement hormis le fonds euros. La qualité des supports d’investissement éligibles au contrat est le deuxième critère le plus important, pour deux raisons :

- les supports d’investissement participent significativement au total des frais (cf ci-dessus) ;

- ils sont le vecteur de la performance.

On distingue trois grandes catégories d’unités de compte :

- Les fonds d’investissement classiques (actions et obligations) ;

- Les ETF aussi appelés trackers ;

- Les fonds immobiliers (SCPI, OPCI et SCI).

Les fonds classiques

Les fonds d’investissement classiques sont les plus proposés. Ce sont des fonds gérés à l’ancienne par une équipe de gérants. Ils sont souvent tenus par des sociétés prestigieuses (Rothschild, Financière de l’échiquier, Carmignac, etc) ou par des filiales de grandes banques. Malgré le prestige de leur marque et leur compétence en analyse financière, ces fonds sont malheureusement peu performants et ils sont surtout très chers ! Comptez entre 1,5% et 2,5% par an pour un fonds en actions et autour de 1% pour un fonds obligataire… ce qui est bien plus que sur un ETF. ⤵️

Les ETF (Exchange Traded Fund)

Une bonne assurance vie permet d’investir sur des ETF (ou fonds indiciels). Ces fonds sont cotés en bourse et ils répliquent un indice boursier (comme le CAC 40 par exemple). Ils ne sont pas propres à l’assurance-vie et peuvent également être détenus via un compte-titres ou un PEA.

✅ Les ETF ont 4 forces principales :

- Ils permettent de diversifier facilement vos placements. En choisissant un ETF, vous investissez simultanément dans des zones géographiques différentes, dans des secteurs d’activité différents ainsi que dans des entreprises de tailles différentes… Les risques de pertes sont ainsi minimisés.

- Ils sont liquides : les ETF sont cotés en continu comme les actions donc il est possible de les acheter et de les vendre à tout moment.

- Ils ne sont pas chers : les ETF sont gérés de façon passive (ou automatique) de sorte que les coûts sont considérablement réduits. Comptez en moyenne entre 0,10% et 0,5% ; c’est jusqu’à 20 fois moins cher qu’un fonds classique !

- Ils sont plus performants : les études SPIVA publiées par Standard and Poor’s démontrent depuis plusieurs années la supériorité des ETF par rapport à la gestion traditionnelle.

➡️ Vous savez maintenant pourquoi les assurances-vie avec des ETF sont en tête de notre classement !

Les Fonds Immobiliers (SCPI, SCI et OPCI)

Derrière ces sigles se cachent trois types de supports immobiliers :

- La SCPI : Société Civile de Placements Immobiliers ;

- La SCI : Société Civile Immobilière ;

- L’OPCI : Organisme de Placements Collectif en Immobilier.

Ces trois types de fonds répondent à un objectif commun : investir dans l’immobilier et toucher des loyers sans les contraintes d’avoir à gérer soi-même un appartement en location.

➡️ Les meilleures assurances-vie permettent d’investir dans ces fonds immobiliers de sorte que vous pouvez percevoir des loyers tout en profitant de la fiscalité avantageuse de l’assurance-vie.

Pour ma part, je privilégie les SCPI :

- les SCI présentent une couche de frais supplémentaires ;

- et les OPCI sont moins performantes.

C’est un placement particulièrement intéressant pour ceux ont un capital déjà constitué et souhaitent en obtenir revenu régulier (par exemple pour un complément de retraite).

Les autres supports

En bonus, on peut aussi ajouter les actions individuelles qui ont l’avantage de ne pas entraîner de frais de gestion supplémentaire, mais le choix est souvent limité et elles s’adressent surtout aux investisseurs avertis. Enfin, pour les plus aventuriers, un bon fonds de private equity peut aussi être utile pour diversifier son portefeuille et viser de bonnes performances à long terme (mais attention aux frais).

La qualité du service et de l’expérience client

À tous les critères quantitatifs que nous venons de passer en revue, il faut ajouter la qualité de votre interlocuteur. L’assurance-vie est un outil patrimonial aux multiples facettes (investissement, fiscalité, transmission) et il est important d’être accompagné par des conseillers compétents.

Sachez enfin que beaucoup d’assureurs et de courtiers ont un fonctionnement archaïque. Et si, comme moi, vous n’avez pas envie d’envoyer des courriers pour faire un retrait ou un versement mais que vous voulez pouvoir tout gérer depuis votre ordinateur ou votre smartphone, il est important que votre courtier ait une application web digne de ce nom (privilégiez une assurance-vie en ligne).

➡️ D’expérience, vous trouverez les meilleurs conseils auprès des courtiers en ligne. Étant des spécialistes de l’assurance-vie, les conseillers maîtrisent bien mieux le sujet que dans les banques universelles. C’est aussi chez eux que vous aurez la meilleure expérience sur le web et le plus de fonctionnalités.

Diversifiez vos assurances-vie !

La diversification est un élément clé de la gestion de patrimoine, aussi bien dans la constitution de votre portefeuille boursier que dans le choix de vos placements. Vous pouvez ouvrir plusieurs contrats d’assurance-vie, ne vous en privez pas. Cela permettra entre autres de juger par vous-même de la qualité des conseillers et de l’expérience client.

🇫🇷 Sachez par ailleurs que l’État français garantit les pertes occasionnées par la faillite de votre assureur à hauteur de 70 000 €. Cette garantie est valable pour chacun de vos contrats à condition qu’ils soient d’assureurs différents. Quitte à diversifier, prenez donc soin d’ouvrir des contrats chez des assureurs différents. Attention, deux banques ou deux courtiers peuvent avoir le même assureur. Linxea Avenir et Fortuneo vie sont par exemple deux assurances-vie assurées par Suravenir.

Avec plusieurs assurances-vie, vous pouvez profiter des avantages des uns et des autres. Par exemple :

- Linxea Spirit ou Lucya Cardif pour investir en ETF (ou Yomoni si vous préférez une gestion pilotée);

- Placement Direct Vie pour investir dans l’immobilier.

Les contrats d’assurance-vie à éviter

Il y a la meilleure assurance-vie (ou plutôt les meilleures) et il y a les pires !!

⚠️ ⚠️ Les mauvaises assurances-vie sont surtout celles commercialisées par les banques traditionnelles : Société Générale, Crédit Agricole, BNP pour ne citer qu’elles, ainsi que certaines sociétés d’assurances comme Allianz et Axa (cf le classement complet un peu plus bas).

Selon moi, ces grandes entreprises profitent d’une clientèle captive pour vendre des produits peu performants mais très rémunérateurs pour elles ! Ce sont des pièges à tous les niveaux :

- Des frais d’entrée exorbitants, souvent supérieurs à 2%.

- Un univers d’investissement restreint aux fonds de la banque (ou de filiales) avec des frais élevés et des performances décevantes.

- Des « conseils » souvent mal avisés et biaisés par des objectifs commerciaux.

- Des sites internet qui ne permettent généralement pas de gérer correctement son assurance-vie.

Soyez aussi vigilant concernant les assurances-vie de certaines banques en ligne qui sont, à certains égards, similaires à celles des grandes banques. Elles sont souvent plus chères que les meilleures assurances-vie et le nombre d’ETF éligibles est souvent maigre. Néanmoins, si vous tenez à ouvrir une assurance-vie dans une banque en ligne pour avoir tous vos comptes au même endroit, Fortuneo vie sera sans doute la moins mauvaise.

Si vous avez déjà ouvert un contrat il y a plusieurs années, sachez que depuis 2019 et l’instauration de la loi PACTE, vous pouvez transférer une assurance-vie d’un courtier à l’autre ou d’une banque à l’autre, à condition que l’assureur du contrat soit le même. De cette manière, vous conservez l’antériorité fiscale de votre assurance-vie.

Je vous conseille surtout d’éviter la gestion pilotée des banques en ligne car elles sélectionnent exclusivement des fonds aux frais élevés et n’incluent pas d’ETF. In fine, elles sont plus chères et moins performantes que celles de Yomoni ou Nalo. Je vous en dis plus, par exemple, dans cet avis dédié à l’assurance-vie de Boursorama.

Le classement complet (200 assurances-vie)

Voici le tableau avec le classement complet des 200 contrats analysés ainsi que ceux ayant reçu l’Award de l’assurance vie en 2025 !

| Classement |

Assurance-vie

Courtier – Assureur |

Frais | ETF | Fonds immo | Perf fonds euro | En savoir plus | |

|---|---|---|---|---|---|---|---|

|

Linxea Spirit 2 Linxea – Spirica |

Entrée : 0% Arbitrage : 0 € Gestion : 0.5% |

oui | oui | 3,13% | Avis Linxea Spirit 2 | |

|

Lucya Cardif Assurancevie.com – Cardif |

Entrée : 0% Arbitrage : 0 € Gestion : 0.5% |

oui | oui | 2,75% à 3% | Avis Lucya Cardif | |

|

Placement-direct Vie Placement-direct.fr – Swisslife |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | oui | 1,9% à 3,45% | Avis Placement-direct Vie | |

|

Yomoni Yomoni – Suravenir |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | non | 2,5% | Avis Yomoni | |

|

Linxea Vie Linxea – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | oui | 3% à 3,5% | Avis Linxea Vie | |

|

Nalo Nalo – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.85% |

oui | oui | 2,9% à 3,4% | Avis Nalo | |

|

Bourse Direct Horizon Bourse Direct – Generali Vie |

Entrée : 0% Arbitrage : 0 € Gestion : 0.75% |

oui | oui | 3% à 3,5% | Avis Bourse Direct Horizon | |

|

Ramify Ramify – Apicil |

Entrée : 0% Arbitrage : 0 € Gestion : 0.65% |

oui | oui | 2,85% à 4,85% | Avis Ramify | |

|

EasyVie EasyBourse – CNP |

Entrée : 0% Arbitrage : 0 € Gestion : 0.85% |

oui | oui | 2,30% à 3,80% | Avis EasyVie | |

|

Linxea Avenir 2 Linxea – Suravenir |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | oui | 2,50% + 2% de bonus | Avis Linxea Avenir 2 | |

|

Linxea Zen Linxea – Apicil |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | oui | 2,50% | Avis Linxea Zen | |

|

Epargne Evolution Epatrimoine – Spirica |

Entrée : 0% Arbitrage : 0 € Gestion : 0.5% |

oui | oui | 3,13% | Avis Epargne Evolution | |

|

Croissance Avenir Epargnissimo – Suravenir |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | oui | 2,50% | Avis Croissance Avenir | |

|

Fortuneo Vie Fortuneo – Suravenir |

Entrée : 0% Arbitrage : 0 € Gestion : 0.75% |

oui | oui | 2,20% | Avis Fortuneo Vie | |

|

Netlife Epargnissimo – spirica |

Entrée : 0% Arbitrage : 0 € Gestion : 0.7% |

oui | oui | 3,13% | Avis Netlife | ||

|

Corum Life Corum – Corum Life |

Entrée : 0% Arbitrage : 0 € Gestion : 0.0119% |

non | oui | 4,65% | Avis Corum Life | ||

|

Placement-direct Euro + Placement-direct.fr – SwissLife Assurance et Patrimoine |

Entrée : 0% Arbitrage : – Gestion : % |

non | non | 3,60% | Avis Placement-direct Euro + | ||

|

Altaprofits Vie Altaprofits – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | oui | 3% à 3,5% | Avis Altaprofits Vie | ||

|

Evolution Vie Assurancevie.com – Abeille vie |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

non | oui | 2,51% à 4,91% | Avis Evolution Vie | ||

|

Mon Petit Placement Mon petit placement – Apicil |

Entrée : 0% Arbitrage : 0% Gestion : 0.5% |

oui | non | 2,51% à 4,91% | Avis Mon Petit Placement | ||

|

Puissance Avenir Assurancevie.com – Suravenir |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | oui | 2,2% à 2,5% | Avis Puissance Avenir | ||

|

Kompoz Sicavonline – SELENCIA |

Entrée : 0% Arbitrage : 0 € (dans la limite de 15 arbitrages par an, 1% ensuite) Gestion : 0.5% |

oui | oui | 1.99% à 2.50% | Avis Kompoz | ||

|

Goodvest Goodvest – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | non | 1.99% à 2.50% | Avis Goodvest | ||

|

Grisbee Vie Grisbee – Suravenir |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | oui | 2,2% à 2,5% | Avis Grisbee Vie | ||

|

Link Vie Link By Primonial – Oradea |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | non | 3% à 5% | Avis Link Vie | ||

|

Boursorama Vie Boursorama Banque – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.75% |

oui | oui | 1,70% | Avis Boursorama Vie | ||

|

Placement-direct Essentiel Placement-direct.fr – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | oui | 1,70% | Avis Placement-direct Essentiel | ||

|

Green-Got Green-Got – Generali |

Entrée : 0% Arbitrage : 0 Gestion : % |

non | non | 1,70% | Avis Green-Got | ||

|

Digital Vie Prime Altaprofits – Suravenir |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | oui | 2,5% | Avis Digital Vie Prime | ||

|

Patrimea Premium Patrimea – |

Entrée : 3% Arbitrage : 0.20% Gestion : 0.72% |

oui | oui | 3,50% | Avis Patrimea Premium | ||

|

Bforbank Vie Bforbank – Spirica |

Entrée : 0% Arbitrage : 0 € Gestion : 0.85% |

non | oui | 2,83% | Avis Bforbank Vie | ||

|

Netlife UAF Uaf Life Patrimoine – Spirica |

Entrée : 0% Arbitrage : 0 € Gestion : 0.7% |

oui | oui | 1,70% | Avis Netlife UAF | ||

|

Garance Epargne Garance – |

Entrée : 3% Arbitrage : 0€ Gestion : 0.5% |

oui | non | 3,50% | Avis Garance Epargne | ||

|

Hedios Life Hedios Patrimoine – Suravenir |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

non | oui | 2,2% à 2,5% | Avis Hedios Life | ||

|

Titres@Vie Altaprofits – swisslife |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

non | oui | 1,7% à 4% | Avis Titres@Vie | ||

|

E-Novation Vie Plus Vie Plus – Suravenir |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | non | 2,2% à 2,5% | Avis E-Novation Vie Plus | ||

|

Anapurna Face Nord Capitis Conseil – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 1% |

oui | oui | 1,70% | Avis Anapurna Face Nord | ||

|

Alpha Vie Invest-Enligne – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.76% |

non | oui | 1,70% | Avis Alpha Vie | ||

|

Puissance Selection Assurancevie.com – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

oui | oui | 1,70% | Avis Puissance Selection | ||

|

Altaprofits Vie Orientation Retraite Altaprofits – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.84% |

non | oui | 1,7% à 1,75% | Avis Altaprofits Vie Orientation Retraite | ||

|

Filao Invest Filao Invest – MIF |

Entrée : % Arbitrage : 1% vers le fonds euro, 0% sinon (et 0% en gestion pilotée) Gestion : 0.6% |

oui | oui | 2,2% | Avis Filao Invest | ||

|

Ethic Vie Patrimea – Suravenir |

Entrée : 0% Arbitrage : 0 € Gestion : 1% |

non | non | 2,2% à 2,5% | Avis Ethic Vie | ||

|

Assurance-Vie Oney Oney – Suravenir |

Entrée : 0% Arbitrage : 0 € Gestion : 0.6% |

non | oui | 2,2% à 2,5% | Avis Assurance-Vie Oney | ||

|

Cachemire Patrimoine La Banque Postale – CNP Assurances |

Entrée : 2% Arbitrage : 0 € Gestion : 0.85% |

oui | non | 2,4% à 3,6% | Avis Cachemire Patrimoine | ||

|

Monabanq Vie Premium Monabanq – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.8% |

non | non | 1,75% | Avis Monabanq Vie Premium | ||

|

Excelcius Vie Arkea Banque Privee – |

Entrée : 2% Arbitrage : 0,6% (min : 15 €, max : 200 €) Gestion : 0.9% |

oui | oui | 2,5% à 3,2% | Avis Excelcius Vie | ||

|

Ing Direct Vie Ing Direct – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.85% |

non | non | 1,70% | Avis Ing Direct Vie | ||

|

Mon Projet Retraite Vie Monprojetretraite.fr – Suravenir |

Entrée : 0% Arbitrage : 0,5%, 2 arbitrages gratuits / an Gestion : 0.9% |

non | non | 2,2% à 2,5% | Avis Mon Projet Retraite Vie | ||

|

Acmn Opale Patrimoine Credit Mutuel Nord Europe – ACMN Vie |

Entrée : 2.5% Arbitrage : 0,6% (max : 300 €) Gestion : 0.7% |

oui | oui | 2,70% à 3,20% | Avis Acmn Opale Patrimoine | ||

|

Contrat Collectif D’Assurance Vie Multisupport Afer Afer – Abeille Vie |

Entrée : 1% Arbitrage : 0 € Gestion : 0.48% |

non | oui | 2,51% | Avis Contrat Collectif D’Assurance Vie Multisupport Afer | ||

|

Assurance Vie Hello Hello Bank – CARDIF |

Entrée : 0% Arbitrage : 0€ Gestion : 0.75% |

non | non | 2,75% | Avis Assurance Vie Hello | ||

|

Carac Profileo Carac – Carac |

Entrée : 3.5% Arbitrage : 1%, 1 arbitrage gratuit / an Gestion : 0.9% |

oui | oui | 3,50% | Avis Carac Profileo | ||

|

Contrat Solidaire Credit Agricole – Predica |

Entrée : 2% Arbitrage : 0.50% Gestion : 0.85% |

oui | non | 2,6% à 3,4% | Avis Contrat Solidaire | ||

|

Unep Selection Trackers Unep – Oradea |

Entrée : 1.9% Arbitrage : 0.50% Gestion : 1% |

oui | non | 3,00% à 5,00% | Avis Unep Selection Trackers | ||

|

MACIF Multi Vie Macif – Mutavie |

Entrée : 0% Arbitrage : 0,1% (min : 5 €, max : 30 €) Gestion : 0.6% |

non | non | 2,70% | Avis MACIF Multi Vie | ||

|

Millevie Premium Caisse d’Épargne – BPCE Vie |

Entrée : 3% Arbitrage : 0,5%, 1 arbitrage gratuit / an Gestion : 0.95% |

oui | oui | 2,30% à 4,03% | Avis Millevie Premium | ||

|

Xaelidia Generali – Generali |

Entrée : 4.5% Arbitrage : 0 € Gestion : 0.6% |

non | oui | 2,75% | Avis Xaelidia | ||

|

Res Multisupport Macsf – MACSF |

Entrée : 1% Arbitrage : 0,2%, 1 arbitrage gratuit / an Gestion : 0.5% |

non | oui | 3,1% à 3,15% | Avis Res Multisupport | ||

|

Acuity 2 Lcl Banque Privée – Predica |

Entrée : 2% Arbitrage : 0.50% Gestion : 0.8% |

non | oui | 2,95% à 3,75% | Avis Acuity 2 | ||

|

Indexa Capital Indexa Capital – Spirica |

Entrée : 0% Arbitrage : 0 Gestion : 0.87% |

oui | non | 2,95% à 3,75% | Avis Indexa Capital | ||

|

Bourse Direct Vie Bourse Direct – Apicil |

Entrée : 0% Arbitrage : 0 € Gestion : 0.85% |

non | non | 2,50% | Avis Bourse Direct Vie | ||

|

Replique Les Comptoirs Du Patrimoine – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.85% |

non | non | 1,70% | Avis Replique | ||

|

Ma Sentinelle Vie Advize – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.85% |

non | oui | 1,75% | Avis Ma Sentinelle Vie | ||

|

Unep Multiselection Privilege Unep – |

Entrée : 3% Arbitrage : 0.75% Gestion : 0.65% |

non | oui | 3,60% | Avis Unep Multiselection Privilege | ||

|

Generali Epargne Generali – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.8% |

non | oui | 1,70% | Avis Generali Epargne | ||

|

Plan Assurance Vie Privilège CIC – |

Entrée : 0.01% Arbitrage : 0.50% Gestion : 0.01% |

non | non | 2,75% à 3,25% | Avis Plan Assurance Vie Privilège | ||

|

Mif Horizon Euroactif Mif – MIF |

Entrée : 2% Arbitrage : 0 € Gestion : 0.6% |

non | non | 3,35% | Avis Mif Horizon Euroactif | ||

|

Solid’R Vie Fapes – Generali |

Entrée : 0% Arbitrage : 0 € Gestion : 0.7% |

non | non | 1,75% | Avis Solid’R Vie | ||

|

Swisslife Strategic Premium Swisslife – Swisslife |

Entrée : 4.75% Arbitrage : 0,2% + 30 € Gestion : 0.96% |

oui | oui | 1,7% à 3,25% | Avis Swisslife Strategic Premium | ||

|

Plan Assurance Vie Avantage CIC – |

Entrée : 0.01% Arbitrage : 0.50% Gestion : 0.01% |

non | non | 2,70% à 3,20% | Avis Plan Assurance Vie Avantage | ||

|

Frontière éfficiente Apicil – Apicil |

Entrée : 0% Arbitrage : 1 arbitrage gratuit / an puis 0,2% + 15€ Gestion : 0.75% |

non | oui | 2,50% | Avis Frontière éfficiente | ||

|

LCL vie LCL – Predica |

Entrée : 3.5% Arbitrage : 0.70% Gestion : 0.95% |

oui | non | 2,8% à 3,6% | Avis LCL vie | ||

|

Plan Assurance Vie Credit Mutuel – ACM |

Entrée : 0.01% Arbitrage : 0.50% Gestion : 0.01% |

non | non | 2,60% à 3,10% | Avis Plan Assurance Vie | ||

|

Winalto Maaf – Maaf |

Entrée : 2% Arbitrage : 0,5% (min : 15 €, max : 150 €) , 1 arbitrage gratuit / an Gestion : 0.6% |

non | non | 2,7% à 3,1% | Avis Winalto | ||

|

Plan Assurance Vie Essentiel CIC – |

Entrée : 0.01% Arbitrage : 0.50% Gestion : 0.01% |

non | non | 2,60% à 3,10% | Avis Plan Assurance Vie Essentiel | ||

|

Patrimoine Vie Plus Vie Plus – Suravenir |

Entrée : 4.5% Arbitrage : 0,8% (min : 40 €) , 1 arbitrage gratuit / an Gestion : 1.08% |

oui | oui | 2,5% à 3,2% | Avis Patrimoine Vie Plus | ||

|

Hsbc Strategie Patrimoine Vie HSBC – HSBC Assurances Vie |

Entrée : 1.5% Arbitrage : 0,6%, 1 arbitrage gratuit / an Gestion : 0.6% |

non | non | 2,51% à 3,51% | Avis Hsbc Strategie Patrimoine Vie | ||

|

Quintessa Banque Populaire – BPVE Vie |

Entrée : 1.5% Arbitrage : 30 €, 4 arbitrages gratuits / an Gestion : 0.8% |

non | oui | 2,15% à 4,7% | Avis Quintessa | ||

|

Valvie 3 Bred Banque Populaire – PREPAR-VIE |

Entrée : 2% Arbitrage : 0.50% Gestion : 0.6% |

non | non | 2,80% | Avis Valvie 3 | ||

|

Navig’Options Crédit Mutuel Arkéa – Suravenir |

Entrée : 2% Arbitrage : 0 € Gestion : 0.8% |

non | oui | 2,20% | Avis Navig’Options | ||

|

Valvie Invest Patrimoine Bred Banque Populaire – PREPAR-VIE |

Entrée : 1.5% Arbitrage : 0,5%, 2 arbitrages gratuits / an Gestion : 0.7% |

non | non | 3,00% | Avis Valvie Invest Patrimoine | ||

|

Version Absolue Uaf Life Patrimoine – Spirica |

Entrée : 4.75% Arbitrage : 0,8% (min : 50 €) , 1 arbitrage gratuit / an Gestion : 1% |

oui | oui | 1,40% | Avis Version Absolue | ||

|

Jeewan Patrimoine Mutavie – Mutavie |

Entrée : 1% Arbitrage : 0,3% avec 3 arbitrages gratuits par an Gestion : 0.8% |

non | non | 2,8% à 3,4% | Avis Jeewan Patrimoine | ||

|

Epargne Retraite 2 Plus Fapes – Allianz Vie |

Entrée : 2% Arbitrage : 0,5%, 4 arbitrages gratuits Gestion : 0.6% |

non | non | 2,20% | Avis Epargne Retraite 2 Plus | ||

|

Millevie Infinie Caisse d’Épargne – BPCE Vie |

Entrée : 2% Arbitrage : 0,5%, 1 arbitrage gratuit / an Gestion : 0.95% |

non | non | 2,5% à 4,7% | Avis Millevie Infinie | ||

|

Multisupport Confiance PRO BTP – |

Entrée : 0% Arbitrage : 0,5%, 3 arbitrages gratuits / an Gestion : 0.6% |

non | non | 2,10% | Avis Multisupport Confiance | ||

|

Millevie Initiale Caisse d’Épargne – BPCE Vie |

Entrée : 3.5% Arbitrage : 0,5%, 1 arbitrage gratuit / an Gestion : 0.8% |

oui | non | 2,15% à 3,76% | Avis Millevie Initiale | ||

|

Espace Liberté 3 Credit Agricole – Predica |

Entrée : 2% Arbitrage : 0.50% Gestion : 0.96% |

non | oui | 2,75% à 3,85% | Avis Espace Liberté 3 | ||

|

Assurance Vie Responsable Et Solidaire Maif – MAIF VIE |

Entrée : 2.4% Arbitrage : 15 €, 1 arbitrage gratuit / an Gestion : 0.7% |

non | non | 3,00% | Avis Assurance Vie Responsable Et Solidaire | ||

|

Compte Epargne Libre Avenir Multisupport Mif – MIF |

Entrée : 2% Arbitrage : 1% Gestion : 0.6% |

non | non | 3,35% | Avis Compte Epargne Libre Avenir Multisupport | ||

|

Valuance Cgp Entrepreneurs – |

Entrée : 4% Arbitrage : 0,5% (max : 75 €) Gestion : 1% |

non | non | 3,50% | Avis Valuance | ||

|

Private Vie Nortia Sa – spirica |

Entrée : 4.5% Arbitrage : 1% (min : 45 €) Gestion : 1% |

oui | oui | 1,4% à 1,6% | Avis Private Vie | ||

|

Cachemire 2 La Banque Postale – CNP Assurances |

Entrée : 3% Arbitrage : 0 € Gestion : 0.85% |

non | non | 2,3% à 3,45% | Avis Cachemire 2 | ||

|

Bpe Vie Louvre Banque Privée (Bpe) – |

Entrée : 2% Arbitrage : 0,6% (min : 15 €) Gestion : 0.9% |

non | oui | 2,4% à 3,9% | Avis Bpe Vie | ||

|

Mypga Ageas – |

Entrée : 4.5% Arbitrage : 1% (max : 300 €) Gestion : 0.8% |

non | oui | 2,5% à 3,73% | Avis Mypga | ||

|

Canopia Nortia Sa – CNP |

Entrée : 4.5% Arbitrage : 1% Gestion : 1% |

non | oui | 3,09% | Avis Canopia | ||

|

Vie Plus Impact Vie Plus – Suravenir |

Entrée : 4.5% Arbitrage : 40€, 1 arbitrage gratuit/an Gestion : 1.9% |

oui | oui | 2,2% à 2,5% | Avis Vie Plus Impact | ||

|

Actepargne 2 La France Mutualiste – |

Entrée : 0% Arbitrage : 0 Gestion : 0.77% |

non | non | 3,60% | Avis Actepargne 2 | ||

|

Arborescence Opportunites Uaf Life Patrimoine – |

Entrée : 4.75% Arbitrage : 0,8% (min : 50 €, max : 300 €) , 1 arbitrage gratuit / an Gestion : 1% |

non | oui | 1,9% à 3,6% | Avis Arborescence Opportunites | ||

|

Groupama Modulation Groupama – Groupama |

Entrée : 3% Arbitrage : 0 € Gestion : 0.96% |

non | non | 2% à 3,5% | Avis Groupama Modulation | ||

|

Groupama Premium Groupama – Groupama |

Entrée : 3% Arbitrage : 0 € Gestion : 0.96% |

non | non | 2% à 3,5% | Avis Groupama Premium | ||

|

Multeo GMF – GMF |

Entrée : 2% Arbitrage : 0,5% (min : 20 €, max : 150 €) , 1 arbitrage gratuit / an Gestion : 0.75% |

non | non | 2,70% | Avis Multeo | ||

|

Predissime 9 Crédit Agricole – Predica |

Entrée : 3% Arbitrage : 0.50% Gestion : 0.85% |

non | oui | 2,4% à 3,2% | Avis Predissime 9 | ||

|

Horizeo Banque Populaire – BPVE Vie |

Entrée : 3% Arbitrage : 0.50% Gestion : 0.8% |

non | non | 2,15% à 4,38% | Avis Horizeo | ||

|

Epargne Vie Simplicité Harmonie Mutuelle – MAIF Vie |

Entrée : 2% Arbitrage : 15€ Gestion : 0.6% |

non | non | 3,00% | Avis Epargne Vie Simplicité | ||

|

Chromatys Evolution Gan Assurances – |

Entrée : 3% Arbitrage : 0 € Gestion : 0.96% |

non | non | 2% à 3,5% | Avis Chromatys Evolution | ||

|

Maif Avenir Patrimoine Maif Solutions Financieres – MAIF VIE |

Entrée : 1.5% Arbitrage : 0,6% (min : 15 €, max : 200 €) , 1 arbitrage gratuit / an Gestion : 0.8% |

non | non | 2,75% | Avis Maif Avenir Patrimoine | ||

|

Panthea Nortia Sa – |

Entrée : 4.5% Arbitrage : 0,5% (max : 300 €) , 1 arbitrage gratuit / an Gestion : 1% |

non | oui | 2,69% | Avis Panthea | ||

|

Millevie Essentielle Caisse d’Épargne – BPCE Vie |

Entrée : 3.5% Arbitrage : 0,5%, 1 arbitrage gratuit / an Gestion : 0.8% |

non | non | 2,15% à 3,76% | Avis Millevie Essentielle | ||

|

Multiplacements Avenir BNP Paribas – Cardif |

Entrée : 1% Arbitrage : 1% Gestion : 0.85% |

non | non | 2,75% | Avis Multiplacements Avenir | ||

|

CNP Performance CNP – CNP |

Entrée : 4% Arbitrage : 0,65%, 1 arbitrage gratuit / an Gestion : 0.8% |

non | non | 2,4% à 3,6% | Avis CNP Performance | ||

|

Unep Multiselection Plus Unep – Oradéa Vie |

Entrée : 5% Arbitrage : 0.50% Gestion : 1% |

non | oui | 3,50% | Avis Unep Multiselection Plus | ||

|

Dynaplus Monceau assurances – |

Entrée : 5% Arbitrage : 0,5% (min : 35 €, max : 1500 €) Gestion : 0.8% |

non | non | 3,00% | Avis Dynaplus | ||

|

Floriane 2 Credit Agricole – Predica |

Entrée : 2.5% Arbitrage : 0.50% Gestion : 0.96% |

non | oui | 2,8% à 3,6% | Avis Floriane 2 | ||

|

Uff Prestige Plus Union Financiere De France – Aviva |

Entrée : 2.5% Arbitrage : 0,25% (max : 300 €) Gestion : 0% |

non | oui | 2,51% | Avis Uff Prestige Plus | ||

|

Advanced By Athymis Athymis Gestion – spirica |

Entrée : 2% Arbitrage : 25€ Gestion : 1.8% |

oui | oui | 1,60% | Avis Advanced By Athymis | ||

|

Floriagri Credit Agricole – Predica |

Entrée : 3% Arbitrage : 0.50% Gestion : 0.96% |

non | oui | 2,6% à 3,7% | Avis Floriagri | ||

|

Myrialis Vie Bpe – Suravenir |

Entrée : 2.9% Arbitrage : 0.80% Gestion : 0.96% |

non | oui | 2,4% à 3,9% | Avis Myrialis Vie | ||

|

Allianz Yearling Vie Allianz – Allianz |

Entrée : 4.5% Arbitrage : 0,85% (max : 500 €) , 1 arbitrage gratuit / an Gestion : 0.8% |

non | non | 2,02% à 3,82% | Avis Allianz Yearling Vie | ||

|

Acmn Opale Credit Mutuel Nord Europe – ACMN Vie |

Entrée : 3.5% Arbitrage : 0,8% (min : 10 €, max : 300 €) Gestion : 0.8% |

non | non | 2,60% à 3,10% | Avis Acmn Opale | ||

|

Ampli Grain 9 Ampli Mutuelle – |

Entrée : 0% Arbitrage : – Gestion : -% |

non | non | 3,75% | Avis Ampli Grain 9 | ||

|

Terre de vie 2 Ag2R La Mondiale – |

Entrée : 4.5% Arbitrage : 0.60% Gestion : 0.96% |

non | non | 2,25% à 4,5% | Avis Terre de vie 2 | ||

|

Actiplus Option Macif – Mutavie |

Entrée : 3% Arbitrage : 0.10% Gestion : 1% |

non | non | 3,10% | Avis Actiplus Option | ||

|

Mma Multisupports Mma – MMA |

Entrée : 4% Arbitrage : 0,5%, 1 arbitrage gratuit / an Gestion : 0.8% |

non | non | 2,25% à 3,25% | Avis Mma Multisupports | ||

|

Hsbc Evolution Patrimoine Vie HSBC – HSBC Assurances Vie |

Entrée : 2.5% Arbitrage : 0,6%, 1 arbitrage gratuit / an Gestion : 0.75% |

non | non | 2,12% à 3,28% | Avis Hsbc Evolution Patrimoine Vie | ||

|

Libre Cap MAIF – MAIF |

Entrée : 2.2% Arbitrage : 0€ Gestion : -% |

non | non | 2,50% | Avis Libre Cap | ||

|

Swisslife Evolution Plus Swisslife – Swisslife |

Entrée : 4.75% Arbitrage : 0,2% (min : 30 €) Gestion : 0.96% |

non | oui | 1,7% à 3,25% | Avis Swisslife Evolution Plus | ||

|

LCL Vie Jeune LCL – |

Entrée : 2% Arbitrage : 0.70% Gestion : 0.8% |

non | non | 2,8% à 3,6% | Avis LCL Vie Jeune | ||

|

CNP Projets CNP – CNP |

Entrée : 4% Arbitrage : 0,5%, 1 arbitrage gratuit / an Gestion : 0.9% |

non | non | 2,2% à 3,3% | Avis CNP Projets | ||

|

Vers L’Avenir Credit Agricole – Predica |

Entrée : 3% Arbitrage : 0.50% Gestion : 0.85% |

non | non | 2,6% à 2,8% | Avis Vers L’Avenir | ||

|

Hoche Patrimoine Evolution Banque Neuflize Obc – Neuflize Vie |

Entrée : 2.5% Arbitrage : 1% Gestion : 1% |

non | oui | 2,00% | Avis Hoche Patrimoine Evolution | ||

|

Triptis Patrimoine Neuflize Vie – Neuflize Vie |

Entrée : 2.5% Arbitrage : 1% Gestion : 1% |

non | oui | 2,00% | Avis Triptis Patrimoine | ||

|

Satinium La Banque Postale – Allianz |

Entrée : 3% Arbitrage : 0,5% (min : 45 €, max : 150 €) Gestion : 1% |

oui | non | 1,95% | Avis Satinium | ||

|

Espace Invest 5 Generali – Generali |

Entrée : 4.5% Arbitrage : 0,6% (min : 15 €, max : 200 €) , 1 arbitrage gratuit / an Gestion : 1% |

non | oui | 2,75% | Avis Espace Invest 5 | ||

|

Himalia Generali – Generali |

Entrée : 4.5% Arbitrage : 1% (min : 30 €) , 1 arbitrage gratuit / an Gestion : 1% |

oui | oui | 2,75% | Avis Himalia | ||

|

Diade évolution Credit Mutuel Nord Europe – ACMN Vie |

Entrée : 5% Arbitrage : 1 arbitrage gratuit / an puis 0,5% Gestion : 0.9% |

non | oui | 2,50% | Avis Diade évolution | ||

|

Primonial Serenipierre Primonial Assurances – Primonial Assurances |

Entrée : 5% Arbitrage : 0,8% (min : 15 €) Gestion : 0.95% |

non | oui | 2,5% à 4,2% | Avis Primonial Serenipierre | ||

|

Vivepargne 2 Ag2R La Mondiale – Ag2R La Mondiale |

Entrée : 3% Arbitrage : 15 €, 1 arbitrage gratuit / an Gestion : 0.8% |

non | non | 2,25% | Avis Vivepargne 2 | ||

|

Allianz Multi Epargne Vie Allianz – Allianz |

Entrée : 4.5% Arbitrage : 0,85% (max : 500 €) , 1 arbitrage gratuit / an Gestion : 0.9% |

non | non | 2,02% à 3,82% | Avis Allianz Multi Epargne Vie | ||

|

Patrimoine Options Credit Mutuel – |

Entrée : 2% Arbitrage : 0.50% Gestion : 0.8% |

non | oui | 2,00% à 2,70% | Avis Patrimoine Options | ||

|

Expert Premium Swisslife – Swisslife |

Entrée : 4.75% Arbitrage : 0,5% (min : 50 €) Gestion : 1% |

non | oui | 1,7% à 3,25% | Avis Expert Premium | ||

|

Abeille vie Epargne Plurielle Aviva – Abeille vie |

Entrée : 4.5% Arbitrage : 0 € Gestion : 1% |

non | non | 2,10% | Avis Abeille vie Epargne Plurielle | ||

|

Entraid’Epargne Carac Carac – Carac |

Entrée : 2.44% Arbitrage : – Gestion : -% |

oui | oui | 3,50% | Avis Entraid’Epargne Carac | ||

|

Carac Epargne Vivre Ensemble Carac – Carac |

Entrée : 2.44% Arbitrage : – Gestion : -% |

oui | oui | 3,50% | Avis Carac Epargne Vivre Ensemble | ||

|

Ebene Societe Generale – Sogécap |

Entrée : 2.5% Arbitrage : 0,5% (max : 75 €) Gestion : 0.84% |

non | oui | 3,05% à 3,6% | Avis Ebene | ||

|

Libressur Selection Vie Banque Populaire – BPVE Vie |

Entrée : 0% Arbitrage : 0.005 Gestion : 1% |

non | oui | 1.03% | Avis Libressur Selection Vie | ||

|

Gaipare Selectissimo Gaipare – |

Entrée : 3.95% Arbitrage : 1% (min : 30 €, max : 500 €) , 1 arbitrage gratuit / an Gestion : 1% |

non | non | 2,55% | Avis Gaipare Selectissimo | ||

|

Multisupport 3 Areas Assurances – |

Entrée : 4.5% Arbitrage : 0,5% (min : 10 €, max : 50 €) , 1 arbitrage gratuit / an Gestion : 1% |

non | non | 2,50% | Avis Multisupport 3 | ||

|

Performance absolue Apicil – Apicil |

Entrée : 0% Arbitrage : 1 arbitrage gratuit / an puis 0,2% + 15€ Gestion : 0.96% |

non | non | 2,50% | Avis Performance absolue | ||

|

Compte Epargne Famille Carac – Carac |

Entrée : 2.44% Arbitrage : – Gestion : -% |

oui | non | 3,30% | Avis Compte Epargne Famille | ||

|

Arpeges Axa France – Axa |

Entrée : 4.85% Arbitrage : 0.80% Gestion : 0.96% |

non | non | 2% à 3% | Avis Arpeges | ||

|

Carac Avenir Carac – Carac |

Entrée : 2.44% Arbitrage : – Gestion : -% |

oui | oui | 3,30% | Avis Carac Avenir | ||

|

Cler Agipi – |

Entrée : 4.85% Arbitrage : 0,8% (min : 12 €) , 1 arbitrage gratuit / an Gestion : 1% |

non | non | 2,50% | Avis Cler | ||

|

Carac Epargne Plenitude Carac – Carac |

Entrée : 2.44% Arbitrage : – Gestion : -% |

oui | oui | 3,30% | Avis Carac Epargne Plenitude | ||

|

Primonial Target + Primonial Assurances – Primonial Assurances |

Entrée : 5% Arbitrage : 1% Gestion : 0.98% |

non | oui | 3,10% | Avis Primonial Target + | ||

|

Privilege Axa France Vie – Axa |

Entrée : 4.85% Arbitrage : 0,8%, 4 arbitrages gratuits / an Gestion : 0.96% |

non | non | 2% à 3% | Avis Privilege | ||

|

Compte Epargne Carac Carac – Carac |

Entrée : 2.44% Arbitrage : – Gestion : -% |

oui | non | 3,30% | Avis Compte Epargne Carac | ||

|

Uff Compte Avenir Plus Union Financiere De France – Abeille Vie |

Entrée : 4% Arbitrage : 0.60% Gestion : 0.7% |

non | non | 2,51% | Avis Uff Compte Avenir Plus | ||

|

Hoche Patrimoine Multisupport Banque Neuflize Obc – Neuflize Vie |

Entrée : 2.5% Arbitrage : 1% Gestion : 1% |

non | non | 2,00% | Avis Hoche Patrimoine Multisupport | ||

|

Carissime Par Transferts Credit Agricole – Predica |

Entrée : 4.5% Arbitrage : 1% Gestion : 0.6% |

non | non | 2,20% | Avis Carissime Par Transferts | ||

|

Solesio Vie La Banque Postale – CNP Assurances |

Entrée : 3.5% Arbitrage : 0 € Gestion : 0.8% |

non | non | 1,30% | Avis Solesio Vie | ||

|

Epargne Generali PlatiniuM Generali – Generali |

Entrée : 3.5% Arbitrage : 0,6% (max : 300 €) Gestion : 1% |

non | non | 1,9% à 3,5% | Avis Epargne Generali PlatiniuM | ||

|

Octuor Generali – Generali |

Entrée : 4.5% Arbitrage : 1% (min : 30 €) , 1 arbitrage gratuit / an Gestion : 1% |

non | non | 2,75% | Avis Octuor | ||

|

Amadeo Excellence Vie Axa France – Axa |

Entrée : 5% Arbitrage : 0,6% (min : 70 €) Gestion : 1% |

non | non | 2,1% à 3,1% | Avis Amadeo Excellence Vie | ||

|

Pierre De Soleil 2 Ag2R La Mondiale – Ag2R La Mondiale |

Entrée : 3% Arbitrage : 0,8%, 1 arbitrage gratuit / an Gestion : 1% |

non | non | 2,80% | Avis Pierre De Soleil 2 | ||

|

Terre D’Excellence 2 Ag2R La Mondiale – Ag2R La Mondiale |

Entrée : 3% Arbitrage : 0,8%, 1 arbitrage gratuit / an Gestion : 1% |

non | non | 2,80% | Avis Terre D’Excellence 2 | ||

|

Toscane Vie La Banque Postale – CNP Assurances |

Entrée : 2% Arbitrage : 0 € Gestion : 0.95% |

non | non | 1,23% | Avis Toscane Vie | ||

|

Signature Premium Mma – MMA |

Entrée : 4.9% Arbitrage : 0,8% (min : 30 €) Gestion : 1.1% |

non | non | 2,25% à 3,25% | Avis Signature Premium | ||

|

Allianz Vie Fidélité Allianz – Allianz |

Entrée : 4.5% Arbitrage : 2.50% Gestion : 0.014% |

non | non | 2,02% à 3,82% | Avis Allianz Vie Fidélité | ||

|

Vivaccio La Banque Postale – CNP Assurances |

Entrée : 4% Arbitrage : 0 € Gestion : 0.85% |

non | non | 1,30% | Avis Vivaccio | ||

|

Odyssiel Axa – Axa |

Entrée : 4.85% Arbitrage : 1% Gestion : 0.96% |

non | non | 2% à 3% | Avis Odyssiel | ||

|

Echiquier Club Financiere De L’Echiquier – |

Entrée : 2.5% Arbitrage : 1% Gestion : 1% |

non | oui | 2,00% | Avis Echiquier Club | ||

|

Swisslife Strategic Vie Generation Swisslife – Swisslife |

Entrée : 4.75% Arbitrage : 0,2% + 30 €, 1 arbitrage gratuit / an Gestion : 0.96% |

non | non | 1,7% à 3,25% | Avis Swisslife Strategic Vie Generation | ||

|

Signature Actifs Mma – MMA |

Entrée : 4.9% Arbitrage : 0,8% (min : 30 €) Gestion : 1.1% |

non | non | 2,25% à 3,25% | Avis Signature Actifs | ||

|

Batiretraite 2 Smavie – |

Entrée : 0% Arbitrage : – Gestion : -% |

non | non | 2,30% | Avis Batiretraite 2 | ||

|

Mif Intergenerations Mif – MIF |

Entrée : 2% Arbitrage : – Gestion : -% |

non | non | 3,35% | Avis Mif Intergenerations | ||

|

Mif Projet Vie Mif – MIF |

Entrée : 2% Arbitrage : – Gestion : -% |

non | non | 3,35% | Avis Mif Projet Vie | ||

|

GMF Certigo GMF – GMF |

Entrée : 3% Arbitrage : 1% Gestion : 0.75% |

non | non | 2,70% | Avis GMF Certigo | ||

|

Sequoia Societe Generale – Sogécap |

Entrée : 3% Arbitrage : 0,5% (max : 75 €) Gestion : 0.96% |

non | oui | 2,75% à 3,63% | Avis Sequoia | ||

|

Nouveau Cap MAIF – MAIF |

Entrée : 2.2% Arbitrage : Gestion : -% |

non | non | 2,50% | Avis Nouveau Cap | ||

|

Plan Epargne Enfant Banque Populaire – BPVE Vie |

Entrée : 2% Arbitrage : 0.50% Gestion : 0.96% |

non | non | 2,04% à 3,57% | Avis Plan Epargne Enfant | ||

|

Retraite Mutualiste Du Combattant Carac – Carac |

Entrée : 2.1% Arbitrage : – Gestion : -% |

non | non | 4,10% | Avis Retraite Mutualiste Du Combattant | ||

|

Rytmo 3 Bred Banque Populaire – PREPAR-VIE |

Entrée : 3% Arbitrage : 0.50% Gestion : 0.7% |

non | non | 2,61% | Avis Rytmo 3 | ||

|

Espace Horizon 8 Generali – Generali |

Entrée : 4.5% Arbitrage : 0,6% (min : 15 €, max : 200 €) , 1 arbitrage gratuit / an Gestion : 0.96% |

non | oui | 2,75% | Avis Espace Horizon 8 | ||

|

Helios Selection Le Conservateur – Le Conservateur |

Entrée : 3% Arbitrage : 1 arbitrage gratuit / an puis 0,5% Gestion : 0.96% |

non | non | 1,1% à 4,25% | Avis Helios Selection | ||

|

BNP Multiplacements 2 Bnp Paribas – CARDIF |

Entrée : 4.75% Arbitrage : 1% Gestion : 0.96% |

non | non | 2,75% | Avis BNP Multiplacements 2 | ||

|

Batiretraite Multicompte Smavie – |

Entrée : 2.5% Arbitrage : 0,5%, 1 arbitrage gratuit / an Gestion : 0.84% |

non | non | 2,30% | Avis Batiretraite Multicompte | ||

|

Compte Epargne Transmission Mif – MIF |

Entrée : 2% Arbitrage : – Gestion : -% |

non | non | 2,65% | Avis Compte Epargne Transmission | ||

|

Plan Jinko Credit Mutuel Nord Europe – ACMN Vie |

Entrée : 0% Arbitrage : – Gestion : -% |

non | non | 2,60% | Avis Plan Jinko | ||

|

Plan Eparmil AGPM – |

Entrée : 1% Arbitrage : – Gestion : % |

2,55% | Avis Plan Eparmil | ||||

|

Floripro Credit Agricole – Predica |

Entrée : 3% Arbitrage : 0.50% Gestion : 0.96% |

non | oui | 2,6% à 3,7% | Avis Floripro | ||

|

Radiance Humanis Vie Groupe Humanis – Apicil |

Entrée : 4.5% Arbitrage : 0,2% + 15 €, 1 arbitrage gratuit / an Gestion : 0.96% |

non | non | 2,50% | Avis Radiance Humanis Vie | ||

|

ASAC Epargne Handicap Fapes – Allianz |

Entrée : 2% Arbitrage : – Gestion : -% |

non | non | 2,2% à 2,44% | Avis ASAC Epargne Handicap | ||

|

Nuances 3D Caisse d’Épargne – BPCE Vie |

Entrée : 5% Arbitrage : 0 € Gestion : 0.95% |

non | non | 2,05% à 3,08% | Avis Nuances 3D | ||

|

Unep Avenir Retraite Unep – |

Entrée : 4.85% Arbitrage : 0,8% (min : 40 €) , 1 arbitrage gratuit / an Gestion : 1.08% |

non | oui | 2,2% à 2,5% | Avis Unep Avenir Retraite | ||

|

Gaipare Vie Generation Gaipare – |

Entrée : 4.5% Arbitrage : 0 € Gestion : 0.9% |

non | non | 2,2% à 2,5% | Avis Gaipare Vie Generation | ||

|

Allianz Vie Generation Allianz – Ag2R La Mondiale |

Entrée : 4.5% Arbitrage : 0 € Gestion : 0.9% |

non | non | 2,2% à 2,5% | Avis Allianz Vie Generation | ||

|

Asac Vie Génération Fapes – Allianz Vie |

Entrée : 4.5% Arbitrage : 0 € Gestion : 0.9% |

non | non | 2,2% à 2,5% | Avis Asac Vie Génération | ||

|

GMF Altineo GMF – GMF |

Entrée : 3% Arbitrage : – Gestion : -% |

non | non | 2,70% | Avis GMF Altineo | ||

|

GMF Compte Libre Croissance GMF – GMF |

Entrée : 3% Arbitrage : – Gestion : -% |

non | non | 2,70% | Avis GMF Compte Libre Croissance |

FAQ : questions fréquentes

Plus qu’un placement, l’assurance vie est une enveloppe fiscale. Ce qui veut dire que c’est un « compte » dans lequel on peut réaliser divers investissements, boursiers ou immobiliers. Elle donne aussi la possibilité de faire un placement sécurisé au sein du fonds euro, dont le capital est garanti. On vous en dit plus sur le fonctionnement de l’assurance vie ici !

Le choix de votre assurance vie ne doit pas reposer uniquement sur des critères quantitatifs. Vous devez d’abord définir vos objectifs :

– gérer vous–même ou déléguer la gestion ;

– viser la rentabilité à long terme, auquel cas mieux vaut une assurance vie avec une belle gamme de supports boursiers ;

– ou viser des revenus stables mais modérés, auquel cas mieux vaut une belle gamme de supports immobiliers ;

– ou viser la sécurité, et dans ce cas, la performance du fonds euro sera primordiale.

Ensuite, vous n’avez qu’à vous reporter à notre comparatif !

Tout simplement parce que leurs assurances-vie ne sont pas à la hauteur (avec généralement des frais plus importants) !

Le taux des assurances-vie – ou plutôt celui du fonds euro à capital garanti – peut aller de 1% pour les moins bons contrats à près de 4,65% pour les meilleurs (en 2024). Mais pensez aussi aux supports boursiers que vous pouvez mettre dans l’assurance-vie et qui peuvent rapporter beaucoup plus !

Le fonds euro est un placement garanti qu’on ne trouve que dans une assurance vie ou un PER. A contrario, les unités de compte sont tous les autres supports d’investissement (bourse, immobilier, etc.).

Oui ! Vous trouverez les meilleurs PER ici. Cela peut être intéressant si vous souhaitez ouvrir un Plan d’Épargne Retraite en complément d’une assurance-vie.

Si vous êtes à la recherche d’un placement respectueux de la planète (placement ISR) avec une sélection des entreprises parmi les plus vertueuses dans votre assurance-vie je vous conseille Goodvest. Pour davantage de choix et un comparatif centré sur l’écoresponsabilité, consultez cet article !

Non, il n’existe pas d’assurances-vie 100% sans frais, bien que certains courtiers et certaines banques utilisent cette terminologie. Il s’agit tout au mieux d’assurances-vie sans frais liés au contrat (versement, arbitrage, sortie, gestion…).

Certaines fintech sont parfois qualifiées de robo-advisor, dans le sen où une partie du conseil est automatisée. C’est par exemple le cas de Nalo, Yomoni, Ramify, ou encore Mon Petit Placement.

Si vous hésitez entre les deux spécialistes de la gestion pilotée, vous pouvez consulter notre comparatif dédié : Yomoni ou Nalo ?

Pour investir dans l’or depuis une assurance-vie, nous vous conseillons Linxea Avenir qui propose un certificat (sorte d’ETF sur l’or).

Une entreprise n’a pas le droit d’ouvrir une assurance vie. En revanche, elle a le droit de placer ses excédents de trésorerie sur un contrat de capitalisation. Elle peut également investir en bourse via un compte titre (compte société), ouvrir un compte à terme ou encore investir dans l’usufruit d’une SCPI.

Il y a plusieurs façons d’épargner pour vos enfants :

– Vous pouvez ouvrir une assurance-vie à votre nom et désigner vos enfants comme bénéficiaires. Dans ce cas ils recevront le capital à votre décès.

– Et vous pouvez aussi ouvrir une assurance-vie en leur nom, et dans ce cas ils pourront avoir la jouissance du contrat à leur majorité.

Toutes les assurances-vie ne peuvent pas être ouvertes au nom d’un mineur. On vous aide à choisir le bon contrat dans cet article : assurance vie pour enfant : conseil & sélection.

Un courtier doit nécessairement être enregistré dans des registres professionnels (ORIAS notamment). Par ailleurs, la plupart des courtiers sont aussi Conseillers en Investissement Financiers (CIF) et doivent, pour cela, adhérer à une association de professionnels agrée par l’AMF. Si vous avez un doute, pensez à vérifier ces éléments avant de vous engager.

Nous mettons à jour nos données au moins une à deux fois par an. Par ailleurs, il n’est pas rare que de nouvelles assurances-vie intègrent notre classement en cours de route !

Oui, bien sûr ! Vous pouvez en avoir autant que vous voulez. Il est même conseillé de diversifier ! En effet, en cas de défaillance de la compagnie d’assurances, chaque contrat est garanti à hauteur de 70 000 € par l’État (à condition de les ouvrir auprès d’assureurs différents). Je vous en dis plus dans cet article dédié : « ouvrir plusieurs assurances-vie ».

BoursoVie l’assurance-vie de BoursoBank n’est pas la plus mauvaise, mais elle n’est pas non plus la meilleure. Dans notre classement, l’assurance-vie de la banque en ligne se positionne derrière celle des courtiers spécialisés. Ses frais sont plus élevés et sa gestion pilotée déçoit (vous pouvez d’ailleurs le voir dans notre analyse « Yomoni ou Boursorama« ). Vous pouvez aussi retrouver plus de détails dans notre avis dédié à BoursoVie.

Les pires assurances-vie sont généralement des contrats commercialisés par les grandes banques de réseaux. En effet, les clients y sont captifs et peu renseignés, les banquiers en profitent donc généralement pour pratiquer des frais plus élevés qu’ailleurs. On vous donne notre palmarès des pires assurances-vie ici !

- Performances des fonds en euros des assurances-vie de Generali : https://www.generali.fr/actu/taux-rendement-pb/