Définition : qu’est que l’effet de levier ?

En bourse, l’effet de levier consiste à emprunter de l’argent pour l’investir et ainsi augmenter les perspectives de gains.

La terminologie fait référence à l’effet de levier physique que vous pouvez obtenir, par exemple, pour soulever un objet. Plus votre levier sera grand, et plus votre force sera décuplée. Il en va de même avec le levier financier : plus vous vous endettez et plus votre retour sur investissement potentiel sera élevé.

On appelle généralement « levier » le montant emprunté ou la part de celui-ci dans votre investissement total. Par exemple, si vous avez 10 € et que votre levier est de 90 €, vous pourrez investir 100 €. Dans ce cas, on dira que vous avez un levier de 10 pour 1.

Exemple de calcul d’effet de levier

Prenons un exemple simple pour mesurer l’intérêt (et les risques) de l’effet de levier :

- vous avez 1000 euros de liquidités ;

- vous investissez avec un levier de 1 pour 5 :

- donc votre courtier vous finance à hauteur de 4 000 €

- vous achetez 5 000 € d’action d’une entreprise donnée.

Supposons maintenant que l’action s’apprécie de 10% :

- vos actions valent maintenant 5 500 € ;

- vous avez donc fait une plus-value de 500 € ;

- vous rendez les 4000 € à votre courtier.

➡️ Gain de l’opération : 500 € (sans tenir compte des frais). Soit 50% de performance (calculée sur les 1000 € de mise initiale).

⚠️ Mais attention, si l’action baisse de 10% vous perdez 50%, et si elle baisse de 20% vous avez tout perdu ! L’effet de levier est un d’ailleurs un des rares moyens qui « permet » de tout perdre en bourse.

Comment investir en Bourse avec un effet de levier ?

On dit souvent que l’un des avantages de l’investissement immobilier est de pouvoir obtenir un effet de levier. En effet, lorsque vous achetez un bien immobilier, vous le faites souvent à crédit. Vous contractez un prêt immobilier qui représente en général la plus grande partie de votre acquisition. Si ce bien s’apprécie dans le temps, la plus-value dégagée n’en sera que plus importante.

❌ Si vous allez voir votre banquier en lui expliquant que vous souhaitez emprunter de l’argent pour acheter des actions, vous risquez d’être vite éconduit ! Pourtant, l’effet de levier peut-être un moyen de concrétiser des gains plus rapidement.

➡️ Heureusement, il existe beaucoup d’autres façons d’obtenir un résultat similaire.

Les produits à effet de levier

La première possibilité qui s’offre à vous est d’utiliser des produits dérivés à effet de levier.

Plutôt que d’acheter directement une action, vous achetez un produit dont le prix dépend de celui de l’action visée, appelé sous-jacent.

Il existe un grand nombre de produits à effet de levier, citons les principaux. ⤵️

Les CFD (Contract For Difference)

Les CFD sont les produits les plus intuitifs puisque la performance d’un CFD est tout simplement égale à la différence entre le prix d’achat et le prix de revente multiplié par un effet multiplicateur. Avec les CFD, vous pouvez obtenir un levier de 1 pour 5 sur les actions et de 1 pour 20 sur les indices boursiers. Finalement, avec un CFD sur action, c’est un peu comme si vous achetiez une action et que la performance de celle-ci était multipliée par 5. Attention toutefois, car c’est aussi vrai pour les pertes !

Consultez notre article dédié, pour en savoir plus sur les CFD !

Les ETF à effet de levier

Un ETF, aussi appelé tracker, est un fonds d’investissement coté en bourse qui réplique un indice boursier. Vous pouvez, par exemple, acheter des parts d’ETF CAC 40 pour en obtenir la performance.

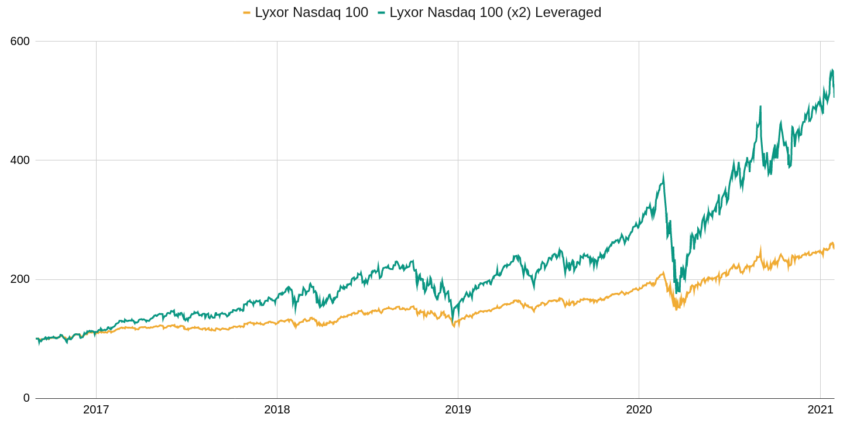

Mais si vous souhaitez obtenir deux fois la performance de l’indice, c’est aussi possible avec un ETF x2 ou ETF Leveraged. Avec un ETF à effet de levier, c’est la société de gestion qui gère l’ETF qui s’endette pour acheter plus de titres.

Ci-dessous, la performance d’un ETF à effet de levier comparé au même ETF sans effet de levier.

Vous devez toutefois savoir qu’avec les ETF, l’effet de levier est quotidien. Autrement dit, le gérant s’endette le matin, achète les titres à l’ouverture de la bourse, et les revend le soir. En conséquence, la performance obtenue sera assez différente d’avec un CFD.

🚨 En conséquence, une forte volatilité peut entraîner une performance décevante. On vous en dit plus dans notre article dédié aux ETF à effet de levier.

Les autres produits à effet de levier

Les CFD et les ETF a effet de levier sont les produits les plus simples à comprendre et à utiliser. Mais ce ne sont pas les seuls. Vous pourriez aussi investir avec les produits suivants :

- Les contrats à terme, ou futures : ce sont des contrats qui vous engagent sur une transaction future avec un prix fixé à l’avance. Si vous êtes acheteur et que le prix à échéance se révèle plus élevé que le prix initialement fixé, vous touchez la différence. Autrement, vous devez essuyer la perte dans l’autre sens.

- Les options ou des warrants, ce sont des contrats qui vous donnent le droit d’acheter un actif à une date donnée et à un prix fixé à l’avance. À échéance, si le prix se révèle effectivement plus élevé que celui conclut au départ, vous réalisez une plus value. En revanche, si le prix est en dessous, vous ne payez pas la différence. Les options sont donc moins risquées que les futures, mais leur coût initial est plus important.

- Les turbos : ce sont des produits qui permettent d’obtenir un effet de levier en contrepartie d’un « barrière désactivante ». Si jamais le cours du sous-jacent passe en dessous de cette barrière, vous perdez la totalité de votre mise.

Le SRD – Système de règlement différé

Certains courtiers en bourse proposent un système de règlement différé, généralement appelé SRD. Le SRD permet de régler vos achats à la fin du mois, cela fonctionne un peu comme une avance. Imaginons que vous achetiez 10 actions à 100 € le titre pour un investissement total de 1000 €. Avec le SRD, votre courtier ne vous demandera que 200 €, au moment de l’achat et le reste sera soldé en fin de mois, en même tant que la revente des titres. Si l’action prend 1 %, en fin de mois les titres sont revendus et vous récupérez 10 € de plus-value et les 200 € initialement avancés. En revanche, si l’action perd 1 %, vous devez régler 10 € à cotre courtier et vous ne récupérez que 190 € sur votre mise de départ.

❌ De mon point de vue, le SRD n’est pas idéal pour plusieurs raisons :

- Le SRD est très coûteux. Votre emprunt sera facturé de l’ordre de 8 % dans une banque en ligne comme Boursorama, Fortuneo ou BforBank.

- Peu de titres sont éligibles aux SRD. Il s’agit essentiellement d’une centaine d’actions françaises, alors que les CFD couvrent plusieurs milliers d’actions des grandes bourses internationales, ainsi que des indices boursiers ou encore des matières premières.

- Le fait de devoir clôturer votre position en fin de mois est contraignant et, si vous voulez la prolonger, des frais vous seront demandés.

Cela a poussé certains courtiers à mettre en place leur propre système de trading sur marge. C’est en particulier le cas de DEGIRO et d’Interactive Brokers, dont le système est très simple et peu coûteux. On détaille cela tout de suite.

Les meilleurs courtiers pour investir avec effet de levier

Courtiers généralistes : investissement sur marge et produits dérivés

Un gamme de produits d’investissement très large et une plateforme high tech

- Futurs & options

- 0 frais de sortie

- 0 frais de garde/inactivité

- Liquidités rémunérées

transfert offert

Courtiers spécialistes des CFD

* Par carte bancaire

Avertissement sur l’utilisation des CFD : 51% des particuliers perdent de l’argent avec les CFD chez eToro, 72% chez XTB et 70% sur Capital.com. Soyez sûr de vous permettre de prendre le risque élevé de perdre votre argent.

DEGIRO et Interactive Brokers sont deux excellents courtiers à bien des égards :

- un univers d’investissement hyper large : 37 places boursières pour DEGIRO et 145 pour IB !

- leurs frais sont parmi les plus faibles du marché : comptez 1€ par transaction seulement chez DEGIRO et un peu plus chez Interactive Brokers et Saxo.

- Degiro et Interactive Brokers ont instauré leur propre système de trading sur marge et donne donc un effet de levier sur quasiment tous les placements boursiers (actions, obligations, fonds d’investissement, ETF, etc).

- Les coûts de financement seront entre 4,5% et 5,90% par an chez DEGIRO et [1,5% + taux interbancaire] chez Interactive Brokers (ce dernier est donc moins cher).

Avec Saxo c’est un peu différent car vous avez encore d’autres possibilités pour obtenir un effet de levier :

- Acheter des titres au SRD, ce qui sera toutefois le plus coûteux ;

- Ou utiliser tout autre produit dérivé : les futures, les turbos, les warrants et même des options !

En outre, à mon sens, la plateforme de trading de Saxo est la plus agréable.

➡️ Comment choisir ?

- vous privilégiez la simplicité (tant sur les frais que sur l’interface) : allez chez DEGIRO ;

- vous privilégiez les frais réduits : allez chez Interactive Brokers ;

- vous privilégiez le confort de la plateforme et l’exhaustivité des possibilités : allez chez Saxo.

Les autres courtiers que nous avons sélectionnés permettent, quant à eux, d’acheter des CFD :

- XTB, eToro et Capital.com proposent des actions et des ETF en plus des CFD ;

- CMC Markets ne propose que des CFD mais couvre davantage de marchés.

➡️ On vous en dit plus dans notre comparatif des plateformes de trading !

Notez au passage que les CFD ne sont pas dénués de frais :

- à la transaction ils prennent souvent la forme d’un spread (écart entre le prix d’achat et le prix de vente).

- le financement entraîne aussi le paiement d’un taux d’intérêt, de l’ordre de 2 à 3 % par an en plus du taux interbancaire.

Comprendre les risques liés à l’effet de levier

L’effet de levier est alléchant dans la mesure où il permet de multiplier vos gains. Mais cela suppose que vous soyez sûr de vous et de vos investissements. Si vous faites un pari perdant, ce sont vos pertes qui seront multipliées ! Ainsi l’utilisation de l’effet de levier est une des rares situations qui peut vous amener à tout perdre en bourse.

Par ailleurs, la plupart des produits à effet de levier entraînent des appels de marge. C’est aussi le cas du SRD et du trading sur mare de DEGIRO. Un appel de marge intervient lorsque votre courtier en bourse considère que vous n’avez plus assez de liquidités pour couvrir vos pertes éventuelles.

Pour comprendre, imaginons que vous achetiez 1 000 € d’actions avec un apport en liquidité de 200 €. Si vos actions baissent de 10 %, vous perdez 100 €. Avec les 200 € initiaux vous pouvez encore couvrir vos pertes, vous avez de la « marge ». Mais si vos actions baissent à nouveau de 10 %, vos liquidités ne vous permettent plus de couvrir des pertes supplémentaires. Votre courtier va donc vous imposer d’ajouter des liquidités supplémentaires au cas où vos actions continueraient à baisser ; c’est un « appel de marge ». Si jamais vous ne pouvez pas apporter les liquidités supplémentaires, vos positions seront clôturées et vos pertes concrétisées.

🚨 On voit ici que les appels de marge risquent de vous faire fermer vos positions au pire moment. Au fond, vous pourriez avoir raison : peut-être que l’action que vous avez achetée va réellement s’apprécier après une baisse momentanée. Mais, avec un effet de levier trop important, vous êtes dans la position de celui qui n’a pas le luxe d’être patient. Un marché volatil est donc particulièrement difficile à pratiquer si vous avez trop d’effet de levier.

Évitez les pièges de l’effet de levier

Pour éviter les pièges de l’effet de levier, vous devez avoir plusieurs réflexes :

- Diversifiez. C’est valable tout le temps mais encore plus avec l’effet de levier. Vous avez beau avoir une très forte conviction, vous pouvez vous tromper, si c’est le cas vous perdrez gros.

- N’abusez pas. L’effet de levier peut avoir un côté addictif, plus vous en prenez et plus vous gagnez… jusqu’au jour où vous vous trompez. Pour éviter de vous retrouver dans une situation intenable, évaluez les risques. Êtes-vous en mesure de tenir vos positions si vos titres baissent de 30 ou 40 % ? Si ce n’est pas le cas, votre levier est trop important.

- Mettez des stop-loss. Si malgré tout vous souhaitez avoir un levier important, il est nécessaire de programmer des ordres stop loss. Un ordre stopp loss se déclenche automatiquement si un titre baisse en dessous d’un niveau prédéfini. C’est une façon de se protéger contre une baisse trop forte, vous coupez avant que cela ne dégénère. C’est une technique très utilisée par les day traders et les amateurs de scalping. Avec un stop loss, vous maîtriserez votre perte maximale.

Avant de prendre des positions importantes, je vous conseille de tester différentes plateformes et différents produits à effet de levier pour bien comprendre leur fonctionnement et les mécanismes de marge associés.

Questions fréquentes

Pour investir avec un effet de levier vous avez le choix entre :

– le SRD (Service de Règlement différé) – non recommandé ;

– les produits dérivés : CFD, warrants, et turbos (entre autres) ;

– les systèmes de trading sur marge de certains courtiers comme DEGIRO ou Interactive Brokers.

Pour cela il suffit d’acheter des actions (ou d’autres placements boursiers) directement au comptant.

L’effet de levier fait principalement intervenir deux types de frais :

– les frais de courtage, comme pour une transaction au comptant ;

– les frais de financement (à un taux d’intérêt donné), comme pour n’importe quel crédit. Comptez alors entre 1,5% et 8% par an selon les courtiers.

Recevez notre guide gratuit pour bien investir en bourse

Recevez notre guide gratuit pour investir en bourse ! Ça m'interesse !Prenez le pouvoir sur vos finances personnelles !

Avertissements

Les articles, conseils, commentaires et opinions formulés sur Finance Héros ne constituent pas des conseils en investissement au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier, et ne sauraient remplacer un conseil personnalisé prodigué par une personne habilitée à la suite d’une étude approfondie des besoins de son client.

A toute fins utiles, nous rappelons également à nos lecteurs que les performances passées ne préjugent pas des performances futures et qu'investir comporte un risque de perte en capital.

Certains produits d'investissement présentés sur ce site sont complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. C'est en particulier le cas de CFD. Entre 74 et 89 % des comptes de clients de détail perdent de l'argent lors de la négociation de CFD. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque élevé de perdre votre argent avant de les utiliser.

★ ★ ★ ★ ★ 164 reviews