Le CAC PME est un indice boursier dédié aux plus petites capitalisations boursières françaises. Il est publié par Euronext, principale bourse de la zone Euro. L’indice a été constitué en réponse à la création du plan d’épargne PEA PME en 2014, sous François Hollande, avec l’objectif de flécher une partie de l’épargne des Français vers les PME françaises.

Si vous souhaitez suivre la valeur de l’indice, notez que son ticker est le CAPME et son code ISIN est le FR0011710375

Comment est calculé le CAC PME ?

Comme tous les indices boursiers publiés par Euronext, le CAC PME est pondéré proportionnellement à la capitalisation boursière de chacune des entreprises qui le compose. Observez que, dans ce calcul, l’indice tient seulement compte du pourcentage des actions qui sont effectivement cotées en Bourse (on parle de partie flottante).

La valeur de l’indice émise par Euronext est Price Return, elle ne tient pas compte des dividendes. Il faut s’intéresser au CAC PME GR pour les inclure. Cela étant dit, le CAC PME suit des petites capitalisations qui préfèrent généralement réinvestir leurs bénéfices pour assurer leur croissance plutôt que de verser des dividendes. La différence entre le CAC PME GR et le CAC PME est donc moins marquée qu’entre le CAC 40 GR et le CAC 40.

Historique des performances du CAC PME

L’indice CAC PME a été créé le 21 février 2014 avec une valeur de 1250 points, il a atteint son bas historique à 671,17 points le 20 mars 2020 au plus fort de la crise sanitaire. Courant 2021, sa valeur est légèrement inférieure à sa valeur initiale avec 1220 points soit légèrement moins qu’à sa création.

Toutefois, si on inclut les dividendes, la performance de l’indice est légèrement positive et de l’ordre de 1% par an. Comparée au CAC 40, la performance de son petit frère est donc médiocre, comme en témoigne le graphique ci-dessous.

Par ailleurs, l’indice MSCI France Small Cap, qui a aussi pour but de répliquer la performance des petites capitalisations françaises a une performance annualisée de 7,21% sur la même période. C’est bien mieux que le CAC PME !

La composition du CAC PME

Quels sont les critères de sélection du CAC PME ?

Remarquez que lorsqu’on parle de petites ou moyennes entreprises, le critère est relatif. Les principaux émetteurs d’indices reconnus comme MSCI classent les entreprises de chaque pays de la façon suivante:

- Les plus grandes représentent 70% de la capitalisation boursière de l’ensemble du pays.

- Les moyennes représentent les 15% suivants.

- Les petites entreprises, quant à elles, représentent les derniers 15%.

Et, il existe bien sûr un grand nombre d’entreprises qui ne sont pas cotées et dont la taille est généralement inférieure à celles qui le sont.

La notion de taille est donc propre à chaque pays. Par exemple, le market cap médian d’une small cap aux États-Unis est de 1 800 millions de dollars contre 800 millions de dollars en France, soit plus du double!

Concernant le CAC PME, l’émetteur de l’indice, choisit les 40 plus grandes entreprises parmi celles éligibles au PEA-PME et dont le siège social est en France. Pour qu’une entreprise soit éligible au PEA PME, il faut que :

- celle-ci paie l’impôt sur les sociétés ;

- le nombre de salariés de l’entreprise n’excède pas 5000 ;

- le chiffre d’affaires est d’au plus 1 500 millions d’euros d’un bilan maximal de 2 000 millions d’euros.

Le PEA PME n’a donc pas de limitation en termes de market cap, néanmoins la valorisation de la société la plus importante du CAC PME ne dépasse pas 1 milliard d’euros.

Répartition sectorielle du CAC PME

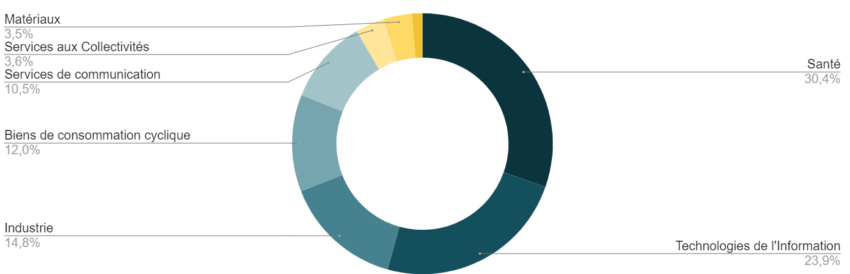

L’indice ne bénéficie pas d’une diversification sectorielle volontaire, ainsi les risques de concentration sectoriels ne sont pas minimisés. La santé prédomine largement l’indice avec 30,4%, cela s’explique par la présence de nombreuses biotechs. Malheureusement les biotechs sont souvent des actions très volatiles, surtout les plus petites dont la valeur peut se retourner très vite si la validation de leur traitement par les autorités est retardée ou refusé.

Le graphique ci-dessous donne la distribution de l’indice par secteur d’activité.

Le TOP 10 du CAC PME

Le Tableau suivant donne les 10 composantes principales du CAC PME :

| Société | Poids |

|---|---|

| Solutions 30 SE | 10,50% |

| Valneva SE | 10,05% |

| S.O.I.T.E.C. | 7,48% |

| GETLINK SE | 6,91% |

| Eutelsat Communications | 5,58% |

| MCPHY ENERGY SA | 5,11% |

| Albioma | 4,43% |

| TRIGANO SA | 3,77% |

| ESKER SA | 3,02% |

| CARBIOS | 2,92% |

Comment investir dans le CAC PME ?

Le CAC PME est un indice boursier et non un placement financier. Pour investir d’un seul coup dans toutes les entreprises de l’indice, vous devrez donc utiliser un ETF, aussi appelé tracker.

Un ETF est un fonds d’investissement dont l’objectif est précisément de répliquer un indice. Il n’existe qu’un seul ETF suivant le CAC PME, c’est le Lyxor CAC PME.

Bien entendu, vous pouvez investir dans cet ETF via votre PEA PME, c’est même son intérêt principal. Mais vous pouvez également acheter cet ETF dans PEA classique ou un compte titres.

Quelles sont les alternatives au CAC PME ?

Les indices small caps français

D‘autres indices permettent d’investir dans les petites entreprises françaises. C’est en particulier le cas du MSCI France Small Cap, dont nous avons parlé plus haut. Sa méthodologie permet de vous prémunir des risques de sur-représentation sectorielle et avec 77 entreprises, il est plus diversifié que le CAC PME.

L’indice affiche par ailleurs de bonnes performances sur les 10 dernières années, meilleures que l’indice des large caps : 11,09% par an contre 8,85%.

Cela vient confirmer le « facteur taille », mis en exergue par l’économiste et prix Nobel américain Eugene Fama. Il a en effet montré que les petites entreprises présentaient une performance durablement supérieure aux plus grandes. Il ne faut pas pour autant tout investir dans ces entreprises en pensant avoir réinventé l’eau chaude, si l’on obtient de tels rendements c’est parce que les petites capitalisations boursières sont plus fragiles et plus risquées que les grandes. Elles subissent davantage les cycles économiques et cela se traduit par une volatilité plus forte (19% pour les Small Caps, contre 16% pour les Large Caps). On vous en dit davantage sur le trading de small cap dans cet article.

Les indices small caps européens

Pour davantage de diversifications, vous pouvez aussi vous orienter vers l’indice MSCI Europe Small Cap qui suit la performance boursière de plus de 1 000 petites capitalisations boursières européennes. C’est, en tout, cas celui que nous vous conseillons d’utiliser pour profiter du facteur « taille » dans un portefeuille en gestion passive.

Malheureusement, l’un comme l’autre, ces deux indices ne sont pas éligibles au PEA PME.

Comment investir dans son PEA PME ?

De notre point de vue le CAC PME n’est pas un indice très réussi car les conditions imposées par le PEA PME sont trop strictes. Il est important d’investir dans des petites entreprises, mais cela devrait être fait directement dans votre PEA ou dans votre assurance vie, avec un ETF adéquate.

Si votre PEA est rempli, il pourrait être judicieux d’utiliser votre PEA PME comme une enveloppe fiscale pour investir dans des entreprises non cotées, par exemple via des campagnes de crowdfunding.

Pour investir dans le non-coté, vous pouvez aussi jeter coup d’oeil aux FCPR !