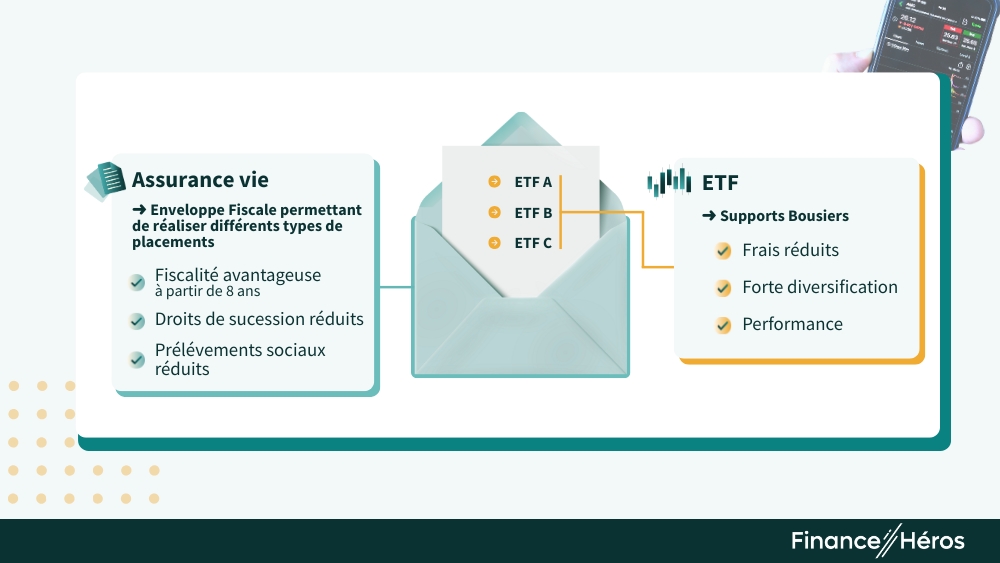

L’assurance-vie est surtout connue pour son fonds à capital garanti. Pourtant, elle offre de nombreuses autres possibilités et, en particulier, celle d’investir en Bourse avec les fameux ETF.

➡️ Mais pourquoi combiner ETF et assurance-vie ? Quelles sont les meilleures assurances-vie pour investir dans des ETF ? Et comment choisir ses ETF ? C’est ce que je vais vous expliquer dans cet article.

Assurance-vie et ETF : la combinaison gagnante ?

Toutes les statistiques le montrent : la bourse est le placement le plus rentable à long terme.

Mais pour bien en profiter, encore faut-il éviter de payer :

- trop d’impôts : c’est l’un des avantages de l’assurance-vie ;

- et trop de frais : c’est là que les ETF entrent en jeu.

Détaillons cela.

✅ Les avantages de l’assurance-vie

L’assurance vie est une enveloppe fiscale qui offre de gros avantages fiscaux :

- C’est une enveloppe de capitalisation : tant que vous ne faites pas de retraits, vous ne payez pas d’impôts !

- Au bout de 8 ans : vous profitez d’un taux d’imposition réduit et échappez même à l’impôt sur la plus-value dans la limite de 4 600 € de gains (par an et par personne au sein du couple).

- Elle bénéficie d’un taux de prélèvements sociaux réduits : 17,2% contre 18,6% pour les autres placements.

- À votre décès : les bénéficiaires de votre contrat d’assurance vie profitent d’abattements sur la succession selon votre âge au moment des versements : 152 500€ par bénéficiaire avant 70 ans et 30 500€ pour tous les bénéficiaires après.

En outre, l’assurance-vie permet une belle diversité d’investissement : le fonds euro offre la sécurité d’un placement garanti et les supports dits en « unités de compte » permettent notamment d’investir Bourse.

Or, parmi les supports envisageables pour investir en Bourse, ce sont les ETF qu’il faut privilégier.

L’assurance-vie n’est pas la seule enveloppe fiscale intéressante pour investir dans des ETF. Je vous conseille aussi d’ouvrir un PEA. En effet, le PEA est totalement exonéré d’impôts après sa cinquième année et il supporte généralement des frais de gestion inférieur. Le PEA et l’assurance-vie sont complémentaires, j’en dis davantage dans cet article.

✅ Les avantages des ETF

Les ETF (Exchange Traded Funds) sont des fonds d’investissement cotés en bourse. Ils ont pour objectif de répliquer la performance d’un indice boursier comme le CAC 40, en investissant dans les actions composant l’indice. En d’autres termes, les ETF sont des paniers d’actions (ou d’obligations) constitués conformément à un indice boursier.

Ils présentent quatre principaux avantages :

- Des frais très bas : comptez moins 0,50% de frais de gestion et même moins de 0,10% pour les meilleurs ETF. C’est 2 à 10 fois moins de frais que les fonds d’investissement classiques.

- Une large diversification : plus l’indice répliqué contient de sociétés, plus votre investissement sera diversifié. Par exemple, un ETF S&P 500 vous permettra d’investir dans les 500 plus grandes actions américaines en une seule fois.

- Une forte liquidité : puisque les ETF sont cotés en bourse, il suffit de quelques secondes pour acheter et vendre des parts.

- Performants : mesurée sur un historique de plusieurs décennies, la rentabilité moyenne des principaux indices boursiers dépasse 8% par an, et les ETF permettent de capter cette performance aisément.

Les ETF sont ainsi les supports d’investissements les plus simples et les plus efficaces pour s’exposer aux marchés financiers.

Pour en savoir plus : retrouvez ici une définition détaillée des ETF et les moyens d’y investir.

❌ Malheureusement, assez peu d’assurances-vie mettent des ETF à disposition de leurs clients. La plupart préfèrent commercialiser des fonds d’investissement « classiques ». Et la raison principale n’est pas très glorieuse : les fonds d’investissement reversent une partie de leur frais de gestion aux compagnies d’assurances, ils sont donc beaucoup plus rentables pour tout le monde, sauf pour l’épargnant !

Quelles sont les meilleures assurances-vie avec ETF ?

Vous trouverez ci-dessous une sélection d’assurances-vie qui permettent d’investir dans des ETF selon le mode de gestion souhaité : gestion libre ou gestion pilotée.

TOP 3 en gestion libre

Des frais compétitifs et un choix impressionnant de supports

- Fonds euros : 2,75% à 3% en 2024

- Versement minimal : 500 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- SCPI/SCI

- OPCI

+ 1,5% de bonus

Frais au plancher, bourse et immobilier : excellent contrat multifonction !

- Fonds euros : 3,13% en 2024

- Versement minimal : 500 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- SCPI/SCI

- OPCI

+ 1,50% de bonus

L’assurance-vie aux frais les plus bas du marché !

- Fonds euros : 4,65% en 2024

- Versement minimal : 5000 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- SCPI/SCI

- Gestion pilotée

Frais les plus bas du marché !

Lucya Cardif et Linxea Spirit 2 sont deux excellentes assurances-vie :

- pas de frais d’entrée ni de frais d’arbitrage ;

- des frais de gestion de 0,5% seulement ;

- et une centaine d’ETF chacun.

Ces deux contrats sont assez similaires, surtout pour investir dans les ETF. ➡️Notre avis complet sur Linxea comme courtier.

Lucya Cardif aura un petit avantage supplémentaire car il vous permettra également d’investir dans plus de 1000 actions en direct. Dans le même genre, on peut aussi mentionner l’assurance-vie Placement Direct Vie qui est une alternative interessante.

Quant à Louve Infinity, c’est un tout nouveau contrat, lancé en 2026 avec des frais imbattables : 0,39% par an seulement. Il permet aussi d’investir dans des ETF mais le choix est plus limité (20 lignes seulement). En outre, l’accès au fonds en euros est limité à 10%, ce qui veut dire qu’il s’adresse surtout aux profils les plus dynamiques.

Je détaille ci-dessous les caractéristiques de ces contrats :

| Contrat | Linxea Spirit 2 | Lucya Cardif | Louve Infinity |

|---|---|---|---|

| Courtier | Linxea | Assurancevie.com | Louve Invest |

| Assureur | Spirica (Crédit Agricole) | Cardif | Corum Life |

| Minimum à la souscription | 500 € | 500 € | 5 000 € |

| Performance fonds euros (2024) | 3,13% à 3,31% | 2,75% à 3% | 4,65% (limité à 10% de l’épargne) |

| Nombre total d’ETF | 67 | 46 | 7 |

| ETF Actions | 59 | 35 | 6 |

| ETF obligataires | 7 | 10 | 0 |

| ETF monétaires | 0 | 1 | 1 |

| ETF Matières premières | 1 | 0 | 0 |

| Frais de gestion | 0,50 % | 0,50 % | 0,39 % |

| Frais de transaction sur les ETF | 0,1% | 0,1% | 0% |

| Avis dédié | Avis sur Linxea Spirit | Avis sur Lucya Cardif | Avis sur Louve Infinity |

| Offre | Linxea Spirit 2 : + 1,50% de bonus offerts | Lucya Cardif : 1,5% de bonus offerts | Louve Infinity : Les frais les plus bas du marché offerts |

TOP 3 des assurances-vie en gestion pilotée avec ETF

Simplicité, efficacité, et performance : une très bonne gestion pilotée !

- Fonds euros : 2,5% en 2024

- Versement minimal : 1000 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- Gestion pilotée

Jusqu’à 800 € offerts

Une gestion pilotée personnalisée. Boost de +1,6% sur le fonds en euros !

- Fonds euros : 2,9% à 3,4% en 2024

- Versement minimal : 1000 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- SCPI/SCI

- Gestion pilotée

500 € offerts

Une gestion pilotée qui intègre ETF, SCPI et private equity

- Fonds euros : 2,85% à 4,85% en 2024

- Versement minimal : 1000 €

- 0 frais d’entrée

- 0 frais d’arbitrage

- ETF

- SCPI/SCI

- Gestion pilotée

500 € offerts

Les assurances-vie en gestion pilotée retenues reposent toutes sur un portefeuille d’ETF, c’est la différence principale de ces contrats avec les assurances-vie plus classiques commercialisées par les banques et les banques en ligne. Si vous ne souhaitez pas composer vous-même votre portefeuille d’ETF, ces gestions pilotées peuvent être une bonne option. Toutefois, il faut avoir conscience qu’elles entrainent des frais supplémentaires, de l’ordre de 0,7% par rapport aux contrats en gestion libre.

Sachez que vous pouvez ouvrir plusieurs assurances-vie. Cela permet de diversifier le « risque assureur », mais c’est aussi un bon moyen de tirer parti des avantages comparatifs des uns et des autres. Vous pouvez ainsi :

- ouvrir un contrat dédié à la Bourse avec une belle gamme d’ETF,

- et une autre plutôt dédiée à la sécurité avec un bon fonds euros ou une belle gamme de supports immobiliers.

Pourquoi choisir un ETF plutôt qu’un fonds classique ?

Dans l’assurance-vie, les ETF ne sont pas les seuls supports qui permettent d’investir en Bourse. Ils sont même minoritaires car les assureurs proposent essentiellement des fonds « classiques » regroupés sous le sigle d’OPCVM.

Ces fonds traditionnels sont gérés activement par des professionnels. Leur principal objectif est de battre leur indice de référence. Mais c’est l’inverse qui se passe ! Les études se succèdent et les résultats se ressemblent : les gérants sont – en moyenne – moins performants que les grands indices boursiers.

Et pour cause, afin de rémunérer (généreusement) la société de gestion et les équipes de gérants, il faut que ces fonds prélèvent des frais élevés. Or, ces frais viennent réduire drastiquement votre rendement.

Le tableau suivant vous donne un comparatif des ETF et des fonds traditionnels :

| ETF | Fonds traditionnels | |

|---|---|---|

| Type de gestion | Passive (la plupart du temps) | Active (la plupart du temps) |

| Objectif | Répliquer un indice | Battre un indice |

| Coté en Bourse | Oui | Non |

| Frais d’entrée | 0% | entre 0% et 5% |

| Transparence | Excellente : le portefeuille d’un ETF est fidèle à l’indice | Mauvaise : difficile de connaître précisément la composition du fonds |

| Performance | Fidèle à l’indice | Inférieure à l’indice en moyenne |

| FRAIS DE GESTION | ||

| Monétaires | 0,05% | 0,50% |

| Obligataires | 0,05% à 0,25% | 0,75% à 1,50% |

| Actions | 0,10% à 0,50% | 1,50% à 2,50% |

🚨 On pourrait être tenté de se dire qu’une différence de frais de l’ordre de 0,5% ou 1% par an est négligeable. Mais, sur le long terme, les conséquences pour votre épargne peuvent être désastreuses, le graphique ci-dessous illustre cela.

Après quelques années, l’impact des frais reste négligeable, mais au bout d’une quinzaine d’années l’écart commence à se faire sentir : 10 000 € placés à 8% auront une valeur de 31 700 € contre 27 500 € avec 1% de frais. Après trente ans, l’écart se creuse et 1% de frais se traduit par un manque à gagner de plus de 24 000 euros ! La différence s’amplifie avec le temps sous l’effet des intérêts composés.

Ce qu’il faut savoir sur le fonctionnement des ETF dans l’assurance-vie

Il existe quelques spécificités sur le fonctionnement des ETF à connaître au sein de l’assurance-vie.

Assurance vie et ETF : les dividendes

Les ETF peuvent être soit capitalisant (les dividendes sont réinvestis dans l’ETF), soit distribuant (les dividendes sont distribués), voire même les deux en même temps.

Si vous investissez dans une assurance vie avec des ETF, le traitement des dividendes peut prendre deux formes :

- les dividendes sont automatiquement réinvestis au sein de l’ETF par l’assureur (c’est le cas le plus courant).

- ou alors, les dividendes sont réinvestis dans le fonds euro.

Les ETF éligibles à l’assurance-vie

Contrairement à un compte titres ordinaire qui peut accueillir absolument tous les supports d’investissements cotés en bourse, les ETF éligibles à un contrat d’assurance vie sont à la main de l’assureur.

Et rare sont les contrats qui offrent accès à ces fonds indiciels… En 2026, sur un échantillon de 600 contrats d’assurance vie, à peine un tiers proposait un ETF. Par ailleurs, parmi les contrats équipés d’ETF, la gamme peut varier assez radicalement. L’essentiel est de pouvoir vous confectionner un portefeuille d’ETF cohérent.

Des frais spécifiques aux ETF dans l’assurance vie

Un dernier point important mérite d’être mentionné concernant les ETF au sein d’une assurance vie : les frais spécifiques.

En effet, sur la plupart des contrats d’assurance-vie, il faudra compter des frais supplémentaires pour investir dans des ETF. Dans Lucya Cardif et Linxea Spirit 2, vous n’aurez que 0,1% de frais d’arbitrage. Ce sont donc des frais que vous ne payez qu’une seule fois à l’achat et à la revente (et non chaque année). Ils ne sont donc pas gênants. En revanche, sur d’autres contrats, il faut prévoir des frais de gestion additionnels ; et là c’est beaucoup plus problèmatique.

Choisir les meilleurs ETF pour son assurance-vie

Les critères de sélection

Il n’est pas toujours évident de choisir un ou plusieurs ETF dans son contrat d’assurance-vie. Et les noms des ETF qui sont souvent peu parlants n’aident pas franchement.

Dans beaucoup de cas, un ETF MSCI World pourra être un bon candidat. Mais cela ne couvrira pas tous les besoins, loin de là.

Ainsi, pour choisir l’ETF le plus adapté à vos besoins, voici quelques conseils :

- Commencez par identifier les indices que vous souhaitez suivre : le plus important dans un ETF c’est de bien identifier et comprendre l’indice boursier qu’il réplique.

- Préférez les ETF diversifiés : la diversification permet de réduire le risque de l’ETF, plus l’indice sera large et plus celui-ci sera diversifié. Pour investir dans les entreprises européennes, préférez par exemple le Stoxx 600 à l’Eurostoxx 50, vous aurez 550 actions en plus !

- Sélectionner les ETF aux frais les plus bas : si vous hésitez entre deux ETF répliquant le même indice, le choix sera vite tranché en voyant les frais. On estime qu’au-delà de 0,50% de frais de gestion, un ETF commence à devenir cher.

- Contrôlez la qualité de réplication de l’indice : même si un ETF a pour objectif de répliquer exactement un indice, il peut y avoir de légères différences. Ainsi, l’écart est mesuré annuellement (tracking difference) et peut être retrouvé sur les DICI (Document Clé) de l’ETF.

Et si vous êtes perdu, il sera sans doute plus prudent d’opter pour une assurance-vie en gestion pilotée, et ainsi déléguer la construction de vos portefeuilles à un pro !

Mes ETF favoris pour commencer en assurance-vie

Dans le tableau ci-dessous, j’ai sélectionné les ETF avec lesquelles je recommande de commencer. Ce sont des ETF sur des indices larges (donc particulièrement bien diversifié) qui vous permettront de couvrir rapidement l’ensemble des marchés mondiaux ainsi que l’ensemble des classes d’actifs. Il y a donc :

- des ETF en actions pour la performance,

- des ETF monétaires pour sécuriser le portefeuille,

- et des ETF obligataires pour un entre-deux.

Ces quelques ETF permettent de construire des portefeuilles complets tout en vous donnant la possibilité d’adapter votre prise de risque en fonction de vos besoins.

| ETF | ISIN | Frais | Catégorie | Conseil | Assurance-vie |

|---|---|---|---|---|---|

| Amundi MSCI World | IE000BI8OT95 ou LU1781541179 | 0,12% | Actions Monde | Pièce centrale d’un portefeuille d’ETF | Linxea Spirit Lucya Cardif Louve infinity |

| Amundi MSCI World II | FR0014003IY1 | 0,3% | Actions Monde | Idem | Placement direct Vie |

| Amundi Index MSCI Emerging Markets SRI PAB | LU1861138961 | 0,25% | Actions Marchés émergents | Pour une exposition diversifiée aux marchés émergents | Lucya Cardif |

| Amundi MSCI Emerging Markets III | FR0010429068 | 0,55% | Actions Marché émergents | Idem | Placement direct Vie |

| Amundi MSCI Emerging Markets | LU1681045370 | 0,2% | Actions Marché émergents | Idem | Linxea Spirit |

| Amundi Euro Government Bond 7-10Y | LU1287023185 | 0,17% | Obligations d’État européens | Pour réduire le risque du portefeuille | Linxea Spirit Placement direct Vie |

| Amundi EUR Corporate Bond ex-Financials ESG | LU1829218822 | 0,14% | Obligations d’entreprises européennes | Idem | Lucya Cardif |

| Lyxor Smart Overnight Return | LU119041759 | 0,05% | Monétaire | Pour sécuriser | Lucya Cardif Louve Infinity |

| Amundi Euro Overnight Return | FR0010510800 | 0,1% | Monétaire | Pour écuriser | Placement direct Vie |

Si vous voulez réaliser votre propre sélection d’ETF, n’hésitez à parcourir la liste ci-dessous avec l’ensemble des ETF éligibles aux trois meilleures assurances-vie mentionnées plus haut.

Tableau complet des ETF éligibles aux meilleures assurances-vie

Voici la totalité des ETF éligibles aux contrats d’assurance-vie cité ci-dessus.

| ETF | ISIN | Frais de gestion | Linxea Spirit 2 | Lucya Cardif | Louve Invest | Placement Direct |

|---|---|---|---|---|---|---|

| Amundi Australia S&P/ASX 200 UCITS ETF Dist | LU0496786905 | 0,40% | oui | |||

| Amundi Bloomberg Equal-weight Commodity ex-Agriculture UCITS ETF Acc | LU1829218749 | 0,30% | oui | oui | ||

| Amundi CAC 40 Daily (-2x) Inverse UCITS ETF Acc | FR0010411884 | 0,60% | oui | |||

| Amundi CAC 40 ESG UCITS ETF DR – EUR (C) | LU1681046931 | 0,25% | oui | |||

| Amundi CAC 40 UCITS ETF Acc | FR0013380607 | 0,25% | oui | oui | oui | |

| Amundi CAC 40 UCITS ETF Dist | FR0007052782 | 0,25% | oui | |||

| Amundi DAX III UCITS ETF Acc | LU0252633754 | 0,15% | oui | oui | ||

| Amundi ETF DAX UCITS ETF DR | FR0010655712 | 0,10% | oui | |||

| Amundi ETF MSCI Europe Banks UCITS ETF | FR0010688176 | 0,25% | oui | |||

| Amundi ETF MSCI Europe Healthcare UCITS ETF | FR0010688192 | 0,25% | oui | |||

| Amundi EUR Corporate Bond ex-Financials ESG UCITS ETF Acc | LU1829218822 | 0,14% | oui | oui | ||

| Amundi EUR Corporate Bond PAB Net Zero Ambition UCITS ETF Acc | LU1829219127 | 0,14% | oui | |||

| Amundi EUR Floating Rate Corporate Bond ESG UCITS ETF Acc | LU1681041114 | 0,18% | oui | oui | ||

| Amundi EUR High Yield Corporate Bond ESG UCITS ETF Acc | LU2346257210 | 0,25% | oui | |||

| Amundi EUR High Yield Corporate Bond ESG UCITS ETF Dist | LU1812090543 | 0,25% | oui | |||

| Amundi EUR Overnight Return UCITS ETF Acc | FR0010510800 | 0,10% | oui | |||

| Amundi Euro Government Bond 1-3Y UCITS ETF Acc | LU1650487413 | 0,17% | oui | |||

| Amundi Euro Government Bond 10-15Y UCITS ETF Acc | LU1650489385 | 0,17% | oui | |||

| Amundi Euro Government Bond 15+Y UCITS ETF Acc | LU1287023268 | 0,17% | oui | |||

| Amundi Euro Government Bond 25+Y UCITS ETF Acc | LU1686832194 | 0,07% | oui | |||

| Amundi Euro Government Bond 3-5Y UCITS ETF Acc | LU1650488494 | 0,17% | oui | |||

| Amundi Euro Government Bond 5-7Y UCITS ETF Acc | LU1287023003 | 0,17% | oui | |||

| Amundi Euro Government Bond 7-10Y UCITS ETF Acc | LU1287023185 | 0,17% | oui | |||

| Amundi Euro Government Inflation-Linked Bond UCITS ETF Acc | LU1650491282 | 0,09% | oui | |||

| Amundi Euro High Yield Bond ESG UCITS ETF Acc | LU1681040496 | 0,40% | oui | |||

| Amundi Euro High Yield Bond ESG UCITS ETF Dist | LU1215415214 | 0,35% | oui | |||

| Amundi Euro Inflation Expectations 2-10Y UCITS ETF Acc | LU1390062245 | 0,25% | oui | |||

| Amundi EURO STOXX 50 II UCITS ETF Acc | FR0007054358 | 0,20% | oui | oui | ||

| Amundi EURO STOXX 50 UCITS ETF DR – EUR (C) | LU1681047236 | 0,15% | oui | oui | oui | |

| Amundi Euro Stoxx Banks UCITS ETF Acc | LU1829219390 | 0,30% | oui | |||

| Amundi FTSE Epra Europe Real Estate UCITS ETF – EUR (C) | LU1681039480 | 0,30% | oui | |||

| Amundi FTSE Epra Europe Real Estate UCITS ETF – EUR (D) | LU1812091194 | 0,30% | oui | |||

| Amundi FTSE EPRA NAREIT Global Developed – UCITS ETF Dist | LU1832418773 | 0,45% | oui | |||

| Amundi Global Aggregate Green Bond UCITS ETF Acc | LU1563454310 | 0,25% | oui | |||

| Amundi Global Emerging Bond Markit iBoxx UCITS ETF DR – USD (C) | LU1681041205 | 0,30% | oui | |||

| Amundi Global Hydrogen ESG Screened UCITS ETF – Acc | FR0010930644 | 0,45% | oui | |||

| Amundi Index FTSE EPRA NAREIT Global UCITS ETF DR (D) | LU1737652823 | 0,24% | oui | |||

| Amundi Index MSCI Emerging Markets SRI PAB UCITS ETF DR (C) | LU1861138961 | 0,25% | oui | oui | ||

| Amundi Index MSCI EMU SRI PAB UCITS ETF DR (C) | LU2109787635 | 0,18% | oui | |||

| Amundi Index MSCI Europe SRI PAB UCITS ETF DR (C) | LU1861137484 | 0,18% | oui | |||

| Amundi Index MSCI Japan SRI PAB UCITS ETF DR (C) | LU2233156749 | 0,18% | oui | |||

| Amundi Index MSCI Pacific Ex Japan SRI PAB UCITS ETF DR – EUR (C) | LU1602144906 | 0,45% | oui | oui | ||

| Amundi MSCI AC Asia Pacific Ex Japan UCITS ETF Acc | LU1900068328 | 0,60% | oui | oui | ||

| Amundi MSCI Brazil UCITS ETF Acc | LU1900066207 | 0,65% | oui | |||

| Amundi MSCI China ESG Leaders Extra UCITS ETF Acc | LU1900068914 | 0,65% | oui | |||

| Amundi MSCI China Tech ESG Screened UCITS ETF EUR Acc | LU1681043912 | 0,55% | oui | |||

| Amundi MSCI Digital Economy and Metaverse ESG Screened UCITS ETF Acc | LU2023678878 | 0,45% | oui | oui | ||

| Amundi MSCI Em Asia UCITS ETF – EUR (C) | LU1681044480 | 0,20% | oui | |||

| Amundi MSCI EM Latin America UCITS ETF – EUR (C) | LU1681045024 | 0,20% | oui | oui | ||

| Amundi MSCI Emerging Markets III UCITS ETF EUR Acc | FR0010429068 | 0,55% | oui | |||

| Amundi MSCI Emerging Markets UCITS ETF – EUR (C) | LU1681045370 | 0,20% | oui | |||

| Amundi MSCI EMU Small Cap ESG CTB Net Zero Ambition UCITS ETF Dist | LU1598689153 | 0,40% | oui | |||

| Amundi MSCI Europe ESG Leaders UCITS ETF Acc | LU1940199711 | 0,20% | oui | |||

| Amundi MSCI Europe Growth UCITS ETF Dist | LU1598688189 | 0,35% | oui | |||

| Amundi MSCI India II UCITS ETF EUR Acc | FR0010361683 | 0,85% | oui | |||

| Amundi MSCI Japan ESG Climate Net Zero Ambition CTB UCITS ETF EUR Acc | LU1602144732 | 0,45% | oui | |||

| Amundi MSCI New Energy ESG Screened UCITS ETF Acc | FR0014002CG3 | 0,60% | oui | |||

| Amundi MSCI New Energy ESG Screened UCITS ETF Dist | FR0010524777 | 0,60% | oui | |||

| Amundi MSCI Nordic UCITS ETF – EUR (C) | LU1681044647 | 0,25% | oui | oui | ||

| Amundi MSCI North America ESG Climate Net Zero Ambition CTB UCITS ETF Acc | IE000MYCJA42 | 0,15% | oui | |||

| Amundi MSCI Robotics & AI ESG Screened UCITS ETF Acc | LU1861132840 | 0,40% | oui | oui | ||

| Amundi MSCI Smart Cities ESG Screened UCITS ETF Acc | LU2037748345 | 0,35% | oui | |||

| Amundi MSCI Switzerland UCITS ETF – EUR (C) | LU1681044720 | 0,25% | oui | |||

| Amundi MSCI UK IMI SRI PAB UCITS ETF DR – EUR (C) | LU1437025023 | 0,18% | oui | |||

| Amundi MSCI USA ESG Leaders Extra UCITS ETF DR – USD (D) | IE0008TKP6O7 | 0,15% | oui | |||

| Amundi MSCI USA SRI Climate Net Zero Ambition PAB UCITS ETF Acc | IE000R85HL30 | 0,18% | oui | |||

| Amundi MSCI Water ESG Screened UCITS ETF Dist | FR0010527275 | 0,60% | oui | |||

| Amundi MSCI World Climate Net Zero Ambition PAB UCITS ETF – Acc | IE000CL68Z69 | 0,20% | oui | |||

| Amundi MSCI World Financials UCITS ETF EUR Acc | LU0533032859 | 0,30% | oui | |||

| Amundi MSCI World Health Care UCITS ETF EUR Acc | LU0533033238 | 0,30% | oui | oui | ||

| Amundi MSCI World II UCITS ETF Acc | FR0014003IY1 | 0,30% | oui | |||

| Amundi MSCI World Information Technology UCITS ETF EUR Acc | LU0533033667 | 0,30% | oui | |||

| Amundi MSCI World SRI Climate Net Zero Ambition PAB UCITS ETF Acc | IE000Y77LGG9 | 0,18% | oui | oui | ||

| Amundi MSCI World UCITS ETF Acc | IE000BI8OT95 | 0,12% | oui | oui | ||

| Amundi MSCI World V UCITS ETF Acc | LU1781541179 | 0,12% | oui | |||

| Amundi Nasdaq-100 Daily (2x) Leveraged UCITS ETF Acc | FR0010342592 | 0,60% | oui | |||

| Amundi Nasdaq-100 II UCITS ETF Acc | LU1829221024 | 0,22% | oui | oui | oui | oui |

| Amundi NASDAQ-100 UCITS ETF – Daily Hedged EUR | LU1681038599 | 0,35% | oui | |||

| Amundi NASDAQ-100 UCITS ETF – USD (C) | LU1681038326 | 0,23% | oui | |||

| Amundi NYSE Arca Gold Bugs UCITS ETF Dist | LU2611731824 | 0,65% | oui | oui | ||

| Amundi PEA Eau (MSCI Water) UCITS ETF – Capi | FR0011882364 | 0,60% | oui | |||

| Amundi PEA MSCI Emerging EMEA ESG Leaders UCITS ETF – Acc | FR0011440478 | 0,55% | oui | |||

| Amundi Russell 2000 UCITS ETF – EUR (C) | LU1681038672 | 0,35% | oui | |||

| Amundi S&P 500 II UCITS ETF Acc | LU1135865084 | 0,07% | oui | oui | oui | |

| Amundi S&P 500 II UCITS ETF EUR Dist | LU0496786574 | 0,07% | oui | |||

| Amundi S&P 500 II UCITS ETF EUR Hedged Dist | LU0959211243 | 0,07% | oui | |||

| Amundi S&P 500 UCITS ETF – EUR (C) | LU1681048804 | 0,15% | oui | oui | ||

| Amundi S&P Global Energy Carbon Reduced UCITS ETF DR – EUR (A) | IE000J0LN0R5 | 0,18% | oui | |||

| Amundi S&P Global Luxury UCITS ETF – EUR (C) | LU1681048630 | 0,25% | oui | |||

| Amundi STOXX Europe 600 Energy ESG Screened UCITS ETF Acc | LU1834988278 | 0,30% | oui | |||

| Amundi Stoxx Europe 600 UCITS ETF Acc | LU0908500753 | 0,07% | oui | oui | ||

| Amundi Stoxx Europe Select Dividend 30 – UCITS ETF Dist | LU1812092168 | 0,30% | oui | |||

| Amundi US Treasury Bond 7-10Y UCITS ETF Acc | LU1407887915 | 0,05% | oui | |||

| Amundi US Treasury Bond Long Dated UCITS ETF Dist | LU1407890620 | 0,07% | oui | |||

| Amundi USD Corporate Bond PAB Net Zero Ambition – UCITS ETF EUR Hedged Dist | LU1285960032 | 0,20% | oui | |||

| Amundi USD Corporate Bond PAB Net Zero Ambition UCITS ETF Dist | LU1285959703 | 0,14% | oui | |||

| Amundi USD Floating Rate Corporate Bond ESG UCITS ETF EUR Hedged Acc | LU1681041031 | 0,20% | oui | |||

| Amundi USD High Yield Corporate Bond ESG UCITS ETF Dist | LU1435356149 | 0,25% | oui | |||

| Amundi USD High Yield Corporate Bond ESG UCITS ETF EUR HEDGED Dist | LU1435356495 | 0,30% | oui | |||

| iShares $ Short Duration Corp Bond UCITS ETF | IE00BCRY5Y77 | oui | ||||

| iShares € Corp Bond 0-3yr ESG UCITS ETF | IE00BYZTVV78 | 0,12% | oui | |||

| iShares Dow Jones Industrial Average UCITS ETF | IE00B53L4350 | oui | ||||

| iShares Edge MSCI World Multifactor UCITS ETF | IE00BZ0PKT83 | 0,50% | oui | |||

| iShares European Property Yield UCITS ETF | IE00BGDQ0L74 | 0,40% | oui | |||

| iShares MSCI USA Small Cap ESG Enhanced UCITS ETF | IE00B3VWM098 | oui | ||||

| iShares MSCI World ESG Screened UCITS ETF | IE00BFNM3J75 | 0,20% | oui | |||

| Amundi Dow Jones Industrial Average UCITS ETF Dist | FR0007056841 | 0,50% | oui | oui | ||

| Amundi MSCI Disruptive Technology ESG Screened UCITS ETF Acc | LU2023678282 | 0,45% | oui | |||

| Amundi MSCI EMU Value Factor UCITS ETF Dist | LU1598690169 | 0,40% | oui | |||

| Amundi MSCI Future Mobility ESG Screened UCITS ETF Acc | LU2023679090 | 0,45% | oui | |||

| Amundi MSCI Millennials ESG Screened UCITS ETF Acc | LU2023678449 | 0,45% | oui | |||

| Amundi PEA Immobilier Europe (FTSE EPRA/NAREIT) UCITS ETF Acc | FR0011869304 | 0,40% | oui | |||

| Amundi PEA S&P 500 UCITS ETF Acc | FR0011871128 | 0,15% | oui | |||

| Lyxor Smart Overnight Return – UCITS ETF C-EUR | LU1190417599 | 0,05% | oui | oui | ||

| Lyxor STOXX Europe 600 Automobiles & Parts UCITS ETF – Acc | LU1834983394 | 0,30% | oui | |||

| Amundi STOXX Europe 600 Industrials UCITS ETF Acc | LU1834987890 | 0,30% | oui | |||

| Lyxor STOXX Europe 600 Personal & Household Goods UCITS ETF – Acc | LU1834988351 | 0,30% | oui |

Questions fréquentes

Un ETF (pour Exchange Traded Funds) est un fonds d’investissement ayant pour objectif de répliquer le comportement d’un indice boursier. Il est aussi appelé fonds indiciel ou trackers.

Oui, même si tous les contrats ne le permettent pas.

Nous avons sélectionné dans cet article les meilleurs contrats d’assurance vie pour investir avec des ETF. Et vous pouvez également retrouver notre sélection des meilleures assurances vie 2026 ici.

Voici les points d’attention lorsque vous choisissez un ETF :

– Choisissez un indice que vous connaissez ou maîtrisez.

– Sélectionner les ETF aux frais les plus bas.

– Contrôlez la qualité de réplication de l’indice.

On vous en dit plus dans cet articles avec l’ensemble des critères à analyser avant de choisir un ETF.

Certains ETF vous permettent normalement de recevoir les dividendes. Ce sont les ETF distribuant. Mais au sein d’une assurance vie, les dividendes ne sont pas versés sur le fonds euro ou un autre fonds monétaires, ils sont automatiquement réinvestis au sein de l’ETF par l’assureur.

Ainsi, on pourrait dire que tous les ETF au sein de l’assurance vie sont capitalisant.

Le plus simple est de prendre un exemple : « Amundi CAC 40 UCITS ETF Dist » :

– Amundi : nom de l’émetteur / société de gestion.

– CAC 40 : nom de l’indice de référence répliqué et stratégie.

– UCITS ETF : Indique que l’ETF est conforme à la directive UCITS.

La dernière partie concerne les dividendes :

– « Acc » ou « C » en anglais « Accumulating » : les dividendes dégagés par l’ETF sont capitalisés.

– « Dist. » ou « D » pour « Distributing » : ils sont distribués.

– « C/D » : les deux sont possibles.

Parmi les ETF les plus couramment utilisés, vous avez :

– Les ETF S&P 500 pour investir aux États-Unis.

– Les ETF CAC 40, très utilisés en France mais pas nécessairement recommandés, car trop peu diversifiés.

– Les ETF MSCI World, pour avoir un portefeuille globalement diversifié.

– Les ETF marchés émergents, qui permettent d’investir dans 23 pays émergents.

Oui, pour cela vous pouvez par exemple investir dans des ETF obligataires qui se concentrent sur les green bonds (ou obligations vertes).

Oui, quelques rares assurances-vie permettent d’investir dans l’or grâce à un ETF, c’est notamment le cas de Linxea Avenir 2, une très bonne assurance-vie qui a dans sa gamme le

Xtrackers Physical Gold EUR Hedged ETC, lequel réplique les prix de l’or.

Non, à notre connaissance, il n’existe pas d’ETF de cryptomonnaies éligibles à l’assurance-vie. Pour investir en cryptomonnaies via un ETF il sera nécessaire de le faire depuis un compte-titres. Cela étant, nous recommandons plutôt d’acheter des cryptomonnaies en direct afin d’éviter des frais de gestion supplémentaires. Pour cela, nous vous conseillons d’utiliser une bonne plateforme d’échange de cryptomonnaies.

Parmi les courtiers en ligne, vous avez par exemple Assurancevie.com ou Linxea qui ont plusieurs contrats avec des ETF. Sinon, pour la gestion pilotée, il faudra plutôit se tourner vers Yomoni, Nalo ou Ramify.

– L’assurance-vie bénéficie d’un régime fiscal allégé à partir de la 8ᵉ année. Les gains retirés profitent alors d’un abattement annuel (4 600 € pour une personne seule, 9 200 € pour un couple), puis d’un taux d’imposition réduit (7,5%).

– Tant que l’argent reste investi sur le contrat, aucun impôt n’est dû sur les intérêts générés. C’est aussi vrai pour les plus-values de parts d’ETF et les dividendes perçus par vos ETF.

– En cas de décès, les sommes transmises aux bénéficiaires profitent d’un cadre fiscal particulièrement favorable, avec des abattements élevés et une taxation souvent plus faible que dans une succession classique.

– Enfin, depuis le 1er janvier 2026, l’assurance-vie profite d’un taux de charges sociales réduits (17,2% contre 18,6% pour les autres placements)

On vous en dit plus sur la fiscalité de l’assurance-vie ici.

Oui, il est possible d’investir en ETF via un contrat luxembourgeois. C’est notamment le cas avec les nouveaux contrats digitaux. Découvrez notre comparatif des meilleures assurances vie luxembourgeoises en ligne.

- C’est l’amendement n°1104 à la Loi de financement de la sécurité sociale de 2026 qui acte un taux réduit de prélèvements sociaux sur l’assurance-vie en modifiant l’Article L-136-8 du Code de la sécurité Sociale.