Les Sociétés Civiles de Placement Immobilier (SCPI) collectent chaque années des milliards d’euros. Malgré un marché immobilier plus compliqué en 2023 et 2024, cette dernière année ne fait pas exception, la collecte atteignant encore 4,7 milliards d’euros. Pour autant, c’est une baisse significative par rapport à 2023, sans doute à cause d’une mauvaise presse sur certaines SCPI qui ont baissé leur prix de part. Mais attention, il ne s’agit là que d’une partie d’entre elles, et en réalité, les SCPI bénéficient de conditions de marché exceptionnelles. Celles au top de notre classement affichent d’ailleurs des taux de distribution particulièrement élevés. Ainsi, les meilleures SCPI sortent clairement du lot. Contrairement à ce que certains peuvent croire, la période est donc propice pour s’intéresser à ce placement.

Par ailleurs, indépendamment du timing, leurs rendements stables dans le temps font de ce placement un outil de diversification intéressant, par exemple en complément d’investissements en actions, plus volatiles. Mais avec plus de 200 SCPI disponibles à la souscription en France, et sans cesse de nouveaux acteurs, dur de s’y retrouver !

Rassurez vous, j’ai analysé le marché en détail et je vous livre mon classement des SCPI pour 2026 (sur la base des données 2024, vers février/mars je mettrai à jour avec les données 2025). Mon comparatif prend en compte le taux de distribution bien sûr, mais aussi les frais et bien d’autres paramètres, afin de vous dresser la vraie liste des meilleures SCPI du marché.

Dernièrement c’est la pierre papier dans son ensemble qui connaît un léger ralentissement. Rentable et rassurant, avec l’immobilier comme sous-jacent, ce type de placement continue tout de même de conquérir le cœur des épargnants français.

Le crowdfunding immobilier avec ses 9% à 10% de rendements bruts annuels a connu ses premières difficultés en 2023, avec plus de retards qu’auparavant. Cependant, en cas de rebond, les projets lancés en 2024 devraient mieux se comporter. Si vous ne connaissez pas encore, il est aussi temps de découvrir cette classe d’actifs !

SCPI Awards : mon top 20 des meilleures SCPI

Afin de vous aider à vous y retrouver dans les nombreuses SCPI, nous avons décidé de créer des « SCPI Awards » afin que vous puissiez identifier en un clin d’œil les 20 meilleures SCPI disponibles sur le marché.

L’idée est que partout sur notre site, lorsque ces SCPI apparaissent, vous puissiez voir tout de suite grâce à notre label que ce sont des placements de qualité.

Je vous partage un top 20 afin que vous puissiez faire votre choix au sein de ces SCPI, en sélectionnant celles qui correspondent le mieux à vos besoins et à vos convictions. Certaines SCPI ont un minimum de souscription plus abordable, d’autres ne sont pas accessibles dans une bonne assurance-vie, tandis que d’autres profitent d’une super décote à l’achat en nue propriété. L’important n’est pas d’être numéro 2 ou numéro 3, mais d’être dans le top 20 et de répondre à vos enjeux financiers.

⚠️ Le classement va probablement bouger sensiblement lors de sa prochaine mise à jour avec les données au 31 décembre 2025. Pourquoi ? Parce qu’une vingtaine de nouvelles SCPI se sont lancées en 2024, et parmi elles, certaines affichent des taux de distribution 2025 défiant toute concurrence : 15,27% pour Wemo One, et 12,90% pour Reason. Attention, ces taux ne sont pas garantis pour 2026, et viennent en partie d’un effet dû à une forte collecte, et des investissements réalisés plus rapidement que le délai de jouissance de la SCPI.

Sans plus attendre, voici les 20 SCPI ayant reçu un SCPI Award de Finance Héros, celles qui ressortent de mon travail de comparaison des données en date de fin 2024 (disponibles depuis février/mars 2025).

SCPI à capital Variable gérée par MATA CAPITAL IM depuis novembre 2023.

- Rendement 2024 : 9.33%

- Secteur: Diversifiée

- Prix d’une part : 300 €

- Frais de souscription : 12%

- Frais de gestion : 9%

- Taux d’occupation : 100%

- Délais de jouissance : 5 mois

jusqu’à 3.5% de cashback

SCPI à capital Variable gérée par LA FRANCAISE REM depuis décembre 1985.

- Rendement 2023 : 5.67%

- Secteur: Diversifiée

- Prix d’une part : 251 €

- Frais de souscription : 10.8%

- Frais de gestion : 10.8%

- Taux d’occupation : 93%

- Délais de jouissance : 4 mois

jusqu’à 3.5% de cashback

SCPI à capital Variable gérée par Arkea Reim depuis novembre 2022.

- Rendement 2024 : 8.25%

- Secteur: Diversifiée

- Prix d’une part : 200 €

- Frais de souscription : 12%

- Frais de gestion : 12%

- Taux d’occupation : 100%

- Délais de jouissance : 6 mois

jusqu’à 3.50% de cashback

SCPI à capital Variable gérée par INTERGESTION depuis février 2021.

- Rendement 2024 : 6.51%

- Secteur: Diversifiée

- Prix d’une part : 206 €

- Frais de souscription : 12%

- Frais de gestion : 13.2%

- Taux d’occupation : 100%

- Délais de jouissance : 6 mois

jusqu’à 3.5% de cashback

SCPI à capital Variable gérée par FONCIÈRES ET TERRITOIRES depuis décembre 2013.

- Rendement 2024 : 6.24%

- Secteur: Diversifiée

- Prix d’une part : 260 €

- Frais de souscription : 9.6%

- Frais de gestion : 9.6%

- Taux d’occupation : 98%

- Délais de jouissance : 5 mois

jusqu’à 3.5% de cashback

SCPI à capital Fixe gérée par AESTIAM depuis octobre 1968.

- Rendement 2024 : 5.69%

- Secteur: Diversifiée

- Prix d’une part : 1477 €

- Frais de souscription : 5.4%

- Frais de gestion : 7.8%

- Taux d’occupation : 95%

- Délais de jouissance :

jusqu’à 3.5% de cashback

SCPI à capital Fixe gérée par AEW CILOGER depuis novembre 1981.

- Rendement 2024 : 5.96%

- Secteur: Commerces

- Prix d’une part : 298 €

- Frais de souscription : 5.4%

- Frais de gestion : 11%

- Taux d’occupation : 95%

- Délais de jouissance : –

jusqu’à 3.5% de cashback

SCPI à capital Variable gérée par SOGENIAL IMMOBILIER depuis mai 2021.

- Rendement 2024 : 6.02%

- Secteur: Diversifiée

- Prix d’une part : 200 €

- Frais de souscription : 12%

- Frais de gestion : 12%

- Taux d’occupation : 99%

- Délais de jouissance : 6 mois

jusqu’à 5.5% de cashback

SCPI à capital Fixe gérée par ATLAND VOISIN depuis juin 1968.

- Rendement 2024 : 5.87%

- Secteur: Bureaux

- Prix d’une part : 889 €

- Frais de souscription : 9%

- Frais de gestion : 9%

- Taux d’occupation : 93%

- Délais de jouissance : –

jusqu’à 3.5% de cashback

SCPI à capital Variable gérée par NORMA CAPITAL depuis janvier 2023.

- Rendement 2024 : 7.01%

- Secteur: Diversifiée

- Prix d’une part : 210 €

- Frais de souscription : 12%

- Frais de gestion : 14%

- Taux d’occupation : 100%

- Délais de jouissance : 6 mois

jusqu’à 3.5% de cashback

SCPI à capital Variable gérée par Theoreim depuis octobre 2022.

- Rendement 2024 : 6.30%

- Secteur: Logistique

- Prix d’une part : 250 €

- Frais de souscription : 12%

- Frais de gestion : 12%

- Taux d’occupation : 100%

- Délais de jouissance : 6 mois

jusqu’à 3.5% de cashback

SCPI à capital Variable gérée par SOFIDY depuis juillet 1989.

- Rendement 2024 : 6.20%

- Secteur: Diversifiée

- Prix d’une part : 595 €

- Frais de souscription : 10%

- Frais de gestion : 10%

- Taux d’occupation : 93%

- Délais de jouissance : 3 mois

jusqu’à 3.5% de cashback

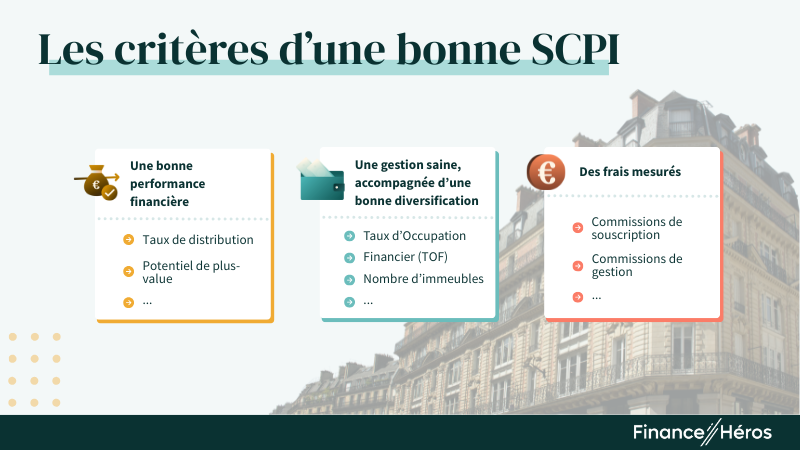

Méthodologie de mon comparatif des SCPI

Afin d’analyser les différentes SCPI disponibles sur le marché, j’évalue différents critères, et pas uniquement la rentabilité. Les principaux paramètres jugés sont les suivants (liste non exhaustive) :

- le taux de distribution, parce que la performance financière c’est quand même important 😅

- mais aussi les frais de souscription, qui vont de 0% à… 14% !

- ainsi que les frais de gestion, qui varient entre 7% et 18% (plus que du simple au double !)

- le nombre d’immeubles gérés, gage de diversification et de stabilité

- le taux d’occupation des biens immobiliers, le TOF de la SCPI étant le reflet d’une bonne gestion

- le potentiel de plus-value, en comparant la valeur de reconstitution de la SCPI au prix de la part

- le niveau de report à nouveau (RAN), afin de ne pas pénaliser les SCPI prudentes qui distribuent un peu moins de dividendes, mais font des réserves pour assurer des versements réguliers

Si j’essaie de résumer simplement dans une illustration, cela donne ça :

🔎 Pour ceux qui souhaiteraient se pencher uniquement sur le côté rentabilité, vous pouvez consulter mon article sur les SCPI de rendement.

Notre analyse comparative et les SCPI Awards de Finance Héros ont été abordés lors d’un passage dédié d’Hugo (fondateur de Finance Héros) sur BFM Business :

De nombreuses SCPI récentes dans le haut du classement

Pas moins de 14 SCPI récompensées par un de nos SCPI Awards ont été créées après 2010 !

Souscription en direct et en ligne, frais d’entrée ramenés à 0, investissements en Europe (auparavant les SCPI se limitaient principalement à l’hexagone) : il faut dire que le paysage des SCPI change et innove !

Cela se traduit notamment par de nouvelles SCPI qui se créent. Ainsi j’ai ajouté 8 SCPI à mon comparatif cette année, qui ont vu le jour en 2023. A noter que 5 d’entre elles intègrent directement le top 20. Et en 2024, ce sont encore 13 fonds qui sont apparus, et qui pourront intégrer le classement l’année prochaine, une fois que nous aurons plus de données les concernant.

Allez c’est parti, petit tour des sociétés en tête de notre comparatif.

Combien donnent 10 000€ investis en SCPI ? La réponse ici en quelques secondes grâce à notre simulateur SCPI.

🥇 Iroko Zen : le nouvel acteur qui truste mon palmarès 3 ans de suite (!)

👏 Lancée il y a quelques années maintenant, Iroko Zen distribue encore un excellent rendement en 2025, à 7,14%, dans la continuité des bons chiffres de 2024 (7,32%), 2023 (7,12%), 2022 (7,04%), et 2021 (7,10%). Un taux de distribution supérieur à 7% pendant 5 années de suite, c’est du jamais-vu !

Cette performance vient de biens immobiliers situés en Europe (ex. France, Espagne, Allemagne, Irlande) et des actifs diversifiés (bureaux, entrepôts et locaux d’activités ou encore commerces).

Iroko Zen a réévalué son taux de distribution cible à 6%, contre 5,5% auparavant. Donc même si les premiers chiffres sont très bons, ne les considérez pas comme acquis pour la suite.

Cette rentabilité élevée s’accompagne en plus de frais d’entrée nuls (vous payez 5% HT de commission uniquement si vous sortez avant 3 ans) ainsi qu’un label ISR (Investissement Socialement Responsable).

Le 1er août 2025, Iroko a même réévalué son prix de souscription une deuxième fois. Ainsi, les parts de cette SCPI qui valaient 200€ au tout début de l’aventure, se revendent désormais à 204€ l’unité. Soit 2% de rentabilité en plus pour les investisseurs des débuts.

✅ Pour l’instant, Iroko réussit un parcours quasi sans faute, et les investisseurs ne s’y trompent pas, avec déjà plus de 1,2 milliard d’euros collectés à fin 2025. Je fais d’ailleurs partie des nouveaux associés, puisque j’ai acheté 100 parts en nue propriété en octobre 2023. Vous aussi vous souhaitez franchir le pas ?

Avec la SCPI Iroko Zen, vous pouvez même faire un investissement à relativement court terme, sur 3 ans. A titre personnel, j’ai acheté 100 parts en nue propriété pour 17 400€, qui valent à terme 20 400€. Cela me fait une rentabilité de plus de 17% sur 3 ans.

Principal inconvénient d’Iroko Zen : un minimum de souscription de 5 000€ si vous achetez vos parts de SCPI en direct (en passant par une assurance-vie, le ticket d’entrée est moindre).

🔎 Si vous souhaitez en savoir plus sur cette SCPI, vous pouvez lire mon avis dédié à Iroko Zen, et si vous préférez le format vidéo, j’ai aussi enregistré un épisode d’Entretien CA$H avec Gautier Delabrousse-Mayoux, un des co-fondateurs de cette SCPI :

La SCPI Epsicap Nano (ex. Epsilon 360) décroche la médaille d’argent cette année

Lentement mais sûrement, la SCPI Epsicap Nano (anciennement Epsilon 360) d’Epsicap REIM gravit les échelons de notre comparatif. 9ème en 2023, 5ème en 2024, c’est désormais la deuxième place qu’elle s’octroie.

🚀 Bien que d’une taille plus modeste qu’Iroko, la SCPI Epsicap Nano connaît également un début de carrière prometteur et a dépassé en 2024 la barre des 100 millions d’euros de capitalisation. La clé de son succès ? Spécialisée dans les actifs immobiliers de petite taille, cela lui confère une plus grande flexibilité, et moins de compétition sur les prix. Résultat, cette SCPI conjugue de beaux rendements, supérieurs à 6%, et des frais très mesurés.

Vous pensiez que toutes les SCPI baissent leur prix de part ? La SCPI Epsicap Nano a augmenté le sien de 1,6% en 2024, et sa valeur de reconstitution, de 276,16€ est encore bien supérieure à son prix de souscription de 253,80€. Cela correspond à une plus-value potentielle (non garantie) de 8,81%.

En effet, nous pouvons saluer des commissions de souscription de 5% HT seulement, bien inférieurs aux habitudes du marché, et des frais de gestion qui restent mesurés, à 10% HT.

Avec Louve Invest

Principal inconvénient d’Epsicap Nano : cette SCPI n’est quasiment pas disponible en assurance-vie (une enveloppe de seulement 4 millions d’euros au sein des contrats Apicil Intencial Patrimoine en 2025).

Capiforce : la SCPI à capital fixe qui ferme le podium

La place suivante de mon classement est occupée par une SCPI à capital fixe, qui existe depuis plusieurs dizaines d’années. Fondée en 1982, la SCPI Capiforce est donc plus vieille que moi 😅. Comme quoi, ancienneté ne rime pas forcément avec dépassé en ce qui concerne les SCPI.

➡️ Ainsi leurs associés de la première heure ont de quoi se réjouir, en revanche il est plus difficile pour les investisseurs d’y rentrer. En effet, pour obtenir des parts dans Capiforce, il vous faudra les racheter à un associé de la SCPI. C’est pourquoi je les mets moins en avant que les SCPI à capital variable, plus faciles à souscrire. Surtout que je parle ici d’une SCPI avec une petite capitalisation (ex. 79 millions d’euros fin 2024).

Principal inconvénient de Capiforce : SCPI à capital fixe de petite taille, environ 3 000 parts de cette SCPI seulement ont été échangées au 1er trimestre 2025.

La SCPI Capiforce est investie à 100% en France. Donc si vous êtes fortement imposé, je vous conseille plutôt de privilégier une SCPI européenne, dont la fiscalité sera plus douce dans le cadre d’un achat de parts en direct.

Sofidynamic, Remake Live et Osmo Energie : les petits nouveaux qui frappent fort

Les 4ème, 5ème et 6ème positions de notre classement des SCPI sont occupées par des fonds créés entre 2022 et fin 2023.

💶 La SCPI Sofidynamic et la SCPI Osmo Energie ont parmi les meilleur taux de distribution 2024 du marché : 9,52% et 9,33% respectivement. Une belle performance donc, pour la nouvelle SCPI lancée par Sofidy, une société de gestion historique du marché de la pierre papier. Et également pour le nouveau né de Mata Capital IM, dont la SCPI a un objectif d’investissement durable au sens de l’article 9 du règlement SFDR, c’est-à-dire ce qu’il se fait de mieux.

N’investissez pas dans l’espoir d’obtenir un rendement supérieur à 9% tous les ans. Vous risqueriez d’être déçu. D’ailleurs la SCPI Sofidynamic communique sur un TRI cible à 5 ans de 7%, et la SCPI Osmo Energie sur un objectif de taux de distribution annuel de 6%.

Avec un lancement en février 2022, la SCPI Remake Live occupe le top 5 de notre classement 3 années de suite. Après une entrée en matière est fracassante, avec un taux de distribution 2022 de 7,64% (6,48% net de fiscalité étrangère), cette jeune SCPI confirme ses hauts rendements avec un taux de distribution 2023 qui s’affiche à 7,79%, et encore à 7,50% pour 2024.

Comme Iroko, Remake Live chamboule le fonctionnement habituel des SCPI en supprimant les frais d’entrée. Mais ce nouvel acteur se différencie d’Iroko par un ticket d’entrée également très bas (204€ seulement, là où il s’élève à 5 000€ pour son concurrent).

Sur le long terme, Remake Live vise à offrir un TRI de 6% sur 10 ans, donc à voir si la performance exceptionnelle des trois premières années se reproduira, mais en tout cas cette SCPI est bien partie !

🍰 Enfin, cerise sur le gâteau, Remake Live s’est engagé à utiliser 5 à 10% de ses fonds pour financer de l’immobilier social. Cette initiative leur conférant notamment le label ISR.

Avec Louve Invest, un des meilleurs courtiers en SCPI

Principal inconvénient de Remake Live : des frais de gestion annuels de 18%, soit les plus élevés de mon panel de plus de 100 SCPI. Cela ne les empêche aujourd’hui de distribuer un rendement net de frais particulièrement attractif, mais à voir si cela ne les pénalisera pas sur le plus long terme.

2 SCPI au top qui s’inscrivent dans la durée

Le retournement du marché immobilier à partir de 2022 entraîne un biais qui favorise les jeunes SCPI. Par conséquent, pour ceux qui préfèrent des fonds qui ont prouvé leur performance et leur résilience dans la durée, j’ai voulu ajouter une petite sélection prenant en compte ces critères.

Ici je vais parler de 2 SCPI dont les fondamentaux sont bons en 2025, et qui, en prime, peuvent s’enorgueillir d’un Taux de Rentabilité Interne (TRI) sur 10 ans qui soit supérieur à 5% :

CORUM : une valeur sûre

La société CORUM l’Epargne manque de peu mon top 20 cette année, avec CORUM Origin qui pointe en 26ème position (sur 109 quand même !). Avec une capitalisation de plus de 3 milliards d’euros, rester à ce niveau est déjà une performance en soi.

Initiée en 2012, CORUM Origin a fourni un taux de distribution systématiquement supérieur à 6% depuis plus de 10 ans. Bilan : un TRI de 6,75% sur 10 ans 😯 ! Remake Live souhaite un TRI de plus de 6% par an sur 10 ans, Corum l’a fait !

La recette pour ce cocktail réussi ? Plus de 150 immeubles répartis dans 13 pays européens (les investissements en Europe permettent notamment d’optimiser la fiscalité des SCPI, qui autrement peut être assez lourde). Et une forte visibilité sur les rendements locatifs : en moyenne les locataires sont engagés sur plus de 5 ans.

Si vous voulez investir en SCPI en passant par une assurance-vie, CORUM peut s’avérer une excellente option à considérer. En effet, au sein de leur contrat CORUM Life ils proposent un fonds euro qui a été le plus performant du marché en 2023 et en 2024, avec 4,65% de rendement. Vous pouvez placer maximum 25% de votre argent sur le fonds euro, ce qui vous permet par exemple de mettre 75% sur CORUM Origin, et 25% sur le fonds euro.

Concernant les actifs immobiliers, ils sont diversifiés, et CORUM peut investir aussi bien dans un bureau, un bâtiment de santé, un hôtel ou encore des commerces et locaux d’activités.

Principal inconvénient de CORUM Origin : avec une commission de souscription de 11,96% TTC, vous avez intérêt à conserver votre placement sur le long terme pour gommer dans le temps son impact sur la rentabilité finale de votre investissement.

Sinon, bon à savoir pour ceux qui voudraient investir en SCPI à crédit, CORUM L’Epargne a noué un partenariat avec Younited pour vous permettre d’obtenir un prêt à partir de 1,90% seulement. Vous n’avez pas besoin d’apport, et vous pouvez espérer emprunter jusqu’à 50 000€. Si cela vous intéresse, vous en saurez plus en cliquant juste ici.

🔎 Vous voulez en savoir plus ? Nous avons dédié un avis complet à CORUM et ses différentes solutions d’épargne.

Pour creuser le sujet des SCPI au global, découvrez mon article avec une définition complète des SCPI et le fonctionnement de ce placement immobilier.

PERIAL Opportunités Europe : une rentabilité historique supérieure à 7%

Autre SCPI dont la performance dans la durée force le respect, j’aimerais parler de PERIAL Opportunités Europe. Fondée en 1998 (la France championne du monde, ça ne me rajeunit pas 😉), son Taux de Rentabilité Interne depuis l’origine s’élève à 7,33% !

✅ Certes les performances passées ne présagent pas des performances futures, comme vous le savez bien, mais cela reste un indicateur plutôt rassurant et révélateur d’un certain savoir-faire.

Voici quelques caractéristiques marquantes :

- Un taux de distribution 2024 de 6,27% encore très attractif

- Une SCPI qui sait évoluer pour saisir les opportunités, comme le prouve sa stratégie initialement tournée vers la France, et qui embrasse désormais l’Europe (environ 40% du patrimoine de PERIAL Opportunités Europe est en Europe)

- Un fonds solide et diversifié, avec une capitalisation de 778 millions d’euros fin 2024, et un patrimoine composé de plus de 130 actifs immobiliers

- Une clé de répartition qui est une des plus avantageuses du marché pour ceux qui souhaitent acheter leurs parts en nue propriété (par exemple une décote de 23% à 5 ans, et de 38% à 10 ans)

Au niveau des inconvénients, on note des frais de souscription dans la fourchette haute (11,4%), même s’ils se gomment si vous investissez dans la durée. A noter aussi un Taux d’Occupation Financier de 91,8% qui pourrait être encore un peu amélioré. Si c’est le cas dans les années à venir, le rendement pourrait encore s’améliorer !

🔎 Pour une analyse plus approfondie de ce fonds immobilier, vous pouvez lire mon avis sur la SCPI PERIAL Opportunités Europe (ex. PfO).

Focus : classement 2026 des meilleurs par types de SCPI

Les SCPI étaient déjà spécialisées, et elles le sont de plus en plus. SCPI de bureaux, SCPI centrées sur la santé, ou encore sur la logistique, SCPI européennes… Chacune répond à des enjeux différents, et permet de miser sur une stratégie bien particulière.

Plusieurs d’entre elles rencontrent même un certains succès, au point de figurer en bonne position dans notre comparatif de l’ensemble des SCPI du marché. Tour d’horizon ⤵️.

Les meilleures SCPI de santé

🧓 Avec une population européenne toujours vieillissante, et la mise en avant du système de santé lors de la crise sanitaire, ce secteur est de plus en plus au cœur de stratégies d’investissements dédiées.

Les SCPI n’échappent pas à cette tendance et quelques sociétés spécialisées ont émergé depuis les années 2010. Si LF Avenir Santé ou Pierre Expansion Santé offrent des performances honorables, c’est sans conteste la SCPI Foncière des Praticiens qui se démarque à nos yeux.

Cette dernière, gérée par Magellim REIM (anciennement Foncière Magellan), a été lancée en 2017, et se concentre sur des biens immobiliers comme des centres de santé, des maisons médicales ou encore des laboratoires de recherche. Avec une capitalisation de 165 millions d’euros en 2025, cette SCPI reste à taille humaine. Celle-ci va peut-être grossir prochainement, car son taux de distribution qui était de 5,40% en 2023 a grimpé à 5,50% en 2024, ce qui correspond à son objectif 2025. Son taux de distribution dépasse régulièrement la moyenne du marché, ce qui, indépendamment de la spécialisation dans la santé, est attractif !

A l’inverse, Pierval Santé dégringole dans notre classement, notamment à cause d’un taux de distribution qui chute à 4,05% en 2024 (vs. 5,10% précédemment). Cette SCPI d’une capitalisation supérieure à 3 milliards d’euros aura-t-elle été trop gourmande, ne sachant comment bien investir l’argent collecté ?

🔎 Intéressé par cette catégorie de SCPI ? Retrouvez notre article dédié aux SCPI de santé !

Et sans creuser plus, voici notre top 3 des SCPI de santé :

SCPI à capital Variable gérée par FONCIERE MAGELLAN depuis octobre 2017.

- Rendement 2024 : 5.50%

- Secteur: Santé et éducation

- Prix d’une part : 1100 €

- Frais de souscription : 9.6%

- Frais de gestion : 10.2%

- Taux d’occupation : 97%

- Délais de jouissance : 4 mois

jusqu’à 3.5% de cashback

SCPI à capital Variable gérée par FIDUCIAL GERANCE depuis novembre 1987.

- Rendement 2024 : 5.20%

- Secteur: Diversifiée

- Prix d’une part : 267 €

- Frais de souscription : 12%

- Frais de gestion : 10.2%

- Taux d’occupation : 99%

- Délais de jouissance : 6 mois

jusqu’à 3.5% de cashback

SCPI à capital Variable gérée par LA FRANCAISE REM depuis octobre 2021.

- Rendement 2024 : 5.20%

- Secteur: Santé et éducation

- Prix d’une part : 300 €

- Frais de souscription : 10.8%

- Frais de gestion : 12%

- Taux d’occupation : 100%

- Délais de jouissance : 6 mois

jusqu’à 3.5% de cashback

Le top 3 des SCPI ISR en 2026

Autre catégorie ayant le vent en poupe, les placements verts, écoresponsables et ISR. Et là encore, les SCPI n’y dérogent pas.

Ainsi, au moins une soixantaine d’entre elles affichent une politique d’investissement et de gestion ISR, et ce nombre est en croissance constante. Bonne nouvelle, bon nombre des meilleures SCPI ISR font également partie du haut du panier de notre classement global. Ainsi, investir durable avec les SCPI ne se fait pas au détriment de la performance, ça serait même le contraire !

Voici le top 3 des SCPI ISR, et comme vous le constatez, toutes sont dans les 10 meilleures SCPI au global.

A noter également l’irruption de la nouvelle SCPI Osmo Energie dans le haut de mon classement, qui est encore plus ambitieuse que le label ISR, puisqu’elle est classée article 9 au sens du règlement SFDR, ce qui correspond au degré d’exigence maximum pour un investissement durable. Pour en savoir plus sur cette jeune pousse, découvrez mon avis sur la SCPI Osmo Energie.

Notre classement des SCPI européennes

Idéales pour réduire la pression fiscale sur les revenus des SCPI, notamment si vous êtes fortement imposé (tranche marginale d’imposition supérieure ou égale à 30%), les SCPI européennes ont le vent en poupe depuis une dizaine d’années.

🌍 Au-delà de l’avantage fiscal non négligeable (vous ne payez pas 17,2% de prélèvements sociaux), ce type de placement vous permet une meilleure diversification géographique puisque les biens immobiliers ne sont pas situés qu’en France, mais aussi en Allemagne, en Espagne, en Pologne, en Irlande, etc.

Enfin, cerise sur le gâteau, les rendements nets de fiscalité étrangère sont souvent très attractifs, du moins pour les SCPI en haut du panier, que je vous liste juste en dessous :

SCPI à capital Variable gérée par MATA CAPITAL IM depuis novembre 2023.

- Rendement 2024 : 9.33%

- Secteur: Diversifiée

- Prix d’une part : 300 €

- Frais de souscription : 12%

- Frais de gestion : 9%

- Taux d’occupation : 100%

- Délais de jouissance : 5 mois

jusqu’à 3.5% de cashback

SCPI à capital Variable gérée par Arkea Reim depuis novembre 2022.

- Rendement 2024 : 8.25%

- Secteur: Diversifiée

- Prix d’une part : 200 €

- Frais de souscription : 12%

- Frais de gestion : 12%

- Taux d’occupation : 100%

- Délais de jouissance : 6 mois

jusqu’à 3.50% de cashback

SCPI à capital Variable gérée par INTERGESTION depuis février 2021.

- Rendement 2024 : 6.51%

- Secteur: Diversifiée

- Prix d’une part : 206 €

- Frais de souscription : 12%

- Frais de gestion : 13.2%

- Taux d’occupation : 100%

- Délais de jouissance : 6 mois

jusqu’à 3.5% de cashback

Les meilleures SCPI de logistique

🚚 Quelques SCPI spécialisées dans logistique ont également vu le jour ces dernières années. La stratégie derrière étant notamment le développement continu du e-commerce (45 milliards en 20212 contre 160 milliards d’euros en 2023 selon la FEVAD), et des nombreuses livraisons qu’il induit.

Encore relativement peu nombreuses sur le marché des SCPI, voici le classement spécifique aux SCPI logistique :

SCPI à capital Variable gérée par Theoreim depuis octobre 2022.

- Rendement 2024 : 6.30%

- Secteur: Logistique

- Prix d’une part : 250 €

- Frais de souscription : 12%

- Frais de gestion : 12%

- Taux d’occupation : 100%

- Délais de jouissance : 6 mois

jusqu’à 3.5% de cashback

SCPI à capital Variable gérée par LA FRANCAISE REM depuis août 2012.

- Rendement 2024 : 5.62%

- Secteur: Activité / Logistique

- Prix d’une part : 203 €

- Frais de souscription : 10.8%

- Frais de gestion : 14%

- Taux d’occupation : 95%

- Délais de jouissance : 6 mois

jusqu’à 3.5% de cashback

SCPI à capital Variable gérée par ALDERAN depuis juin 2019.

- Rendement 2024 : 5.50%

- Secteur: Activité / Logistique

- Prix d’une part : 610 €

- Frais de souscription : 10.6%

- Frais de gestion : 12%

- Taux d’occupation : 95%

- Délais de jouissance : 5 mois

jusqu’à 3.5% de cashback

La SCPI LOG IN est toute récente, puisqu’elle a été créée en octobre 2022, mais avec un taux de distribution 2023 à 6,21%, puis 6,30% pour 2024, elle se démarque d’entrée de jeu.

🥇 D’ailleurs, la SCPI LOG IN est la seule de sa catégorie à obtenir un SCPI Awards de Finance Héros en 2025. Pour en savoir plus sur celle-ci, consultez mon avis dédié à la SCPI LOG IN.

Si vous aussi vous croyez au potentiel du e-commerce, découvrez mon article sur les SCPI de logistique pour une analyse détaillée.

Classement 2026 des SCPI sans frais d’entrée

Encore confidentiel il y a quelques années, le marché des SCPI sans frais d’entrée s’étoffe peu à peu. Encore en 2023, deux nouvelles SCPI sans commission de souscription ont été créées : la SCPI Mistral Sélection et la SCPI Upêka.

Au-delà du bénéfice évident de l’absence de frais d’entrée (pour rappel 10% de commissions de souscription, c’est comme enlever 1% de rendement pendant 10 ans grosso modo), ces SCPI ont aussi le bon goût d’afficher d’excellents taux de distribution. C’est ainsi sans surprise que 4 des 5 SCPI sans frais d’entrée du marché ont un SCPI Awards 2025 de Finance Héros.

Seule la SCPI Neo de Novaxia est en dehors du top 20. Mais elle reste à une très bonne 22ème position (sur plus de 100 SCPI).

Voici le classement des SCPI sans frais d’entrée :

A noter également la très bonne place de la SCPI Sofidynamic, qui certes a des frais d’entrée, mais de 2% seulement, ce qui est loin des 10% à 12% habituellement pratiqués.

🔎 Vous voulez comprendre la raison de ces performances ? Je vous explique tout dans mon article sur les SCPI sans frais d’entrée.

Les pires SCPI

Les SCPI ont beaucoup fait parler d’elles ces derniers temps dans la presse, et pas en bien.

Malheureusement, il s’agit principalement du travail de société de gestion bien circoncises, dont les SCPI sont en majorité distribuées massivement via les réseaux de distribution bancaires du coin. Vous y retrouverez donc des SCPI de Primonial REIM, des SCPI de BNP Paribas REIM, d’Immovalor Gestion (Allianz) ou encore d’Amundi (Crédit Agricole).

❌ Tout d’abord, les taux de distribution de ces SCPI sont largement inférieurs à la moyenne du marché (pour rappel, 4,72% en 2024). Par exemple, 3 SCPI de BNP Paribas réussissent la performance d’afficher un rendement inférieur à 4% en 2023 et 2024 :

| SCPI | Taux de distribution 2023 | Taux de distribution 2024 |

|---|---|---|

| ACCIMMO PIERRE | 3.51% | 3.88% |

| ACCES VALEUR PIERRE | 3.50% | 3.53% |

| OPUS REAL | 3.00% | 3.22% |

Si en plus vous avez acheté ces SCPI en direct, alors que votre Tranche Marginale d’Imposition est de 30% ou plus, alors vous ne faites même pas mieux que le Livret A…

📉 Mais le pire, et ce qui a fait le plus parler les médias, c’est qu’en plus de ces taux de rendement faibles, les prix de part de certaines de ces SCPI se sont littéralement effondrés à partir de 2022 :

| SCPI | Société de gestion | Variation du prix de part 2022 | Variation du prix de part 2023 | Variation du prix de part 2024 |

|---|---|---|---|---|

| ACCES VALEUR PIERRE | BNP Paribas REIM | -8.62% | – | -8.93% |

| ACCIMMO PIERRE | BNP Paribas REIM | +0.99% | -17.07% | -17.06% |

| ALLIANZ PIERRE | Immovalor Gestion | – | – | -5.88% |

| Edissimmo | Amundi (Crédit Agricole) | – | -13.92% | -6.37% |

| Génépierre | Amundi (Crédit Agricole) | – | -17.04% | -14.73% |

| OPUS REAL | BNP Paribas REIM | +4.08% | -9.80% | -11.68% |

| PATRIMMO COMMERCE | Primonial REIM | – | -10.66% | – |

| PRIMOPIERRE | Primonial REIM | – | -13.46% | -30.00% |

| PRIMOVIE | Primonial REIM | – | -8.87% | – |

| Rivoli Avenir Patrimoine | Amundi (Crédit Agricole) | +0.66% | -12.42% | -6.72% |

➡️ Parmi les causes de ce désastre, on retrouve des biens achetés à des prix démesurés quand les taux étaient bas, des investissements dans des bureaux en Ile de France qui ont perdu de leur valeur avec l’essor du télétravail suite au covid, et enfin un effet boule de neige malencontreux provoqué par les médias. Comment ? Quand les journaux titrent sur les SCPI avec des annonces catastrophiques, les épargnants veulent récupérer leurs parts. Si cela se fait en masse, les sociétés de gestion doivent revendre des actifs pour récupérer des liquidités. Et si elles doivent le faire en pleine crise de l’immobilier, et dans l’urgence, évidemment les prix sont cassés.

Ne suivez pas aveuglément les conseils de votre banquier, dont la plupart sont incités financièrement à remplir des objectifs de ventes, pas forcément alignés avec vos besoins, et qui ne peuvent généralement que distribuer leurs produits maisons, qui ne sont pas toujours les meilleurs du marché. C’est malheureusement ce qui est arrivé à Thierry, qui a partagé son expérience sur notre Forum.

En cas de doute, avant de souscrire, venez poser vos questions plutôt que rester coincé ensuite avec un mauvais placement !

Le super tableau comparatif des SCPI

Ce tableau est établi à partir de plusieurs critères quantitatifs, qui permettent d’étable une note de 0 à 5 et ainsi d’établir un classement (5 étoiles étant la note la plus élevée).

| Classement | SCPI | Capital | Frais de souscription | Frais de gestion | Rendement 2024 | Rendement 2023 | Souscrire |

|---|---|---|---|---|---|---|---|

| IROKO ZEN | Variable | 0 % | 14.4 % | 7.32 % | 7.12 % | Souscrire | |

| Epsicap Nano | Variable | 5 % | 10 % | 6.55 % | 6.25 % | Souscrire | |

| CAPIFORCE | Fixe | 12 % | 10.2 % | 6.83 % | 6.81 % | Souscrire | |

| Sofidynamic | Variable | 2 % | 12 % | 9.52 % | NC | Souscrire | |

| REMAKE LIVE | Variable | 0 % | 18 % | 7.50 % | 7.79 % | Souscrire | |

| Wemo One | Variable | 12 % | 13.2 % | NC | NC | Souscrire | |

| Osmo Energie | Variable | 12 % | 9 % | 9.33 % | NC | Souscrire | |

| LF Croissance & Territoires | Variable | 10.8 % | 10 % | 6.25 % | 5.67 % | Souscrire | |

| Mistral Sélection | Variable | 0 % | 16.5 % | 8.59 % | NC | Souscrire | |

| CRISTAL LIFE | Variable | 12 % | 13.2 % | 6.51 % | 6.02 % | Souscrire | |

| Transitions Europe | Variable | 12 % | 12 % | 8.25 % | 8.16 % | Souscrire | |

| CAP FONCIERES ET TERRITOIRES | Variable | 9.6 % | 9.6 % | 6.24 % | 6 % | Souscrire | |

| LE PATRIMOINE FONCIER | Fixe | 5.4 % | 7.8 % | 5.69 % | 6.21 % | Souscrire | |

| Upêka | Variable | 0 % | 18 % | 7.96 % | NC | Souscrire | |

| AEW Paris Commerces | Fixe | 5.4 % | 11 % | 5.96 % | 6.12 % | Souscrire | |

| COEUR D’EUROPE | Variable | 12 % | 12 % | 6.02 % | 5.93 % | Souscrire | |

| Epargne Pierre Europe | Variable | 10 % | 12 % | 6.75 % | 6.26 % | Souscrire | |

| IMMO PLACEMENT | Fixe | 9 % | 9 % | 5.87 % | 5.61 % | Souscrire | |

| NCap Continent | Variable | 12 % | 14 % | 7.01 % | NC | Souscrire | |

| LF Croissance & Territoires | Variable | 10.8 % | 10.8 % | NC | 5.67 % | Souscrire | |

| SOFIPIERRE | Variable | 10 % | 10 % | 6.20 % | 4.73 % | Souscrire | |

| LOG IN | Variable | 12 % | 12 % | 6.30 % | 6.21 % | Souscrire | |

| OPTIMALE | Variable | 12 % | 12 % | 6.51 % | 6.02 % | Souscrire | |

| AEW Paris Commerces | Fixe | 5.4 % | 9.8 % | NC | 6.12 % | Souscrire | |

| NEO | Variable | 0 % | 18 % | 6.01 % | 6.51 % | Souscrire | |

| COEUR DE REGIONS | Variable | 12 % | 12 % | 6.20 % | 6.2 % | Souscrire | |

| PERIAL Opportunités Europe (ex. PFO) | Variable | 11.4 % | 12 % | 6.27 % | 5.7 % | Souscrire | |

| Alta Convictions | Variable | 10.14 % | 13.7 % | 6.50 % | NC | Souscrire | |

| Comète | Variable | 12 % | 13.2 % | 10.62 % | NC | Souscrire | |

| CORUM ORIGIN | Variable | 11.964 % | 13.2 % | 6.05 % | 6.06 % | Souscrire | |

| FONCIERE REMUSAT | Fixe | 9.6 % | 10.8 % | NC | NC | Souscrire | |

| PIERRE SELECTION | Fixe | 12 % | 11.4 % | 5.52 % | 5.48 % | Souscrire | |

| ACTIPIERRE 2 | Fixe | 5.4 % | 11 % | NC | NC | Souscrire | |

| LF OPPORTUNITE IMMO | Variable | 10.8 % | 14 % | 5.62 % | 5.46 % | Souscrire | |

| INTERPIERRE | Variable | 12 % | 9.6 % | NC | 5.51 % | Souscrire | |

| GENEPIERRE | Variable | 10 % | 8 % | 4.63 % | 3.81 % | Souscrire | |

| NCap Régions | Variable | 12 % | 12 % | 5.72 % | 6.01 % | Souscrire | |

| Sofiboutique | Variable | 10 % | 10 % | 5.20 % | 5.02 % | Souscrire | |

| SOPRORENTE | Fixe | 4.8 % | 12 % | 5.04 % | 5.92 % | Souscrire | |

| UNIDELTA | Fixe | 5.2 % | 12 % | 4.99 % | 4.87 % | Souscrire | |

| PAREF Evo | Variable | 12 % | 13.2 % | 6.00 % | 5.8 % | Souscrire | |

| ALTIXIA CADENCE XII | Variable | 10.8 % | 12 % | 5.73 % | 5.60 % | Souscrire | |

| FONCIERE DES PRATICIENS | Variable | 9.6 % | 10.2 % | 5.50 % | 5.4 % | Souscrire | |

| PAREF Hexa | Variable | 12 % | 9.6 % | 6.00 % | 5.51 % | Souscrire | |

| CORUM EURION | Variable | 12 % | 13.2 % | 5.53 % | 5.67 % | Souscrire | |

| LOGIPIERRE 3 | Variable | 12 % | 9.6 % | 5.31 % | 5.31 % | Souscrire | |

| ELIALYS | Variable | 11.4 % | 12 % | 5.71 % | 5.55 % | Souscrire | |

| ACTIVIMMO | Variable | 10.6 % | 12 % | 5.50 % | 5.52 % | Souscrire | |

| ACTIPIERRE 1 | Fixe | 5.4 % | 11 % | NC | NC | Souscrire | |

| URBAN COEUR COMMERCE | Variable | 11.833 % | 12 % | 5.10 % | 5.02 % | Souscrire | |

| FRANCE INVESTIPIERRE | Fixe | 9.6 % | 10.2 % | 4.90 % | 4.71 % | Souscrire | |

| INTERPIERRE EUROPE CENTRALE | Variable | 12 % | 13.2 % | NC | 5.8 % | Souscrire | |

| COEUR DE VILLE | Variable | 12 % | 9.6 % | 5.30 % | 5.3 % | Souscrire | |

| CORUM XL | Variable | 12 % | 13.2 % | 5.53 % | 5.4 % | Souscrire | |

| ATREAM HOTELS | Variable | 12 % | 12 % | 5.05 % | 5.3 % | Souscrire | |

| AEW OPPORTUNITES EUROPE | Variable | 7.53 % | 10.8 % | 4.48 % | 4.3 % | Souscrire | |

| Novapierre 1 | Variable | 8 % | 9.6 % | 5.00 % | 4.5 % | Souscrire | |

| EPARGNE PIERRE | Variable | 10 % | 12 % | 5.28 % | 5.28 % | Souscrire | |

| SELECTINVEST 1 | Variable | 7.5 % | 11 % | 4.40 % | 4.13 % | Souscrire | |

| NOVAPIERRE | Variable | 8 % | 9.6 % | NC | 4.5 % | Souscrire | |

| FICOMMERCE | Variable | 10 % | 11.2 % | 5.07 % | 4.61 % | Souscrire | |

| BUROBOUTIC | Variable | 10 % | 10.8 % | 5.07 % | 4.34 % | Souscrire | |

| NOVAPIERRE ALLEMAGNE | Variable | 10 % | 12 % | NC | 4.8 % | Souscrire | |

| EPARGNE FONCIERE | Variable | 9 % | 12 % | 4.52 % | 4.43 % | Souscrire | |

| KYANEOS PIERRE | Variable | 11 % | 8 % | 4.96 % | 5.28 % | Souscrire | |

| AEDIFICIS | Variable | 10 % | 9.6 % | NC | NC | Souscrire | |

| Coeur d’Avenir | Variable | 12 % | 7.2 % | 5.00 % | NC | Souscrire | |

| EFIMMO 1 | Variable | 10 % | 10 % | 5.07 % | 4.65 % | Souscrire | |

| PIERRE EXPANSION SANTE | Variable | 12 % | 10.2 % | 5.20 % | 4.46 % | Souscrire | |

| AESTIAM PLACEMENT PIERRE | Variable | 12 % | 11.4 % | 5.10 % | 5.01 % | Souscrire | |

| CREDIT MUTUEL PIERRE 1 | Variable | 9.6 % | 12 % | 4.52 % | 4.34 % | Souscrire | |

| LF AVENIR SANTE | Variable | 10.8 % | 12 % | 5.20 % | 4.8 % | Souscrire | |

| MY SHARE SCPI | Variable | 12 % | 12 % | 5.00 % | 5.2 % | Souscrire | |

| PIERRE CAPITALE | Variable | 10 % | 12 % | NC | NC | Souscrire | |

| CRISTAL RENTE | Variable | 10 % | 13.2 % | 5.06 % | 5 % | Souscrire | |

| PAREF Prima | Variable | 10 % | 12 % | 5.00 % | 4.8 % | Souscrire | |

| ESG PIERRE CAPITALE | Variable | 12 % | 12 % | 5.22 % | 5.16 % | Souscrire | |

| LF GRAND PARIS PATRIMOINE | Variable | 9.6 % | 12 % | 4.40 % | 4.53 % | Souscrire | |

| METRONOME | Variable | 11.4 % | 9.6 % | 5.00 % | 5.00 % | Souscrire | |

| EDISSIMMO | Variable | 7.99 % | 8 % | 4.27 % | 3.77 % | Souscrire | |

| IMMORENTE 2 | Fixe | 12 % | 12 % | NC | 5.02 % | Souscrire | |

| ALTIXIA COMMERCES | Variable | 3 % | 18 % | 5.10 % | 5.31 % | Souscrire | |

| LAFFITTE PIERRE | Variable | 9.92 % | 10.4 % | 4.27 % | 3.62 % | Souscrire | |

| IMMORENTE | Variable | 10 % | 10 % | 5.04 % | 5 % | Souscrire | |

| EUROVALYS | Variable | 11.4 % | 12 % | 5.00 % | 5.04 % | Souscrire | |

| NOVAPIERRE ALLEMAGNE 2 | Variable | 10 % | 13.2 % | NC | 4.79 % | Souscrire | |

| NCap Education Santé | Variable | 12 % | 12 % | 4.85 % | 4.72 % | Souscrire | |

| ELYSEES PIERRE | Variable | 6 % | 10.2 % | 4.37 % | 3.64 % | Souscrire | |

| SOFIDY EUROPE INVEST | Variable | 9 % | 12 % | 5.20 % | 4.71 % | Souscrire | |

| ATOUT PIERRE DIVERSIFICATION | Variable | 7.75 % | 9.2 % | 4.15 % | 4.14 % | Souscrire | |

| FRUCTIREGIONS EUROPE | Variable | 7.53 % | 10.8 % | NC | 4.3 % | Souscrire | |

| LF EUROPIMMO | Variable | 9.6 % | 12 % | 4.30 % | 4.64 % | Souscrire | |

| PF GRAND PARIS | Variable | 9.5 % | 12 % | 5.10 % | 4.34 % | Souscrire | |

| AFFINITES PIERRE | Fixe | 10 % | 12 % | 5.05 % | 5.04 % | Souscrire | |

| FAIR INVEST | Variable | 12 % | 12 % | NC | 4.72 % | Souscrire | |

| RIVOLI AVENIR PATRIMOINE | Variable | 7.993 % | 8 % | 3.89 % | 3.56 % | Souscrire | |

| UFIFRANCE IMMOBILIER | Fixe | 6 % | 12 % | 4.05 % | 4.72 % | Souscrire | |

| ACCIMMO PIERRE | Variable | 10.716 % | 10.5 % | 3.88 % | 3.51 % | Souscrire | |

| PIERVAL SANTE | Variable | 10.51 % | 8.4 % | 4.05 % | 5.1 % | Souscrire | |

| AESTIAM PIERRE RENDEMENT | Variable | 12 % | 12 % | 4.49 % | 4.50 % | Souscrire | |

| SELECTIPIERRE 2 | Variable | 12 % | 10.2 % | 4.08 % | 4.05 % | Souscrire | |

| PFO2 | Variable | 8.5 % | 13.8 % | 4.91 % | 4.1 % | Souscrire | |

| FRUCTIPIERRE | Fixe | 9.03 % | 10.8 % | 3.85 % | 4.03 % | Souscrire | |

| AEW PATRIMOINE SANTE | Fixe | 9 % | 7.2 % | 4.20 % | 3.51 % | Souscrire | |

| ACTIPIERRE EUROPE | Variable | 9 % | 10.7 % | NC | NC | Souscrire | |

| ACCES VALEUR PIERRE | Fixe | 10.716 % | 10.8 % | 3.53 % | 3.50 % | Souscrire | |

| PF HOSPITALITE EUROPE | Variable | 10.2 % | 10.8 % | 4.02 % | 4.2 % | Souscrire | |

| NOTAPIERRE | Variable | 9.6 % | 11.4 % | 4.10 % | 3.75 % | Souscrire | |

| ALLIANZ PIERRE | Variable | 12 % | 12 % | 4.01 % | 4.01 % | Souscrire | |

| PRIMOVIE | Variable | 10.8 % | 12 % | 4.20 % | 4.21 % | Souscrire | |

| AEW COMMERCES EUROPE | Variable | 9 % | 10.7 % | 4.47 % | 4.00 % | Souscrire | |

| PIERRE PLUS | Variable | 9 % | 10.7 % | NC | NC | Souscrire | |

| OPUS REAL | Variable | 10.716 % | 12 % | 3.22 % | 3 % | Souscrire | |

| PRIMOFAMILY | Variable | 10.8 % | 12 % | 3.66 % | 3.62 % | Souscrire | |

| GMA ESSENTIALIS | Variable | 12 % | 14.4 % | 4.00 % | 3.01 % | Souscrire | |

| PRIMOPIERRE | Variable | 12.74 % | 12 % | 3.54 % | 4.12 % | Souscrire | |

| AEW DIVERSIFICATION ALLEMAGNE | Variable | 12 % | 7.2 % | 3.21 % | 3.66 % | Souscrire | |

| ALLIANZ HOME | Variable | 9.6 % | 9.6 % | 3.69 % | 2.93 % | Souscrire | |

| L’OUSTAL DES AVEYRONNAIS | Fixe | 4.2 % | 12 % | 2.72 % | 2.66 % | Souscrire | |

| PATRIMMO COMMERCE | Variable | 10.8 % | 12 % | 3.75 % | 3.48 % | Souscrire | |

| MOYENNE | % | % | 5.07 % | 4.77 % | Souscrire | ||

| AESTIAM CAP’HEBERGIMMO | Variable | 12 % | 10.8 % | 3.18 % | 4.01 % | Souscrire | |

| NOVAPIERRE RESIDENTIEL | Variable | 9.97 % | 9.6 % | 1.20 % | NC | Souscrire | |

| SOFIPRIME | Fixe | 10 % | 10 % | 0.54 % | 0.5 % | Souscrire | |

| GRAND PARIS RESIDENTIELS | Variable | 12 % | 13.2 % | 0.00 % | NC | Souscrire | |

| PATRIMMO CROISSANCE | Variable | 14.112 % | 12 % | 0.00 % | NC | Souscrire |

- Collecte 2023 des SCPI : https://www.aspim.fr/article/communique-de-presse/les-fonds-immobiliers-grand-public-en-2023.html

- Sur la collecte 2024 des SCPI : https://www.aspim.fr/article/communique-de-presse/collecte-et-performance-des-fonds-immobiliers-grand-public-en-2024.html

Questions fréquentes

Selon notre analyse, les 10 meilleures SCPI sont les suivantes :

1. Iroko Zen

2. Epsicap Nano (e. Epsilon 360)

3. Capiforce

4. Sofidynamic

5. Remake Live

6. Osmo Energie

7. LF Croissance & Territoires

8. Mistral Sélection

9. Transitions Europe

10. Cristal Life

Les SCPI investissent dans des actifs immobiliers (bureaux, commerces, immeubles, entrepôts, …) et généralement en France (Paris et/ou Province) et de plus en plus en Europe (ex. Allemagne, Espagne, …)

Pour l’achat de parts de SCPI, de manière générale vous pouvez le faire soit via un courtier spécialisé (par exemple Louve Invest), soit via votre assurance-vie. Pour en savoir plus sur l’investissement en SCPI via ce support, je vous invite à consulter notre article dédié aux SCPI dans l’assurance-vie.

Selon l’ASPIM, le taux de distribution moyen pour l’année 2024 s’élève à 4,72%. Ce taux de distribution correspond au reversement des revenus locatifs. Et sur les dernières années il oscille entre 4% et 5%. A ce rendement peut s’ajouter une potentielle plus-value liée à une revalorisation des parts de SCPI. Celle-ci intervient si le patrimoine immobilier de la SCPI s’apprécie, ce qui est lié à des travaux de valorisation ou à la dynamique du marché immobilier dans son ensemble.

L’investissement en SCPI peut se faire de diverses façons : en direct, via une assurance-vie, en démembrement… Pour trouver la meilleure formule vous concernant, je vous conseille mon guide pour investir en SCPI.

Il est tout à fait possible d’acheter des parts de SCPI à crédit afin de profiter d’un effet de levier. L’intérêt et la facilité de mise en place de cette opération dépendront des taux d’intérêts (sans mauvais jeu de mots…) offerts par les banques. Il est généralement recommandé (et plus simple) de vous faire appuyer par un courtier comme France SCPI ou Homunity pour vous aider à monter votre dossier.

Bien que n’étant pas l’indicateur le plus capital, la valeur de reconstitution d’une part de SCPI est intéressante, car comparée au prix de souscription, cela vous indique si celui-ci est décoté ou surcoté par rapport à la valeur réelle de la SCPI.

L’investissement en SCPI comporte un risque en capital, donc il est en effet possible de perdre de l’argent (par exemple en cas de baisse du marché de l’immobilier). En revanche, une SCPI investissant dans l’immobilier, il est très peu probable que la valeur d’une SCPI descende à zéro.

Toutes les deux sont de très bonnes SCPI, avec des taux de distribution supérieurs à 7% jusque là, et l’absence de frais d’entrée. Pour aller plus dans le détails, consulter mon analyse comparative entre la SCPI Remake Live et Iroko Zen.

Si la structure de frais me semble plus avantageuse du côté d’Iroko Zen, les modalités de souscription de CORUM Origin offrent plus de possibilités à mon avis. Pour une analyse complète entre les deux SCPI, lisez mon comparatif entre Iroko Zen et CORUM Origin.